理專不告訴你的秘密:高配息背後的陷阱 悔不當初的投資經驗

大陸淘金熱辛勤工作 高配息投資 希望提早退休財富不擔憂

1980 年代的中國為讓經濟成長,開出許多優渥的條件讓各國進駐,尤其是緊鄰在旁的台灣,語言相通,又是亞洲四小龍,求才若渴的大陸,與想淘金的台商一拍即合,不管是台廠、台幹(台灣幹部)在當地備受擁戴及景仰,帶資源來拓展的他們,總是美食美酒的招待,被列為座上賓。

佑家(現年 40 歲)在電子業工作,月薪十萬,是外派到大陸的台幹,一人掌管了好幾個廠區,打拼的階段、高壓的工作,常常工作完還有許多的應酬,忙到晚上十點都是十分正常。佑家常常問自己:這份爆肝工作,自己身體可以撐到退休年紀嗎?因此佑家希望透過投資理財創造收入,每月可領到 $8 萬的配息後提早退休,擺脫早出晚歸,傷腦傷肝的工作。

聽從理專建議,透過貸款拉大投資規模

佑家一次到銀行辦事情,遇到一位熱情的理財專員向他介紹「高收益債券基金」,聽到配息高又穩,聽完之後佑家十分心動,覺得不就是自己在找的懶人投資法嗎?不過礙於自己的現金存款並不多,想等多存點錢再執行就好。銀行理專便建議他:在目前低利的環境下還可以透過「套利」的方式借錢投資,只要基金配息率高過銀行借款利率就好了呀!在這樣的慫恿下,佑家心想:「可以借低利的錢,獲得高利的回報是個好方法,離自己的退休計畫不遠了!」所以就聽從理專的建議使用消費性貸款的方式向銀行總共借了 $250 萬,並單筆投入以下三檔基金:

不過萬萬沒想到,在 2018 年因中美貿易摩擦、全球增長放緩、美國政治不穩以及加息,讓投資市場劇烈波動重重影響到了佑家所持有的三檔基金,下降幅度甚至高過於所領到的配息,本金嚴重耗損,每個月配到的息根本不夠繳貸款。佑家根本沒想到當時信誓旦旦的決定竟是一場錯誤,每月開銷的透支,以及高達 $200 萬的債務、基本日常開銷,還有即將臨盆的太太,佑家覺得悔不當初,當初套利的做法不成,反倒債務讓自己壓力如山大。

在一次佑家去策展時,在市場訪查中與永誠國際資產管理處的財務顧問認識,彼此交換了名片。佑家在一次下班後,打開家門看到桌上擺著銀行寄來的基金對帳單,打開一看心中卻充滿感慨,自己這樣努力工作賺錢,錢都付諸流水,就想到了當初在策展時認識的永誠資產管理處財務顧問,想看看如今的自己還有轉機嗎?於是找出名片後打了電話……

佑家告訴財務顧問他目前的狀況,財務顧問了解過後便提醒他在投資理財的規劃上,並不能只看單一產品、工具的特性,而是要搭配自身情況去找到適合自己的模式,並且貸款投資,必須要經濟及投資規模在一定基礎下才能執行的進階版。聽完之後佑家覺得怎麼跟以往接觸到的金融機構很不一樣,竟然會直接指出自己的盲點,要自己縮緊錢包,而不是推銷的角度,才知道原來有這種完整生涯理財規劃的服務,便提出了以下問題和財務顧問做討論,希望趕快可以對症下藥,解決財務傾斜的困擾:

問題 1. 如何改善現在財務嚴重傾斜的狀態?

問題 2. 如何達到退休後,每個月可以有穩定 $8 萬的投資收入?

【永誠資產管理處 專業財顧團隊提供的建議】

\ 過去大家認為銀行是最安全的地方,但投資人不知道的是:銀行從原本單純存放款中獲利,因低利率讓銀行收入遽降,銀行為了養活自己,演變成包裝出玲瓏滿目的投資商品,依賴手續費收入。使得部分金融從業人員為了銷售佣金、公司要求的主力商品,設計各種行銷話術,鼓勵投資人購入金融商品,當商品出現虧損,便與客戶討論更換到其他商品中,再賺一筆手續費,民眾無所適從,不知道怎麼樣做才是正確的投資,佑家便是一個活生生血淋淋的例子。針對佑家迫在眉睫的狀況,我們提出以下看法:

問題 1. 如何改善現在財務嚴重傾斜的狀態?

首先我們發現佑家的財務傾斜主要來自於

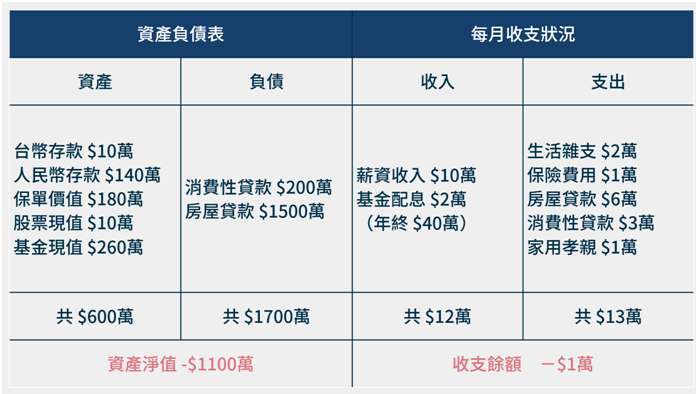

- 每月收支餘額為負,唯一剩下的年終獎金來留一些錢。

- 存款分配在各種金融工具,現金存款僅有 $10 萬

這些問題的根源是「貸款投資」,因低利開始流行借錢投資。部分理專推薦客戶貸款,投入高配息債基金,進行「套利」,號稱借錢買進 1 年 15% 的配息基金,利用配息就可以還清借款。但高報酬往往伴隨高風險,高報酬的商品多是預估值,與實際投入的狀況不一定能吻合,且借錢投資是一種槓桿操作,更添加了一層風險,投資市場一定有波動,誰也無法準確預測,假設沒有能力撐住,便會掉到債務漩渦裡出不來,每個月被利息追著跑。因此不管是佑家還是一般上班族,都得從基礎出發透過紮實的步驟累積財務基礎,建立正資產,有足夠的實力去承擔借貸時,才去學習用槓桿力量幫自己創造更多正報酬。

再者,佑家的投資標的多為「高收益債基金」:投資信用評等較低、但提供利息較高的債券,投資人等著定期領高配息,但真有這麼大的利益可圖?目前高收益債基金投資面臨的問題:

- 投資標的:多為新興國家債,新興市場變因非常多,難以準確預測。

- 配息來源:主要為債券本身的利息,一部分來自買賣債券賺來的價差。但若債市不好,基金淨值下跌時,配息恐來自投資人的本金,資金左手換右手並非獲利。佑家持有的基金過去 1 年內多次配到本金(註:可從各基金每月公布的基金配息組成表中查詢)。

- 計價幣別:佑家所持有的 3 檔基金中有 2 檔為「南非幣計價」,不僅在投資組合方面承擔風險,計價幣別同時也承擔風險。

基於以上三點原因,我們建議佑家現階段應將基金全部贖回,早早斷捨離,等淨值不斷下降時,財務虧損會更大,趁早止損拿回資金為重。而且解決貸款是現階段的重點,讓貸款減少才能讓每個月的金流是正的,所以把基金贖回的資金拿去償還 2/3 的貸款,將每月的信貸支出控制在一萬元以內,改善每月收支餘額為負的狀況,才可以每月留下錢。留下來的資金擺在有成長性的股票上,能夠加快填補空缺達到退休目標的速度。

問題 2. 如何達到退休後,每個月可以有穩定 $8 萬的投資收入

討論過程中,我們跟佑家討論到:「過去的行為造就了現在的結果,如果希望未來有所改變,現在該做的第一步就是改變自己的思維。」除了解決現在財務傾斜的問題之外,同時也要釐清過去對於「投資理財」的認知是否有所偏誤。所謂「理財」是「管理財務」,「投資」只是其中的一環,投資不是把錢放在投資市場就可以賺大錢。就目前佑家的狀況而言,建議可從以下 4 方面著手準備:

- 確保有足夠的可利用資金:將過去分散於各工具的資金集中,使效益發揮

- 暢通的訊息來源:關注國際政治、經濟、產業變化,掌握即時資訊

- 熟練的投資技能:培養自己能夠根據市場變化而調整投資策略的能力

- 理性的投資心態:正確認識投資收益與風險之間的關係

也就是說,建議佑家在做規劃時除了聽從他人建議外,自己應該也要具備基本知識,了解如何正確使用金融工具及正確投資觀念,才能做出最合適的投資選擇,從而獲得理想收益。過於急躁冒進,偏愛高風險、高收益的投資和過於害怕風險而不敢投資都是不行的,這兩種極端的心態都會造成投資的結果與想像中出現落差!

現在高通膨時代,加上醫療的進步,人人活很久,要能支撐這麽長生命的基本開銷,就必需要有足夠的經濟能力來支撐。首先應該要專注在工作上,好好提升自己的技術來取得更優渥的薪資條件。再來投資增加收入並行,是可以達到退休目標的好方式。最後投資一定要認識自己的財務結構,不要沈浸在漂亮 % 數的「預估值」中,迷失在行銷話術高報酬的糖衣下,忽略背後的風險,做任何決定也要量力而為,切勿輕易因貸款利率的優惠,而背負債務壓力,財務規劃中要做好配置,準備好一筆緊急備用金後,拿出資產中可承受比例的錢來投資,既不會讓財務失衡,又可以達到退休後穩定的金流。

「永誠資產管理處」是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」,20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務,讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值。

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」,你不需犧牲時間體力,就能感受到資產提升!「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑。

>>> 立即加入

>>> 閱讀更多精彩文章 https://www.facebook.com/yongchengasset

本公司所分析個別有價證券僅供參考,投資人應獨立判斷,審慎評估並自負投資風險。