降息降到零?富蘭克林:目前市場對降息的期待恐太樂觀 將加大市場波動風險

美國 8 月核心通膨意外彈升,就業報告連 2 個月不如預期,製造業活動連 5 個月疲弱,所幸服務業仍屬強韌,經濟數據好壞參半,增添降息不確定性,美國大選接近之際,投資策略應如何布局? 富蘭克林投顧指出,歷史經驗顯示:降息後1年,科技股有近 8% 的表現,從前期到後期走「先蹲後跳」行情,投資人正好可逐步加碼之前被低估的優質股票,將配置中的科技股拉高到 10%,並採取混合資產策略。

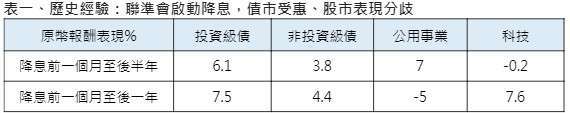

根據歷史經驗,聯準會啟動降息,債市普遍受惠,美股則是表現分歧,以過去四次降息前一個月至後半年平均表現來看,利率敏感且兼具防禦特性的公用事業股平均上漲約 7% 表現突出,健康醫療與民生消費股也 6%~6.5% 左右報酬表現,科技股則是下跌,但若拉長時間至降息後一年,則科技股反而有近 8% 的表現,顯示科技股多半在降息前期先休息後才上漲 (表一)。

富蘭克林證券投顧認為,本波降息預期並不會將利率再帶回過去接近於零的水準,目前市場對降息的期待可能過於樂觀,這將加大市場波動風險。

富蘭克林收益投資團隊投資長暨富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克預期,聯準會將採取漸進式降息,債券與利率敏感型資產將最受惠,因此仍維持債多於股的配置。不過市場對降息預期積極,帶動殖利率已大幅下滑,因此存續期策略已逐漸減碼,亦即降低長天期債的曝險,加回短天期債,以分享合理的收益水準,並防範殖利率彈升時長天期債的價格下跌風險。

統計自 1948 年來,在美國總統大選年的 9 月與 10 月,市場氣氛轉趨保守觀望,美股平均呈現下跌走勢,不過在選後直到年底,不確定性解除帶動市場慶祝行情,美股平均有 1.1%~1.4% 左右的單月漲幅表現。愛德華.波克認為,目前美國總體經濟環境健康,股市廣度有所改善且企業獲利成長前景看好,市場不確定性下的震盪與評價面修正,正提供進場布局機會,投資策略在近幾個月來即逐步加碼被低估的優質股票。

富蘭克林坦伯頓穩定月收益基金目前配置債券約 52%,從高峰的 61% 已逐步獲利了結,同步加碼股票部位至目前約 45%,當中科技股配置已拉高至近一成,較一年前的 5% 提高一倍,主要採取混合資產策略,希冀藉由收取權利金增加收益,降低股市修正時的下檔風險,且不錯失參與股市的上漲機會。