便宜入手投等債時機到!攻守兼備享三大優勢

美國聯準會經過一年多的暴力升息,通膨逐漸降溫,利率最快可望於今 (2023) 年觸頂,債市迎來最甜蜜的投資時點。尤其投資等級債現在殖利率高達 5% 以上,降息後又有望賺價差,且違約率相對低等三大優勢,吸引全球資金持續進駐。

台灣人瘋搶投資等級債 ETF,但其實主動型基金更具賺到超額報酬的機會,而台灣共有七檔境外投資等級債主動型基金,也幾乎都有月配息機制級別,部分商品配息率甚至超過 ETF,且未來更有機會創造超額報酬的機會。

配息方面,瀚亞投資優質公司債基金「美元後收穩定月配級別」年化配息率來到 8%,居同類型之冠,吸引許多存債族敲進!

升息循環終將落幕 債市浮現甜蜜買點

根據 Fed 最新利率點陣圖顯示,多數 Fed 官員仍傾向年底前再升息一碼,明 (2024) 年起則有機會降息。不過,觀察芝加哥利率期貨,目前市場多數認為 Fed 今年不會再升息,雖與 Fed 利率會議結論稍有分歧,然而,不管是再升息 1 次或是不再升息,均是接近升息尾聲,將有利於債市後續表現。

因為歷史經驗顯示,一旦升息循環結束,10 期公債殖利率將觸頂向下;由於公債殖利率與投資等級債呈現高度反向關係,公債殖利率反轉直下,代表投資等級債價格將上揚。從過去 5 次升息經驗來看,當升息停止後一年,投資等級債價格百分之百都會上漲。

不過,該等到升息循環確定結束的時候,再進場會比較好嗎?過去經驗顯示,無論是停止升息當日,或是前 2 個月、3 個月進場,報酬率相差不遠,持有 1 年的累積報酬率約 13%,持有 2 年則約 20%,而且正報酬機率都是 100%,顯示不管哪個時點進場,只要是接近升息尾端,投資等級債表現都很亮眼。

投資等級債息高價廉 是撿便宜好時機

過去布局債市想要領取高配息,唯有非投資等級債才有可能辦到,不過,Fed 的暴力升息之下,讓投資等級債的殖利率甜滋滋,足以媲美非投資等級債。

彭博資料顯示 (截至 2023/9/18),投資等級債殖利率約為 5.88%,為 20 年來最高水準,高於長期平均的 4.14%,債息吸引力很高;同時價格亦被嚴重低估,投資等級債百元報價降至 90 美元以下,也是處於 20 年來新低,低於長期平均的 104 美元,接近 2008 年金融海嘯低點。尤其投資等級債違約率超低,以目前價格來看,持有到期至少擁有 10% 的上漲空間,這也是它最吸引人之處。

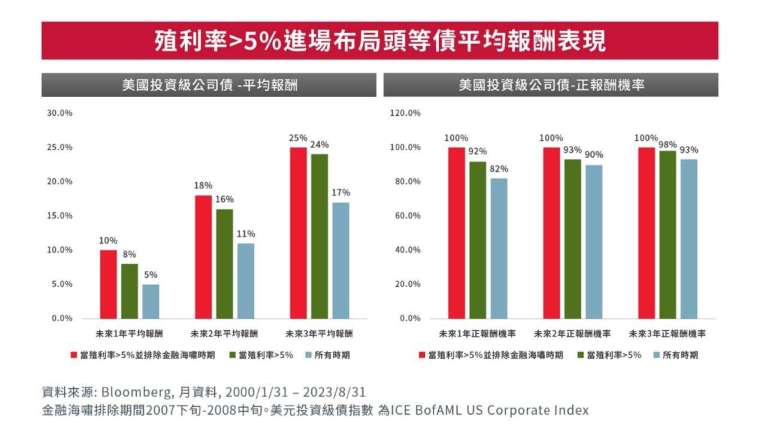

因此,無論就殖利率還是價格,目前正是入手投資等級債的最佳時機。首先以殖利率來看,歷史資料顯示,當殖利率 > 5%,進場布局投資等級債,持有 1 年、2 年、3 年的報酬率分別為 8%、16%、24%,均優於一般時期,且正報酬機率均為 9 成以上;若排除金融海嘯期間,報酬率可再提升 1%~2%,正報酬機率則皆為 100%。

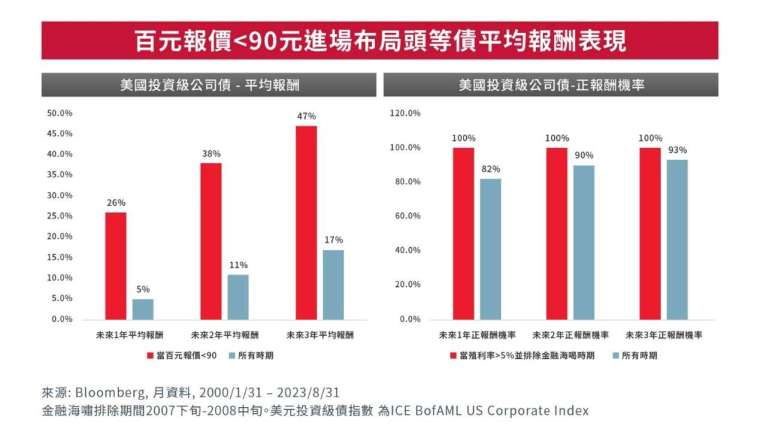

其次就價格面觀察,當百元報價 90 美元,進場買投資等級債,持有 1 年、2 年、3 年的報酬率分別為 26%、38%、47%,均比一般時期來得好,且正報酬機率也都有 9 成左右。

買投資等級債 可以抱著安心睡覺

除了息高價廉之外,布局投資等級債還有一大優點是耐震度高,幾乎是可以抱著安心睡覺的標的。因為投資等級債違約很低,根據標普信評統計,20 多年以來,無論經濟好壞,各級別投資級公司債違約率皆不超過 1%,其中,AAA 評級最優秀,沒有歷史違約紀錄。

主要是投資等級債發行企業財務體質強健,高盛證券指出,美國投資等級債發行企業淨利率超過 10%,處於歷史高檔,且遠高於非投資等級債 (低於 5%);摩根史丹利及彭博資料亦顯示,美國非金融的投資等級債發行企業淨利年增率預期今年第 4 季將開始逐季上揚。

加上隨著 Fed 強力升息,企業借貸成本墊高,投資級債發行企業近 3 年來槓桿比率持續下降,代表企業償債能力上升,目前約 2.2 倍左右;同時衡量企業償債能力的指標「利息保障倍數」目前亦處於 30 年來高點,代表企業擁有充裕支付利息費用的能力。

因此,相較於股市、非投資等級債,投資等級債表現相對穩健,波動度較低,也較抗跌。理柏統計,2000 年以來至今 (8/31),MSCI 世界指數年度跌幅超過 3% 的機率高達 29%,出現過 7 次;反觀 ICE 美國公司債債指數年度跌幅逾 3% 的機率僅為 8%,出現過 2 次,彰顯投資等級債比股市更能夠抵禦市場波動。

投資等級債基金 哪檔最吸睛?

由於市場預期 Fed 升息將步入尾聲,資金也開始陸續進場卡位投資等級債。截至 2023/9/13 為止,投資等級債已經連續 37 週吸引資金淨流入,顯示市場需求暢旺。

尤其不少法人機構投資者,現金水位仍高,且持有投資等級債部位亦遠低於長期中位數水準,未來有機會再加碼,以賺取資本利得,故法人機構投資者未來增持投資等級債的空間可期。

目前國內也有以投資等級債為主的債券基金,可供投資人選擇,其中,瀚亞投資優質公司債基金最受到存債族青睞。根據最新基金月報揭露,新購買的債券信評一定要 BBB - 以上,目前持券平均信評為 A。

同時投組殖利率高達 5.52%,優於美國 ABS 資產抵押債、美國綜合投資級債、美國 MBS 不動產抵押債等多數投資級資產殖利率;該檔基金「美元後收穩定月配級別」的年化配息率高達 8%,若與其他同類型基金比較,配息率居同類型基金最高;等於每個月可以領到一筆額外的被動收入,作為支付房貸、車貸、學費、旅遊等現金流需求。

目前瀚亞投資優質公司債基金規模高達 20 億美元,持債檔數 452 檔,相對分散,國家配置以美國為主,比重近 8 成。分析基金前十大債券發行人,均是世界知名大企業或政府機構,舉例來說,全美銀行前四強的美國銀行、摩根大通,全球知名跨國金融集團摩根士丹利、美國三大電信龍頭的 AT&T、全球食品飲料巨頭雀巢、全球農藥機械龍頭強鹿等;同時也納入美國公債,以及世界銀行、美洲開發銀行等類主權機構,幾乎是零違約風險。

該檔基金也會靈活調整產業投組,舉例來說,今年 3 月矽谷銀行引爆一波美國銀行倒閉風潮之前,投資團隊已經相對減碼銀行債,降低 3 月美國區域銀行危機對投資組合的負面影響;危機過後,隨著銀行債價格趨於合理,吸引力上升,Q2 開始逐漸增持大型金融機構的銀行債。

此外,瀚亞投資優質公司債基金級別非常多元,前收型、後收型都有,其中,前收型的幣別相當齊全,包括美元、澳元、紐幣、南非幣等等,讓投資人可以根據自身資產配置需求及投資屬性,選擇適合的級別;其中「美元後收穩定月配級別」不但可每月享高息,長期持有也能節省持有成本。