成長股vs價值股 美股除了科技以外還有更多好康!

【摩根投信行銷文宣】

對多數投資人來說,現在投資美股最大的障礙,就是節節攀升的大盤指數。只要大盤指數不斷攀升,投資人對美股就會有「愈來愈貴」的感受,以至不敢貿然投資。尤其媒體對幾家科技巨擘的股價變化又特別專注,這也更加深了投資人對現在進場投資美國股市、甚至是美國科技股的疑慮。

成長股 vs 價值股 兩者差異為何?

在股市裡,市場通常會對不同風格的股票有不同的分類,一般來說,「成長股」指的是有高成長潛力的股票,它們有較快的業績成長速度,然價格波動較大;「價值股」則是指價格相對被低估的股票,所以波動較小。

然而,儘管有這種分類,但一檔股票到底該屬於成長股還是價值股,在實務上則沒有一定的答案,畢竟每家企業的成長動能本來就有高有低,不同的產業更有不同的增長模式,所以並不是某一種產業的股票就必然會屬於成長股或價值股;再加上投資人總是關注股票價格勝過企業獲利動能,所以在習慣上,人們就很容易把股價波動最大的成長股、或著是科技股當成關注焦點。

成長股與價值股投資分析 要看「價值」,而非「價格」

摩根資產管理認為,投資人容易把科技巨擘的股價當作美股投資的參考,主要有幾個原因:

●第一是台灣本身就是科技島,所以投資人對科技產業的訊息自然比較敏感。

●第二是在股市裡,科技類股的波動往往較其他類股更高,而波動高的個股也更容易創造媒體曝光效果。

●第三是隨著 AI 時代的來臨,媒體對科技股的報導比重自然也會偏高,久而久之就會對投資人的心理產生「定錨效應」,所以只要一想到美股,投資人自然就會連想到科技股、甚至是把節節攀升美國科技股股價當成是美股的長相。(延伸閱讀: 人工智慧帶動的復甦會持續下去嗎?)

從美股本益比發掘潛在價值

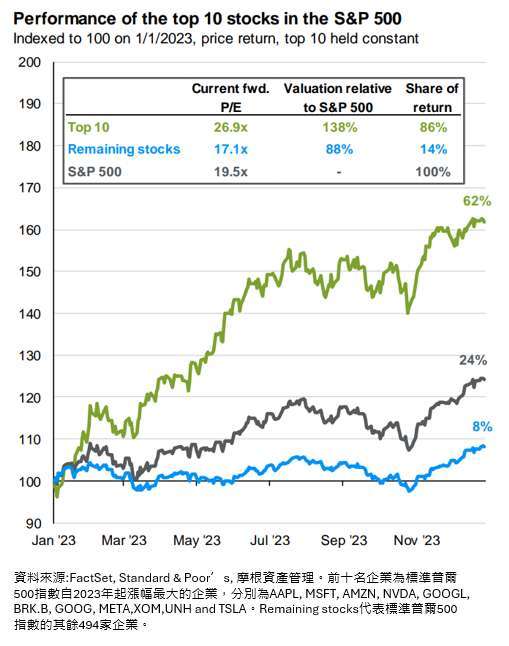

但就在媒體關注科技股與大盤價格的同時,很多訊息就反而被投資人忽略。從圖一可知,2023 年美股 S&P500 漲幅前十大的企業貢獻全年大盤漲幅的 86%,其本益比不但高達 26.9 倍,就估值面而言也較大盤相對高出 38%;但反觀其餘股票,它們的漲幅僅替同期間美股大盤指數貢獻 14%,估值面卻較大盤相對便宜 12%,本益比更只有 17.1 倍。

此外,即便只看大盤,也會發現美股大盤指數的本益比為 19.5 倍,明顯低於漲幅前十大企業的 26.9 倍,可見儘管從「價格」來看美股似乎偏貴,但從「價值」的角度來看,前十大以外的其他美國股票,反而還有很多潛力尚未被市場發現。

圖一:2023 年美股大盤漲幅主要由漲幅前十名的企業帶動

美股成長股、價值股怎麼選?

摩根資產管理表示,雖然投資人會想要從成長股或價值股的分類內中去挑好標的,但在投資的世界裡,「價格」才是「價值」的最終反應,所以從理論上來看,投資人應該要用「價值去評估價格」,而非用「價格去評斷價值」。無論是成長股還是價值股,投資人都應該要依循這種原則,才能找到真正好的股票;而不是拘泥於哪一檔股票歸類於成長股或價值股去判斷。

不過,理論歸理論,一般人在實務上卻不容易做到這一點,因為「價值」這種概念通常只有「相對值」而沒有「絕對值」,就如同成長股與價值股也是一種相對、而非絕對的概念一樣。此外,價值也需要透過時間的積累才能反映在價格上,它是無法被檢驗的;所以對投資人而言,就算找到了投資價值,也不意味掌握到絕對的投資回報,這反而會給投資人帶來更多的疑惑,並影響到後續的布局策略。

哪個更具吸引力?回顧美國 25 年成長股、價值股表現

根據過去 25 年的統計,可發現無論景氣是好是壞,美國成長型股票與價值型股票在價值上的吸引力其實都互有領先,在經濟衰退期間並不一定都是成長股表現較佳,在經濟復甦期間也並不一定都是價值股反彈較大 (見圖二),可見成長股與價值股在股價上的表現模式,與景氣好壞沒有必然關聯。

圖二:近 25 年來美國成長股與價值股輪動狀況

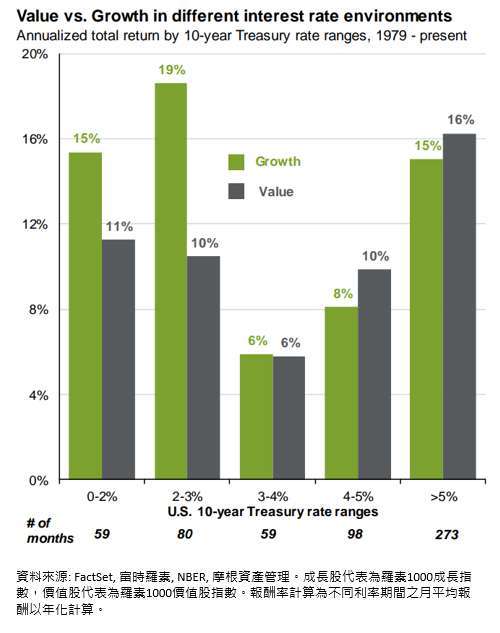

同樣的邏輯,也反映這兩種股票在不同利率環境裡的表現上。根據統計 (圖三),當美國 10 年期公債殖利率處於3%以下時,以科技股為主的成長型股票,其年化報酬率的表現會明顯優於價值型股票;但是當利率水準在4%以上時,價值型股票的年化報酬率反而會優於成長型股票。

乍看之下,這張圖要告訴我們的似乎是低利率環境有利於成長股、高利率環境有利於價值股;可是這並不代表成長股只能在低利率的環境下投資,也不代表價值股只能在高利率的環境下布局,畢竟以同樣的數據來看,成長股與價值股在任何利率環境下「都」有可能獲得年化正報酬,差別只在於這些年化正報酬的相對高低而已。

所以對當下的投資人來說,如果未來的利率環境變得更寬鬆,對成長股的投資氛圍就相對較有利,但過去的歷史經驗頂多只能當作大概的參考,並不是絕對的結果。 (延伸閱讀: 聯準會不急於降息 成長股與高息債券皆有機會)

圖三:成長股與價值股在不同利率環境下之表現

抓住美股輪動需靠長期投資共同基金

由此可見,儘管有許多工具可以衡量投資標的的「相對價值」,但這些工具頂多也只是參考,並不能保證投資回報。

所以對投資人來說,「透過共同基金去長期投資美國股市」反而是一個較佳的選項,因為共同基金有專業的研究團隊,可以幫投資人找到符合投資價值的標的,增加投資獲利的機率。此外,共同基金也具備一籃子股票的特色,這就可以幫助投資人掌握不同類股輪動的機會,避免單一押寶所帶來的風險。

更重要的是,長期投資是一種用時間換取空間的投資方式,它可以幫投資人掌握類股輪動的機會。根據統計,對投資美股的時間愈長,取得正回報的機率也愈高,總報酬的數字也會愈漂亮(資料來源:彭博社,FactSet,摩根資產管理。《環球市場縱覽-亞洲版》。截至 2023 年 12 月 31 日。);可見透過共同基金布局美國股市,並且採取長期投資的策略,反而是對投資人相對有利的方式。(延伸閱讀: 摩根對美國成長股與價值股的操作策略)

摩根資產管理表示,用共同基金投資美股,是一種相當簡單且省心的方式,它不但可以幫投資人降低誤判市場或產業的機率,同時也可以幫助投資人節省龐大的時間成本。有鑑於美股還有很多好康尚未被市場發現,因此建議投資人用定期定額共同基金的方式,去掌握今年美國經濟軟著陸下類股輪動的契機。(延伸閱讀: 摩根美國投資推薦方案)