【邱志昌專欄】2022年股市震盪會很激烈?!

壹、前言

在過去多年以來,股市的行情在美國感恩節、到聖誕節、一直到次年華人農曆春節;由於股民來講多是對節慶、歡欣鼓舞準備慶祝,因此股市有慶祝行情。例如 2019 年年底,台股仍然延續漲勢、持續奔騰到第二年 2020 年農曆春節之後的第一天,才因突發性的 COVID-19 疫情全球擴散,因此重創急跌、發生 2 月股災。而在此歲末時刻,大多數投資機構,也多有對未來一年投資觀點,不管是該公司的客戶、或是多數投資機構,多會因已經預測到潛力股,因此投入資金購買股票。

貳、台股 18,000 點是 Fed 貨幣政策轉向分水嶺!

就如同圖一、台股加權股價指數,所呈現樣貌;到目前為止,台股股價指數在 2021 年 10 月 15 日左右,被 COVID-19 變種疫情、及 CPI 物價指數年增率上升至 6.2%、延續 2021 年至今高燒不退的通膨,打落到約為 16,355.08 點。當時最看好的知名專家,多認為 2021 年的多頭行情,不僅將就此終結;意氣風發姿態與倡議不復再見,與 2021 年兩次的最高點氣勢顯然不同。至今統計 2021 今年三次最高點發生在 4 月 14 日 17,709.23 點,與 7 月 12 日的 18,030.19 點、及近期的 11 月 12 日的 17,986.16 點。從台股周線圖檢視、在周線的技術線型上、並沒有所謂的 M 頭、或是三尊頭隱憂:我們很希望台股股價指數,能夠從此一躍而上、再創造歷史新高,不要讓 18,030.19 點專美於前。

但 18,000 點壓力似乎不小,這是 Fed 是否再度升息分水嶺。雖然股價指數每一次大波段,多已攻進入 18,000 點左右,但從類股結構與族群追查;只要綜觀電子半導體與 IC 設計族群,便可發現、在高價追買股票投資者、如果沒有在個股高價區賣掉,即便是下次股價指數再度創新高,多無解套。這就如同本文常常舉例台積電、與運輸類股彼此股價輪替情形;從今年初就守住在台積電不動、不換股的投資人,等於喪失了對運輸或其它個股投資的機會與價差利潤機會。

今年 1 月因台積電被喻為「護國神山」,而將大部分資金買進台積電投資者,如果緊抱到現在依然留著、一定不高興;這些投資人多買進了 2021 年最高操的「貞節牌坊」,高掛在客廳中;除非之後他能在、股價不算小波動幅度區間中,高賣低買、來回操作。否則一定失去在航運類股、鋼鐵股、甚至近期對所謂「宇宙元」概念股操作獲利機會。整年下來、除獲得現金股息外、其它無所收穫。因此檢視 2021 年股市行情,我們獲得很重要觀念,就是要靈活彈性、有序換股操作。這就讓我們回憶起 Fama French 的三因子,與所謂效率市場。

如果台積電沒買在 200 多元 / 股、或是 300 多元 / 股、甚至是 400 多元 / 股;當股市一窩蜂讚嘆「護國神山」時、其實是價差投資者、反而要逆向思考時。抱著「護國神山」一年、結果沒有賺到股票價差、全被媒體美麗名詞給套牢了。Fama 曾說,公開市場訊息對投資者而言是「半強式效率市場」(Semi-Efficiency Form Market),無法運用這個消息就賺到「超額報酬」(Abnormal Return)。因此當股市對半導體遵奉與至高讚譽,或對於運輸類股捧稱為「航海王」,對於鋼鐵類股稱為「鋼鐵人」時;投資的態度並非是「追星」、追逐這些被捧紅的類股或個股,其抱股的結果常只是錦上添花、最終可能並無價差所獲,犯下財務行為學「框架定律」(Framework Law)。

叁、積極靈活操作?言之容易、行之困難!

回顧台灣 2021 年台灣股市,依照時序先後、主流類股的起承轉合大致了然;一、4 月 14 日之前,主流是半導體類股,在 7 月 2 日之前的主攻類股是為 IC 設計與運輸類、鋼鐵類股;二、在 11 月 12 日前的主流則為元宇宙、與虛擬實境的股票。各個波段的特徵非常清晰,如果資金無法在這些類股輪動之中、高賣低買,很容易失去機會利得。因此,如果你問問績效最好的基金經理,2022 年最夯的會是哪一種類股?他可能會回答你,晶片產業、半導體與 IC 設計產業、電動車零組件、生物科技、或是大數據類股多是標的。接下來?則是逢低買進操作、人棄我取,買在將要奔馳之前,在將要剎車之際拋售換股。積極變換、來回操作。

值得所有台股投資者注意的是,投資者有沒有審視過外資操作方向?外資這兩年趁著新台幣超級強勢,連美元指數多開始上揚,新台幣卻仍然升值、幾乎成為全球最強全球貨幣;比歐元與日圓、人民幣多還要強。這兩年來外資拼命賣超台股,即使扣除近期一季買進 1,700 多億元新台幣,就算未來還會再買進;但這兩年以來,外資對台股總賣超金額超過 1 兆新台幣元。別忘了外資通常是台股造勢者,光是在 2018 年底,外資持有台積電股權比率高達 80% 以上,但這兩年以來總共減碼 5%;外資持有台積電剩下 75%,外資不認為台積電股價才剛起步?

半導體的技術只有台灣在進步?內資為何在趕在外資大賣持股之際,眾志成城、擋下外資的子彈?今年初台積電登上 600 元 / 股之後,外資大喊目標價將達 800 股 / 元,但台積電就在該次吶喊聲中,以 679 元 / 股戛然而止;外資賣股時機通常是在新台幣強勢,股價已上達天聽,公開信息最為熱絡之際。這驗證 Fama 半強式市場,追捧熱絡公開信息,是無法賺取超額利潤;甚至當浪潮迴轉之際,被海嘯捲入大海中。我們認為半導體並不是,唯一的台灣的神山;聯發科股價也可媲美台積電,員工薪水也不落人後、甚至有時其待遇還優於台積電。外資這兩年除大賣台灣高科技股外,還賣出了哪一些我們認為,台灣獨步於全球的產業?這兩年卻被外資當成提款機?這種長期操作上的極大顯著差異,值得本土投資機構思考。

外資為何在此時,半導體價值登峰造極之際,大舉賣出最鍾愛持股?運用強式效率市場邏輯,長期投資策略就是如此。自台灣開放外資買進台股股權之後,外資進到台股的興趣始終不減,從 MSCI 指數將台股納入成分股之後,外資投資股市絡繹於途,但就在這 20 多年後今天進行收割;由此僅見外資操作股票的邏輯思維,是極為長期的進出。因此過去二十幾年來,不斷買進股票,而在近期兩三年以來、則賣出股票、從事長期的獲利了結。這種逆向思考方向值得長期,與追高的投資者如果參考,這種逆向投資策略,則在此時應當留意的是,類似高獲利的高價股是否應該波段操作?其實在投資於未來多數熱門個股之前,多應該從各種不同的角度去思考,最重要的關鍵點是,應該買在最冷門時段、或是買在起飛的價位區。而不是因產業信息滿天飛舞之時才進場買股。當然要在股市操作中做到這種地步,實際上極其不容易;尤其是利多信息陸續釋放而出,股價不斷高昇之際。

肆、結論:2021 年那些產業最冷門?是否會成為 2022 年黑馬?

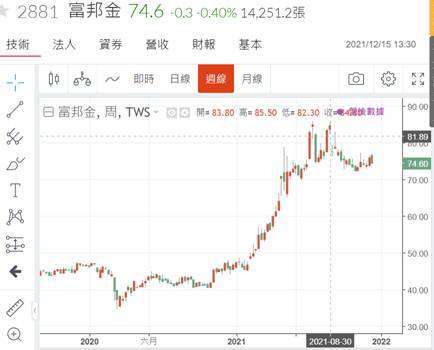

在 2021 年大行情中,站冷板凳的類股有機械、食品與觀光、金融類股等。其實就連受到疫情嚴肅波及的航空類股,在年底仍還有振奮表現。但內需消費所帶動的食品類股,始終未曾有「大胃王」表現。還有一向被當成存股的標的金融類股,只有在 2021 年跟著盤水漲船高,並未享受過一枝獨秀的優越感。

台灣研究機構預估明年,2022 年的各季 GDP 成長率數據,四季實質 GDP 成長率概估為:2.77%、3.56%、4.88%、4.89%,呈現開低走高的趨勢與格局。根據這種 Momentum 預估 2022 年股市的震盪,或可概估台灣股市來年的最高點,應該落在 2022 年第四季。而 2021 年底與 2022 年第一季,則可能風險最高?

若再配合艾略特波浪理論與黃金切割率,以 18,030.29 點為 Fed 多空分水嶺為基礎,台股加權股價指數:2022 年最低的波動點為 14,586.37 點,這應該是在面對大利空最好買進時機。但如果大盤每次多能通過 18,811 點、19,651 點的挑戰與考驗,則 2022 年登峰造極的股價指數,可能落在 23,122 點、這似乎遠高於目前市場所盼望的 2 萬點。在時序與行情配置預估上,我們認為歷年來從感恩節到聖誕節、一直到華人農曆春節多以長紅攻勢過節,但 2022 年由於通貨膨脹問題須待解決,及 Fed 收縮資金與升息的行程的平緩,2021 年底與 2022 年初,可能是股市風險較高季節,到第三與第四季時或可步入坦途。而可能創新高點數的季節可能在第四季初。由於新台幣匯率強勢趨勢不歇,因此如果股市大漲,則 ETF 概念與 MSCI 指數權值股也有可能爆出黑馬。

(聲明:本文僅為財務理論推論,非投資建議書,不為任何引用本文做政策抉擇、與投資損益背書。)