百度(9888.HK)來港上市,目前香港公開發售部分反映良好

截止至 3 月 15 日收市超購接近 30 倍,公司基本面以及未來股價走勢分析

百度(9888.HK)來到香港進行二次 IPO 發行,在科技板塊目前沽壓較重以及中國內地對科技巨頭反壟斷調查不斷深入的背景下,目前依然受到客戶的追捧

市場傳聞百度國際配售部分已經獲得足額認購,基石投資者中不乏有實力的大型基金和長線機構投資,以及部分大型國企。面對零售客戶的香港公開發售部分,截止至 3 月 15 日傍晚,有消息指公開發售部分孖展已經錄得融資 400 億港元,超額認購接近 30 倍。目前還未最後結束公開認購以及最終定價,定價上限為 295 港元。

參考目前美股在 265 至 270 元之間波動,而且最近科技股走勢較為負面,港股較大可能在中低端定價。

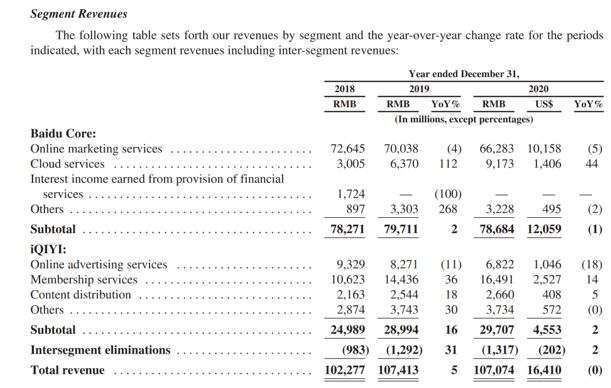

百度目前依然依賴廣告收入,但雲端服務板塊收入增長加快,更符合目前 SaaS/PaaS 和區塊鏈對軟件在線化的發展趨勢

根據百度在 2 月中發佈的 2020 年 4 季度以及全年財報,在線廣告板塊依然是百度最為依賴的大頭,按照 P4P(pay for performance)的廣告模式,採取價高者搜索排名靠前的原則獲取廣告商的廣告費效果收入。百度基於其中國內地最大在線引擎的低位,在雲服務上也獲得了長足的進步,目前 2020 年全年雲服務板塊收入已達 92 億人民幣,主要提供數據雲端儲存,在線軟體服務等業務。

但百度未來前景並不是一帆風順,基於在線引擎搜索的廣告市場份額正持續被移動程序端瓜分,雲端服務板塊面臨著激烈競爭

百度在財報裡面有這樣一句風險提示 “decreased use of our search and paid click because search queries are increasingly being undertaken via voice-activated smart devices, apps, social media or other online platforms”。隨著智能手機功能的用戶體驗不斷完善,目前更多的流量正在從線上和電腦端轉到移動程序,百度也表示,在線廣告板塊收入從 2018 年到 2020 年的不斷下降,並不是公司主動調整策略和往雲端服務投入更多的結果,而確實是廣告商因為宏觀經濟下行,特別是新冠疫情期間的重創,以及廣告商,特別是中小企業廣告主轉向移動端廣告,兩個因素共同造成目前在線廣告板塊收入連年下行。

但我們相信百度的份額始終可以得到保證,因其在中國搜索引擎無可撼動的領導地位。雖然騰訊微信,各種垂直媒體,其他頭部流量等都在分流百度流量,但部分服務(例如醫學美容,大型商品購置,旅遊景點遊玩等)並不是移動程序和其他例如淘寶和拼多多等頭部流量的主推產品,即使娛樂遊戲,日用品和可選消費品等流量都大量被其他平台分流,百度依然有其穩定的客戶群,只要其搜索引擎依然在國內處於領先地位。

百度目前雲端服務依然建立在 PaaS (platform as a service), SaaS (software as a service) 以及 IaaS (infrastructure as a service) 三大基礎上的收入。向餐飲,交通,電訊等多個主要行業提供在線軟件管理以及數據儲存服務。應該說,百度雲目前和亞馬遜 AWS,阿里巴巴雲都主要還是停留在在線軟件服務這個層面,而沒有獲得區塊鏈去中心化以及信息實時無風險共享等核心技術的突破。

相信在 2021 年中國內地經濟從疫情復甦的大背景下,百度在線廣告業務可以得到一定回升,雲服務業務較大可能能夠持續增長,但區塊鏈和雲計算等核心技術,依然需要進一步突破。股價短期內有較大可能維持在高位盤整

百度過去兩年每股收益並沒有明顯提高(普通流通股並沒有出現較大回購,也就是流通股數量較穩定),目前百度美股市盈率在 25-30 倍區間內,應該說相對同業還是較為合理。我們相信百度港股上市後,回撤的壓力應不大,但繼續給予更高估值應該建立在在線廣告和雲計算服務板塊收入繼續獲得突破的基礎上。全球科技股目前的回調壓力可能會在技術面上給百度帶來一定的下行壓力。