【邱志昌專欄】獲利倍數的理論與哲學

壹、前言

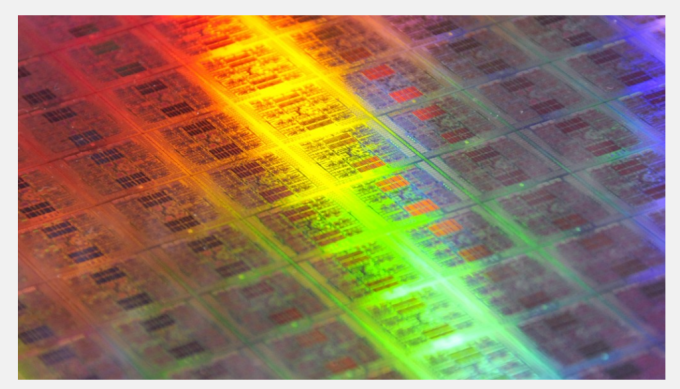

在經濟成長率衰退之下,股市會呈現熱絡?這看似一個不必多問的問題,但是可以討論空間仍然很大。首先需要用量化指標明確定義,定義景氣是衰退、或是只有成長較慢而已?衰退的 GDP 成長率是負數,而成長趨勢緩慢則是 GDP 下降、但它仍然是正值。再者則是抽絲剝繭,將內容作細部分類探討,是哪一類的產業帶動衰退?而又是哪一類產業,在整體氛圍非常弱勢之中脫穎而出?前者的上市公司股價一定下跌,後者股價則是逆勢上揚;但整體的股價指數可能緩緩下跌跌、或是停滯不前。指數是由股本比較大的上市公司決定,這些公司的特徵比較接近當時的大環境。例如自 2018 年初後受到貿易戰爭影響的產業,股價的揚昇力道就相當有限了;鋼鐵、汽車與受限的通訊類股。但半導體產業與 IC 設計、晶片生產業者、動態存取記憶體 DRAM,則表現強勁。

貳、投資市場的哲學?

財務金融理論在探討股價時,特別在意「特徵性」(Characteristics);普遍所知道的是,小型股的特徵是波動率大、報酬率高、但風險也高。可是一般投資人所想要的是,那一些五、或六年上揚 10 倍、100 倍股價的股票;是該在哪個時間點、或是哪一種氛圍之下去下手買進?就像近期台股基金,操作績效最好的選股多押在 5G 產業中;其中有晶圓代工業股價,五年上揚 14 倍數以上。如圖台股「穩懋」這家上市公司,在 2014 年時只有 24 元 / 股,但是五年之後股價、竟然上揚到 284 元 / 股。投資者最直接的疑問是,在現在這個時候要用甚麼方法,或者知道的投資者就乾脆直接說出來,哪一個上市公司未來也會有如此表現?財務理論說,這種股票多有它的「特徵性」;「特徵性」是財務專家最喜歡探討的個股議題,它不僅用在財務數據群的驗證,也用在近代人工智能、大數據資料庫的自我學習。自我學習 (Self-Learning) 就是從長期龐大資料中,找尋這項活動或議題的多項獨特性,再用這些「特徵性」去反推觀察到的事物,預測其未來演變。其實在天文學或是太空科學家,也多是運用此一「特徵性」去探究生命跡象;「特徵性」也成為 AI 的重要工具,例如人臉辨識等。因此要找到未來股價,比現在成長 10 倍以上的股票,以財務文獻上所提供的特徵性,是可以涵蓋這個範圍,但是在這個範圍之命中標的,則需要近一步檢視企業技術層次、研究投入持續性、人才聚集程度與公司治理。

人才聚集與穩定,是公司穩定發展的首位。佛家說:能夠認命就是好命的開始。單就工作或是權力的角度,一個上班族如果能在一家公司,從開始做到退休;正常情況是按部就班、職位慢慢升遷。這談起來容易做起來困難,工作中不會天天多有快樂;磨心的事情比較多,聽話的人比較少、難搞的人更少、但卻顯著特別耀眼,這人生中間的起伏變化,不可能讓人不會見異思遷?這與投資的道理有關嗎?能夠在一家公司股價 20 元之際,擁有大部位的股票、認命每天朝九晚五工作的、就大概是這家公司員工了。而且這些員工是跑不掉的,因為所有的身家性命多在這家公司裡,一旦離開則可能一無所有。投資人會有這種情境?他最重要的原則是「選擇」,因為它而賺大錢、可是也會因為它而賠大錢;投資人大多不會認命的,這跟人類認為人定勝天的邏輯相近,這樣的心態有好有壞,就跟每個人多知道自己,終有一天會上西天道理一樣;「做好當下」是最適當的思維,但「不認命」的企圖心才能扭轉乾坤,才能創造新科技帶動文明。正常人的情緒永遠在這其中兩者之間擺盪,不認輸、又不認命;但現實是不必認輸、也不必認命,順其自然又何妨?因此大多數股價長期大漲利潤,最終多落在大股東或是員工、及機構投資者手中。這之所以台積電的股權,成立至今已經有 82%,成為國際外資核心持股。

叁、登頂「泰山價格」的過程?登高必自卑、登遠必自邇!

如果將未來數倍上揚的股價,視為現在最低價的長期目標;則未來的路徑是如何走出來?凡事情始於初衷,第一步驟是最重要的開始,經營事業與投資股票一致,低成本高效率、不做亮麗的遠景、實事求是。這種人生哲學對應在估價表現,便是階段性平淡無奇、但是產品客戶增加、人才漸漸專心投入。此時此刻不會有龐大的投資者青睞,大多以低調身影立足在市場交易。第二步驟則是公司的經營績效漸漸露出曙光,經營團隊開始有了自信與自我價值的肯定,技術團隊也有了繼續成長信心,既有產品廣為市場接受、新一代的產品肯定可以成行,股價的表現才會趨於溫和上揚。第三個步驟則是遇到擴張與否,與獲利被稀釋的瓶頸,可能也會有成熟人才流失問題;在財務情勢穩定成局之下,操作的風格墨守成規,經營團隊遇到相同產業競爭對手。客戶選擇供應者的替代程度增加,公司既有的價值或開始動搖;此時上市公司是需要對未來前景作正確的抉擇,核心產品也屆轉型升級階段。

接下來第四個步驟,面對的選擇風險就比較高了;客戶的選擇是否、上下游供應鏈的配合、及資本支出規模多會大量增加。台灣的 TFT LCD 產業就在這階段中,遇到大陸廠商競爭的最大障礙,以至於後起之秀追趕、公司價值一敗塗地。也有一些光學廠商在此階段,因為選擇更靠近蘋果陣營而股價崛起至今;有的靠近非蘋果陣營、導致於後來公司價值的失落。而當這四個階段多陸續完成之後,未來遠景就露出成敗的火苗了;成功的轉折將受到預期,未來會帶進源遠流長的現金流量;因此現金股利增加、股價上揚。失敗的轉折則將被對手搶掉市佔率,股利漸少、投資交易不再熱絡、公司價值下跌。多數公司在此階段,因為彈性靈活調整,經營績效異軍突起,股價受到青睞;外資進入持有股權成為此一階段特徵性。

在成為這樣股利穩健的績優股之後,公司的股利政策與股價變動,貝它係數對大盤敏感度將成為投資者,對於這家上市公司是否是殖利率?或是成長性股票的定位。前者賺取價差有限,後者具有顯著價差收益。現金股利逐年增多會維持殖利率穩健,必且預期越來越多的現金股利將推升股價。股利效應同時發生在大小型股身上,大型股股價會因此長期上揚:長期是約 10 年、兩個景氣循環以上。小型股股價呈現中期上揚,短期指的是約五年、一個景氣循環以上:且以同一期間比對,小型股的上揚幅度遠大於大型股。這是因為小股本上市公司走的是利基型,在各個紅關鍵地帶、不容許有多次的轉型失敗。就如同外資機構也多理解,台積電也曾經投資過太陽能;但這小規模的失手不影響龐大公司價值,但這對於茂迪公司的傷害可就很難挽回了。

肆、結論:股價上揚的充分必要條件討論?

股價的上揚,需要外資預期升值的貨幣匯率、與該國的貨幣寬鬆勢必要,但這絕對是非充分、只是必要條件。充分條件是公司的營收獲利持續成長,每個月營收成長、每一季盈餘上升、每一年現金股利增加、每幾年資本支出增加;這些多是構成股價上揚的充分條件。如果還要再精準一點,則可以用計量經濟學、或是類似 CAPM 等因子模型拆解分析;在寬鬆的貨幣情勢下,有多少成分是來自於大盤本益比全面提高,而又有多少是來自於本身經營績效的刺激。這樣的分析區別,可以歸納出公司治理強弱股票,有利於未來進入空頭市場之前,排序出投資獲利了結與停損順序。天下無不散宴席,如何在自己最需要資金之際將該處理資產脫手,就是一位積極管理資產的好手。至於寬鬆的貨幣政策是否可以抵擋系統性風險?也就是抵抗貿易保護主義?將所有可能最大種假設說明清楚便可理解:一、如果 2018 年 1 月,由美國白宮掀起來的中國經濟侵略報復談判,是一次性的中期事件;則 Fed 的恢復緩慢降息是正確的,可以維繫股市高檔、並有可能再締造新高。二、但前項假設是極有風險的?因為美國剛由自由貿易更改政策;而日韓貿易戰爭與美歐貿易談判,也多方興未艾。美國針對中國的所需要不僅是歷年關稅金額的回收,更用力在科技對付競逐之中。三、中國大陸自 2017 年起,就開始以寬鬆政策全面備戰,用虎視眈眈、山雨欲來風滿樓形容,似乎也不過分。10 月 11 日的第一次中美貿易談判協議,只是貿易戰爭初期的結果、是文章段落的逗點非句點;全球保護主義的潮汐只是暫時退潮,因此需要上市公司自己優異的經營治理,才能造福員工與股東。這次寬鬆貨幣政策能夠刺激股價的成分有限,它盡可能維持充分的市場流動性,未來帶領美股、或外資推升台股加權股價指數續創新高的,仍舊是 5G、半導體、AI 與 IOT、電動車、智慧型手機等等高科技類股票。

(提醒:本文為財金專業研究分享,非投資建議書;只為說明用,對任何貨幣與政策、絕無多空立場;不為任何引用本文為行銷或投資損益背書。)