〈分析〉手機鏡頭好光景!產業鏈大解析

在拍照,攝影當道的時代,鏡頭規模不斷升級,相關零組件企業的股票也是往往成為該地市場焦點。

而手機鏡頭產業鏈上游原料為玻璃、銅箔機板、銅材料等,中游組件包含鏡頭、音圈馬達、CIS 晶片、手機模組等四部份。

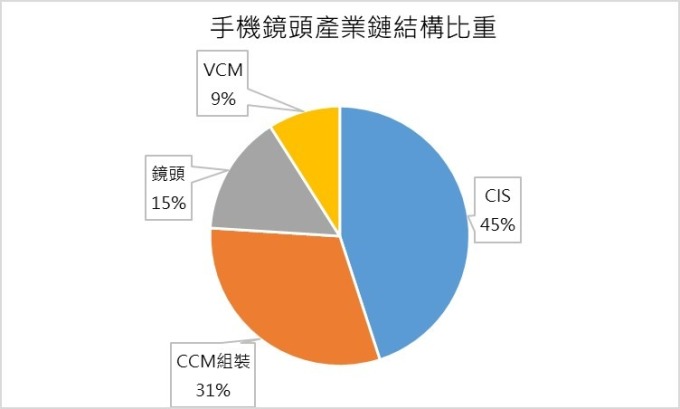

其中,CIS 在手機鏡頭產業鏈的價值比重最高,其次是 CCM 組裝和鏡頭。根據 Yole 的統計,2018 年鏡頭產業總產值為 271 億美元,預計 2024 年將達 457 億美元。

鏡頭產業鏈

濾光片

濾光片是鏡頭上的一層鍍膜,用途在於抑制紅外光線,提升拍照品質。中國知名的濾光片企業包括水晶光電、五方光電等

鏡頭

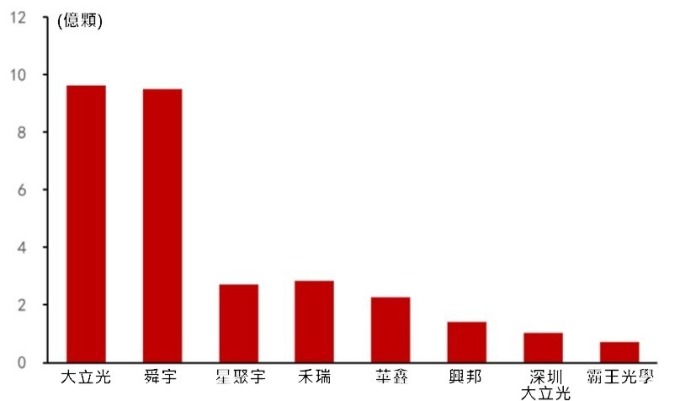

手機鏡頭大立光一直保持著產業龍頭地位。2015 年大立光占整個手機鏡頭市占 35%,當時舜宇光學只佔 9% 的比重,排名第二。但到 2018 年,舜宇光學已在出貨量追上大立光。

音圈馬達

音圈馬達的製造商主要來自日本、韓國和中國,龍頭生產廠商為 ALPS、TDK、Mitsumi 和 Jahwa。而中國音圈馬達代表企業則有中藍、三美達、比路等。

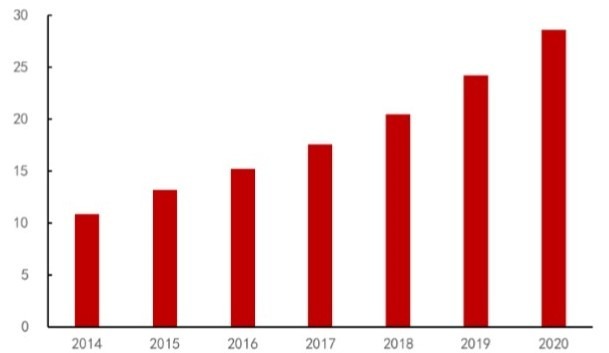

音圈馬達需求未來將保持快速增長趨勢,根據旭日大數據的資料顯示,2014 年全球手機音圈馬達需求量達 10.8 億顆,而中國能夠供應的數量達 6 億顆。預計到 2020 年,全球手機音圈馬達需求達 28 億顆,而中國的供應量也升至 16.8 億顆,年增 186%。

鏡頭模組

在手機鏡頭模組產業中,歐菲光、舜宇和丘鈦位居產業主導地位。2019 年 6 月,歐菲光出貨量為 4450 萬顆,占整體產業 16.7%;舜宇出貨量 4320 萬顆,比重達 16.2%。而出貨量排名十大的公司市占約整體市場八成。

CIS 晶片

根據 Yole 數據顯示,全球 CIS 產業在 2017 年的產值達 139 億美金,年增近 20%,而未來五年仍能保持 9.4% 的年複合成長率。預估 CIS 市場規模在 2023 年達到約 220 億美元。

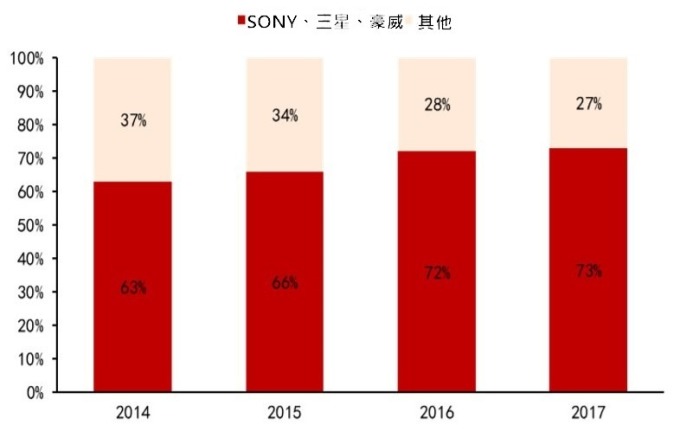

目前 CIS 晶片產業競爭格局呈現三強爭霸,SONY、三星、豪威三大廠商為產業的前段班,三家廠商掌控 CIS 晶片市場大部份比重。根據 Yole 最新報告資料顯示,這三家廠市占率高達 73%。

龍頭廠 SONY 更是帶領產業創新要角,其佔全球 CIS 市場四成比重。此外,SONY 也是蘋果手機鏡頭晶片唯一供應商。

排名第二的三星則是採用產業鏈上下游一條龍的策略,形成手機、面板、記憶體、鏡頭晶片等關鍵零組件為一體的生態體系。

三星集團旗下有記憶體、LSI、晶圓代工、面板、手機、消費性電子六大事業群。鏡頭作為三星 LSI 部門的一個產品線,需要滿足內部手機部門的需求,同時對外銷售。

至於第三的豪威早期聚焦在中階手機市場,近年來豪威啟動「重返高端」戰略,擴大高階產品研發腳步,目前與前兩大廠的差距正縮小中。

其它 CIS 晶片廠方面,海力士、格科微、安森美、松下、STM、SmartSens 等企業則自成一個集團。海力士、格科微主打中低階市場,出貨量位於行業前五, 但產品平均單價較低。

安森美、STM、松下產品定位於安防、汽車等工業應用,產品平均單價較高,但出貨量較低。

CIS 晶片下游最主要的需求來自於手機,2017 年手機應用產值占 CIS 晶片整體產值約 68%。其次是消費類、電腦、汽車及安防等,分別占 CIS 晶片市場比重 8%、9%、5% 及 6%。