〈鉅亨主筆室〉「美元指數極端危機論」!

壹、前言

外匯投資者真的錯愕了?尤其是以貨幣政策為主要判斷,主張強勢美元擁護者。敢問美元到底是強還是弱勢貨幣?而弱勢美元,升值的新台幣絕對挺得住股市萬點?甚至持續上攻 12,682.41 點?本篇文章以投資學技術分析,著名的「艾略特波浪理論」做實務分析。無論是曲線或是 K 線圖多可配合波浪理論、詮釋現在、預估未來;月線對應長期波浪、日線對應短期波浪、周線對應中期波浪。在本文中研究中發現,過去幾十年美元指數的兩個極端值,極高或極低多會發生金融、債務危機。如果此次上升到 103.65 點以上,則新興國家的債務問題得小心,如果延續目前的超跌行情,則美國本身可能得留意。

2018 年 1 月 2 日跨過 2017 年後,台股一開盤就擺出一副天不怕、地拔怕;不畏 Fed 升息、縮表、與川普減稅吸金威脅。新台幣兌換美元匯率,當天由 29.8 兌換 1 美元繼續向上揚升,短線盤整後升值幅度顯著。而台股加權股價指數攻勢凌厲,當天收盤上揚 67.87 點,為 10,710.73 點;當日外資買超 114.91 億元。根據奇摩網站股市報導顯示,當天外資買超前 10 大個股為:台積電 (外資持股比率:78.9%)、陽明海運 (5.16%)、長榮海運 (29.55%)、華邦電 (33.64%)、群創 (33.39%)、達運 (11.01%)、嘉聯益 (11.6%)、聯電 (51.68%)、華通 (38.29%)、長榮航 (28.1%) 等。外資在這些個股中,以台積電持股比率最高;仔細分析外資持股比率,買盤重返台股趨勢再度讓投資者亮眼。2018 年一開始再讓全球貨幣、或是外匯市場最意外的事是,人民幣匯率也升值。在 2017 年 12 月底,人民銀行還為滿足季節性資金調度需求,特別以降低存款準備率因應;但人民幣匯率在降準後卻不貶反升。全球主要新興市場貨幣,在面對 Fed 的升息、縮表等美元緊縮時,似乎是完全不把緊縮的 Fed 放在眼裡?

貳、美元到底是強、還是弱勢貨幣?弱中帶強?強中帶弱?還是??

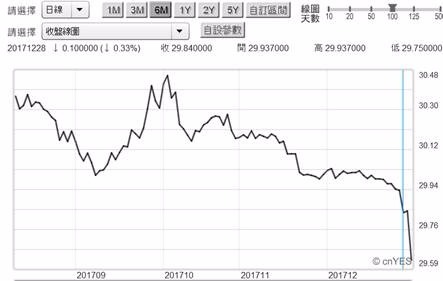

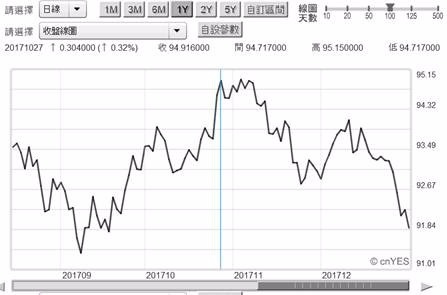

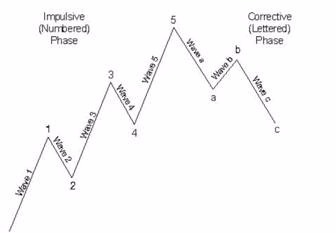

如果以短期樣本期間來看,美元的確是弱勢貨幣。借用美元指數日曲線圖、配合短期「艾略特波浪理論」(Wave Theory);再借用月曲線圖配合長期波浪。從長與短期的比對交叉分析中,可以見到美元指數現在與未來最有可能的,但不必然一定如此的預估趨勢。如圖二,從美元指數日曲線圖僅見,在 2017 年 10 月 27 日 95.15 點後,美元指數走勢就是平台走完後又下跌、平台走完再下跌,如此不斷輪迴到現在;甚至在 2018 年一開年,就突然像是溜滑梯式的急跌。如果運用大學投資學、技術分析章節波浪圖形,將美元指數日曲線圖擬為短期波浪。則 2017 年 10 月 27 日到當年 11 月 30 日,顯然是為修正波段 a 波段,而反彈到 12 月 12 日 94.10 點是為反彈 b 波;而之後至今是為主跌段落 c 波。在艾略特波浪理論中,a 與 b 與 c 多是空頭波浪,但其中 b 為反彈波;1 與 2 與 3 與 4 與 5 是多頭波浪,其中 1 與 3 及 5 是上升波、2 及 4 為下跌波。目前美元指數是處於短期 c 波段中,宛如弱不禁風的林黛玉小姐;無緣無故就倒在新興貨幣懷裡。

以波浪理論的特質,c 波是主跌段;未來如沒再有「理性預期學派」(Rational Expectation School) 下,所謂的「預測不到的那一部份的訊息」(Unanticipated Part) 突然出現,則不會有「超跌段」Overshooting 發生。將這個意思用在外匯市場上就是,美元指數是否會跌破 90 點,這是需要很強大的不可測信息?換言之,若是以新台幣兌換美元匯價,則這意義是在很小的概率 1%(顯著水準下),會升值到 25 兌換 1 美元以上。但實際歷史經驗告訴我們,當這種不可能發生時,會被當時的我們視為必然。因為唯有這樣的 Herding 盲從、才會有如此出色表現;這就跟未來 2040 年的我們,回頭看待目前 2017 年所有科技股價一樣。當時必然會深思,為什麼會認為亞馬遜登上 1,000 美元 / 股,是極為正常的事?

叁、美元指數短期看 90 點以下?長期看 103.65 點?還是??

通常有價證券價格趨勢,多是要走完它的價格後,才知道那是 a 波、b 波、或 c 波。充份研究過總體經濟景氣循環後,才會理解所謂景氣就是「領先指標」量化指標趨勢;要以量化指標數字為依據、否則隨便冠上一個景氣不好,誰多可以把經營不善責任推開;千錯萬錯多不是 CEO 的錯。雖然技術分析是屬於 EMH 假說的「弱式效率市場理論」,不太可能以過去歷史信息,可在強式效率市場中獲取比大盤還好的超額報酬。但本文長期驗證發現,與景氣循環領先指標最具一致性的技術分析,就是艾略特波浪理論。以美元指數月曲線圖可見到,美元指數還是依據其基本面。美元指數由弱轉強,其臨界點就是 2013 年 5 月;當時柏南克宣告 QE 必定退場。波浪理論告訴我們,美元指數或許有超跌可能;屆時美元弱勢主張聲浪,將會在國際貨幣市場響徹雲霄。但由長期曲線圖來看,情勢卻是與短期相反,美元指數是在一分一秒中長期緩慢走升。長期的匯價趨勢,也是在反應它自己長期的預期;長期價格走勢走在前面,後頭才是紮實的預期事實一一兌現。

這從美元指數月線圖就可充份感受,圖上美元指數月曲線圖從弱轉強,就是在 2013 年 5 月;這個時間點是 Fed 還再推二次或三次 QE 政策時。但前主席柏南克就在 2013 年 5 月 23 日,突然宣告當時還在進行的 QE 必然退場,他說 QE 肯定有落日條款。當天全球股市應聲大幅波動,其中日經 225 股價指數當天從大漲變成大跌,上下波動達到 1,000 多點。如果就從當天做為切割,則目前短期摔下來的弱勢美元指數 91.37 點;其實還是遠高於 2013 年 5 月的 84.49 點。長期波浪理論闡述出來的觀點是,2011 年到 2013 年是第一波;也就是上升的第一波段 (1 波)。2013 年到 2016 年 12 月的 103.65 點,是第三波、也就是第三波多頭主升段 (3 波)。目前上演的是第四波,主升段的回檔波段 (4 波)。再來要上演的是第五波,主升段的末升段 (5 波)。

在波浪理論上、長期曲線的末升段是會衝破 103.65 點的。因此以短期波浪推估美元指數大跌是常態,跌破 90 點的概率是 1%,極小但還是可能會發生;但是長期則會向上揚升,上揚突破 103.65 點的概率應該還比前者大。那這樣的兩個互斥的長短期展望,誰會先到?先看到跌破 90?還是現在就開始向 103.65 點爬?依照 Momentum,現在的趨勢是跌下來機率大,但是小心、突然上揚的幅度是相當遼闊的。一旦畫虎不成反類犬,跌勢迅速完成、反轉趨勢會快速到來。那就要讓看扁美元者震驚了?新興國家股與匯市最麻煩的事是,怕該國匯率貶值、卻又怕升值、魚與熊掌很難取捨。升值會照顧到那些投資股票的人,與每個月多要犒賞自己往國外旅遊的人;從日本琉球那霸玩到北海道、從中國大陸武夷山玩到新疆大戈壁。但升值新台幣匯使台灣的企業家臉色鐵青;雖然外資用升值匯率、把他上市公司股價拱上去,但升值匯價卻將他公司產品外銷競爭力打下來。貨幣匯率就是這麼難,它不是是非題、是選擇題;難的是它還不是單選,還是多選題。考過大學聯考的複選題嗎?那種題中有題的複雜,有時會讓人將大陸秦嶺搬到台灣中央山脈;就跟玩「王者榮耀」遊戲一樣,張飛可大戰蚩尤、雍正皇帝可與漢王劉邦賽馬?

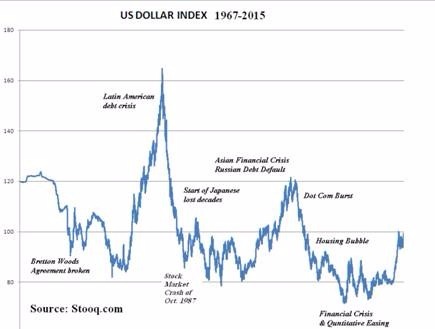

如果再從維基百科找出美元指數更長期曲線圖,則可再有新發現:一、就是如果萬一美元指數衝破 103.65 點,再來的價位壓力鍋就是 120 點。那不是很嚇人嗎?是這樣、外匯線型分析師一定是這樣推敲;就是向上看壓力、向下找支撐。如果美元指數衝上 120 點會有什麼事發生呢?看看維基百科,美元強到這種程度後,那在全球新興國家外資肯定從新興國家大逃亡;三十六計走為上策。將新興國家貨幣兌換成美元,通通從新興金融貨幣與資本股票、甚至從固定資產投資中開溜。二、這就是圖形上所標示 1987 年左右,美元指數衝上了 160 點;這變化使每個拉丁美洲國家,每位財長欲哭無淚。因為強勢美元使得外資全跑了,留下來的是一堆本國企業突然暴增的債務,及本國政府以美元計價無故大增的外債。為什麼會有外債?因為 1987 年前拉丁美洲經濟也是奇蹟;當時拉美國家可能還要比,當過亞洲四小龍時的台灣還勇猛。企業 CEO 拼命衝業績,要董事會給錢、給人、給待遇,於是 CEO 遵照財務理論:用別人的錢 (銀行貸款) 去為自己股東賺錢,才是一等一的 CEO。如果還要再向股東拿錢 (現金增資),那是股價利空;股東會準備賣掉老股、去認購低價的增資新股票、那就是利空了。於是企業銀行金融機構借貸長期資金,外資替企業規劃發行美元計價公司債,從事生產資本支出。但當機器設備弄好、新聘任技術專家 On Line,訂單到手開始大幹一場後。沒幾年突然出現本國貨幣匯率貶值,毛利率要多賺 60% 才能支付債息。而政府也一樣,GDP 大幅成長的背後,多是因為拉高債務槓桿所致,以政府公債吸收了境外資金。內債好解決、三角債難纏、外債遇到美元升值那就是解集合為空集合 (無解);企業倒閉重整、國家財政破產。在基本面的發展上,一定要有突如其來的利空或利多,否則要讓全球最強勢貨幣、或是美股股價指數演出超漲波段;這並不是一件輕而易舉事。

肆、結論:假說 (Hypothesis):「美元指數極端危機論」!

研究維基百科美元指數,還可獲取一個假說 Hypothesis,就是「美元指數極端危機論」。依照圖形,美元指數的最高 160 點,釀成 1987 年拉丁美洲國家債務危機;倒債的阿根廷到近幾年還在處理債務。美元指數次高點 120 點,也釀成過 1997 年亞洲金融風暴;每次高點多會垮搞一批新興國家。而最低點時也讓美國股市崩盤過,也釀成 2008 年次級房貸金融風暴,橫掃美國與全球各國。美元指數跟人體血壓一樣,太低時會搞垮美國自己,太高時會讓新興國家中風;最好是在一個穩定區間浮動。如果要保持這樣,那就不能亂吃成藥,不要亂祭出權衡貨幣政策。又是 QE?又要縮表?這事先要大吃大喝養胖?再辦張會員卡去健身房減肥?這到底是想要胖,還是想要瘦?還是什麼多不想要?(提醒:本文為財金專業研究分享,就事論事無任何政治與多空立場;非投資建議書,不為任何引用本文為行銷或投資損益背書。)

(提醒:本文是為財金專業研究分享,就事論事無任何政治與多空立場;非投資建議書,不為任何引用本文為行銷或投資損益背書。)