〈鉅亨主筆室〉2018年會再出現金融危機??

壹、前言

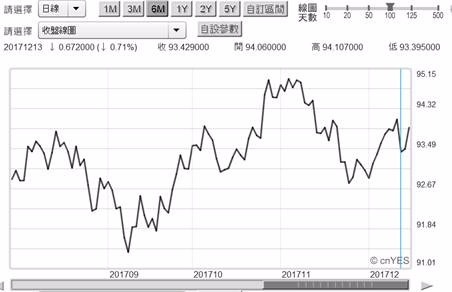

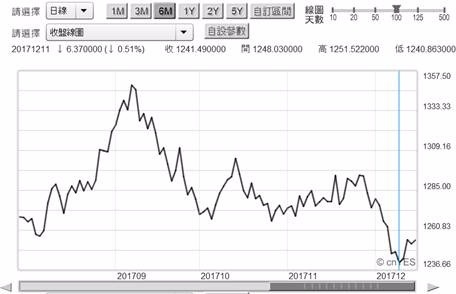

根據本文大膽判斷,金融多空趨勢的轉折點已出現在:2017 年 12 月 13 日。Fed 升息宣告日通常,多反而是利空出盡時;過去兩年以來、自 2015 年 11 月 QE 退場時,就開始出現這種鐵律。自 2016 年底首次升息、2017 年三次升息、即今年 3 月、6 月、及 12 月,Fed 將聯邦資金利率 Federal Fund Rate) 由 0% 至 0.25%,一碼接著一碼推高到 1 到 1.25%,演出的完全是「強式效率市場」節奏。它們的影響力多出現在事件宣告日前,也出現在美元指數、國債殖利率與國際金價中。在國際金融市場理論中,黃金不是貨幣而是商品,它的價格與美元呈現完全逆向關係;美元指數也與債券殖利率呈現正向互動。緊縮性的貨幣政策會使事件宣告日前,債券價格下降、殖利率升高;在同一個時段中、美元指數會透過「利率平價原理」、指數的數值也會在宣告日前上揚、此時黃金價格當然是逆向下跌。這些走勢走向,在強式效率市場中、就待宣告日後就會馬上轉向。以此理論或是假說驗證,2017 年 12 月 13 日 Fed 升息宣告,短天期見到的發展趨勢卻是;再次宣告升息一碼,宣告日後美元指數、金價與債券殖利率三者多一起上揚;其中還以美元指數、及金價回彈較為強勁。這是不符合於以上闡述的效率市場理論邏輯;應該出現的場景是,宣告後美元指數下跌、債券殖利率利空出盡,黃金價格由跌轉揚。這次只有金價是正常演出,美元指數與債券殖利率多沒按牌理出牌。以這樣一個短期幾天轉變,的確很難見得出來、未來中長期趨勢是會遵循效率理論的變化;還是繼續這樣:美元指數、債券殖利率多雙雙上揚,最後逼退黃金價格,還是回歸理論。位處有價證券的強式效率市場中,這是否意味在升息與縮表只是個開始,後續還會有更緊縮貨幣政策等在後頭伺侯?

貳、中國經濟泡沫化?美國科技類股價泡沫化?會 一一浮上檯面?

但是若單單由美 10 年期國債殖利率的變化,見到的單單是升息政策、及升息加上縮表預期,的確是使得殖利率顯著升高。從 2017 年 9 月 5 日,Fed 提到必然與近期將開始縮表,美債殖利率由 2017 年 9 月 2%、步步升高到 2017 年 10 月的 2.48%;此後的單日殖利率曲線,呈現平台盤整態勢。由這個實際表現可預期:如果 2018 年還會升息、當然也搭配縮表;這些操作 Fed 多已公佈。最保守演變、殖利率是會這樣繼續呈現平台式平整理格局?由效率市場理論,如果沒有其它再緊縮政策,則殖利率平台整理後下跌的機率高。但是這是靜態、一廂情願的思維;因為從此到 2018 年的一季,必然有其它的經濟與非經濟變數出現?

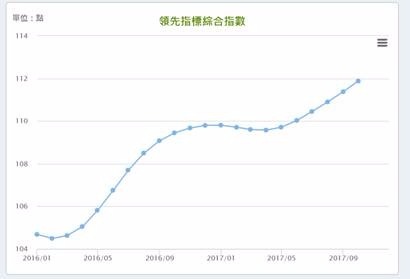

反之會使得以上這些方向發生顯著改變,美元指數與債券殖利率往上衝,黃金價格往下掉的變化有:一、Fed 在 2018 年升息的次數增高到四次以上,出乎目前所有投行經濟學家預測。或是升息速度加快;或是宣告擴大縮表額度。在這種無法按照計畫,突如其來情況下,會使原來互動關係出現改變。這也是類似 2017 年 9 月殖利率、強力爬升主要原因;突然說將要縮表,9 月 5 日前後殖利率升高。二、這種變化可能也隱含在這次 Fed 升息宣告會後文中;Fed 說美國總體經濟情勢相當明朗。Fed 會後聲明中說,2018 年美國 GDP 成長率將由 2.15% 調高到 2.5%。這就意味著 Fed 預測,2018 年固定投資會跟進消費者信心成長,在投資與消費雙引擎帶動下、景氣復甦。三、如果經濟趨勢是這樣一如預期,則 2018 年物價將溫和上揚,而壓制物價上揚的貨幣政策就是緊縮貨幣政策。進一步假設,如果美國經濟 GDP 將超過 2.5%,就如 OECD 所預估,2018 年全球 GDP 成長率為 3.6%。則 2018 年 Fed 的升息與縮表速度與額度,將出乎目前預料之外快速。四、但這種加速行為、在無系統性風險情況下,是較不可能發生;系統性風險發生現象是,資金流動出現異常。所謂「異常」的定義是流動性突然大降、成為冷凍庫,或是發生傾斜式移動、資金流動出現 Herding、成群結隊從某個地區奔出、而奔入他種標的。例如仔亞洲區域外資;因對美國未來景氣復甦樂觀預估,因此新興市場資金通通跑去美國投資。而會使全球流動性急凍原因是,全球性戰亂災難,是地緣政治方面、非經濟因素。而資金傾斜移動則是因為經濟因素,美國經濟出現非如預期、或是全球主要國家經濟泡沫化了,核心標的或許是中國債務或是美國科技股票?

叁、2018 年 Fed 所有緊縮、股價是否現在已完全反映出盡?沒有!

本文是在思索一個大問題,就是 Fed 攸關 2018 年的所有緊縮貨幣政策,是否已經完全利空出盡了?因為至少全世界現在就多知道,2018 年 Fed 將要三到四次升息,而每個月也要縮表至少 250 億美元。如果只是這樣的話,至少在政策面上不會對金融市場構成預料不到的威脅。但問題就在於企業面財務能力方面,它們是否禁得起資金縮表、真正退潮所帶來的寒流?它們的公司價值或是企業淨值、股價表現,是否真的完全吻合 Modigliani and Miller 理論理想:公司價值與企業財務結構無關?預期公司資產負債表與損益表中,衡量短期負債的流動性比率;其分子項目的現金與約當現金、應收帳款等現值可能不會有多大改變,但存貨還能持續順利賣出?就是消費者的購買力是否持續,存貨周轉率是否一如往常一樣水準?即使這一些多沒有改變,但短期債務、就是一年內到期負債,絕對是與縮表前不一樣的。因為在借款利息費用的增加,會使得短期負債也上揚;流動比率與速動比率、及 EBTDA 折舊、攤銷與稅前盈餘,這些償債指標多會受到利息升高的負面影響。簡言之,財務報表上面的項目,多不是獨立的;牽一髮動全身。升息之後企業對於資本支出的融資管道?發行公司債籌資時票面利率會增加、對銀行借款的利率也會增加。求諸於股東的現金增資行動,則會上演賣老股認購新股的利空。為目前的股價高,現金增資的價位低。現金增資在財務理論通常是被當成,該公司股價利空處理。

再由現金流量表分析,來自於營業、投資與融資三大項現金流入,首當其衝的就是融資 Finance 現金流入。運用財務內部報酬率 (IRR) 的計算公式,折現率 R 升高之下,未來每一期營業現金流量折現價值變小;一個資本出的總合值也變小。這會使得不少與之前同樣金額資本支出,在之前可以這麼做;因為成本小於折現總值,而現在不能再做了,成本大於折現總和。這對美國企業影響會相當顯著,因為多數的電子商務公司,過去股價成長多是寄望於,未來營業與投資淨現金流入增加。因此藉由併購、換股等操作,在目前的獲利能力尚未轉佳情況下,就把小公司變成大公司。在大部分被併購者多是持有股票情況下,其所依賴的就是未來這三大現金流量,再後加加減減所產生的「自由現金流量」(Free Cash Flow,FCF);而未來的 FCF 將因升息而下滑,則來自於 FCF 預期,未來每一期現金股利將會下降。公司價值可以用股價總市值,也可以用未來淨現金流量表彰;由此推演可見 Fed 升息與縮表後,必然使企業資金成本提高;這顯然會影響公司價值。

肆、結論:2018 年會發生金融危機?機率低、不代表完全不可能!

因此雖然 Fed 是用盡心思,極力要將升息與縮表由不可測,變成為可預期、甚至可駕馭;但問題的關鍵不在於 Fed,而在於企業是否具有及時應變能力。這可能是一件魚與熊掌不可得兼的選擇,因為既然目前要維繫高股價,有利於當下所有股東,那就必需不吝嗇由自由現金流量中,多多提撥現金股利給股東。如果過去是這樣做,那麼未來所剩下的保留盈餘,或是資本公積就相當有限了。如果未來產品消費者有效需求、消費行為一旦發生逆轉,則企業要持盈保泰機率必然下降,高股利預期就變差了。更要留意的是,消費者對於需求是很敏感的,他不僅對於價格敏感,對於自己的可運用的所得更敏感。

在薪資水準沒有顯著改善下,要求有效需求的顯著增加是一件困難的事。生產者與消費者當下多不知道:現在到底是景氣將要復甦加溫期,還是 2012 年以來的景氣高峰?面對的未來若是有效需求不足,那企業的薪資預期上揚,必成為美麗的錯誤,而消費者準備擴張的消費企圖心將被潑冷水、預期落空。這之所以國內某家研究經濟機構經濟學家,對 2018 年股市與經濟成長持相當保守預測,該機構宿有名氣的經濟學家前輩,就認為資金浪潮退去後,會再發生金融危機,做為他對 2018 年台灣與全球經濟展望的最擔憂。這種擔憂其實就可以透過,本文美元指數、美債殖利率與國際金價,一步一步去追蹤判斷。金融市場指標的趨勢,就是未來實際情勢的預期兌現。

(提醒:本文是為財金專業研究分享,就事論事無任何政治與多空立場;非投資建議書,不為任何引用本文為行銷或投資損益背書。)