〈鉅亨主筆室〉股市會被些鳥事搞到嗚呼哀哉!!

壹、前言

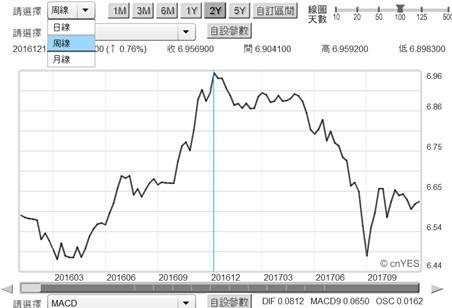

2018 年人民幣兌換美元匯價,會升到 6.0 兌換 1 美元??比特幣會大跌??近期一家歐系投資銀行在對 2018 年,幾件金融市場事件的預測中,內容令人訝異、看似非常不理性。該投行認為:1. 比特幣的價格將會由目前幾千美元,於 2018 年狂跌至 1,000 美元以下。2. 在香港掛牌上市的大陸企業,股王騰訊股價將在一年內再漲 1 倍。3. 美國股道瓊工業指數,會在 2018 年狂跌 25%。4. 中國人民幣兌換美元會升破 6 兌換 1 美元。這些預測對一般正常人而言,多會認為是「瘋了」、不可能。但對於學過統計學、或機率論投資者多知道,即使該項預測發生機率只有 1%,也是會有出現機會。在統計學意義上,這種機率稱為「顯著水準」;為何中文教科書會將 Significant Level 概率最低事件稱為「顯著水準」?其實就是不太可能會發生的事卻發生了。例如全班每位同學期中考平均分數多是 80 分;只有一位同學考了 40 分;那這位同學分數不說「搶眼」也難,「搶眼」就是「顯著」。因此「顯著水準」就是在,最不可能狀態下卻發生的事。像是上述這家投資銀行所提、或是以期中考為比喻;這些多是在不是非理性條件下,所做出來比較突兀的預期。因為它們的預測基礎多是實在的事件,不是憑空想像、瞎掰的。也就是條件機率下的預期,只不過可能出現機率太低了;它們的預測基礎,並非財務行為市場是「非理性假設」。這些瘋狂的預測,若未來一旦出現了,投資者會說,啊!想不到竟然會真是這樣!這種在理性之下所做,幾乎不可能的預期結果、但並非是百分之百不可能。

貳、如何區別「黑天鵝」、非理性與預測不到?

事實可用現任美國總統川普,一年來的言行做比方。最近美國政壇有關美國現在執政團隊,「通俄門」事件甚上雲霄;事情是在 2016 年底與次年初,川普陣營為贏得選戰,曾就美國與歐盟,對俄羅斯經濟制裁與俄國相關官員進行私下談判;川普希望俄羅斯在選戰幫一把。近期此一事件美方關鍵人物,被美國司法單位調查起訴;隨著事件演變、川普被美國監察單位彈劾機率不斷升高。這在 2017 年 4 月時發生機率等於 0.1%;但這問題一直被懷疑、還持續演變在到今天。從總統大選到現在,近期發生機率越來越大。回過頭看,歐系這家投銀所預測的事件,本身也多是存在當今金融市場。因此當這些事件演變出來時,多不會是所謂「黑天鵝」。因為是隨著時空未來變化,諸如此類事件發生機率是否越來越大?或是越來越不可能,這是需時間可觀察的;但顯然預測者是選擇,站在未來概率會越來越高這一方。財務理論上,這種情況並不符合經濟學「理性預期學派」(REH) 學派主張。REH 會認為不論是川普通俄門事件,或是投資銀行比特幣大跌預測,多是要出現「預期不到」(Unanticipated Parts),才會使事件與政策影響力,對實體經濟或是股市發生重大改變。

這就例如在 2007 年時,房地產價格一路上揚,當時誰多會想到不到幾年時間後就發生「次級房屋貸款金融風暴」?每一位壽險公司、投資銀行多認為「連動債」這種商品實在太好了。可以讓壽險公司未來負債,得到現在就可放心的最好資產配置;於是幾家公司治理欠佳公司,經營階層下令該財務經理大買。就有一家壽險公司當時大買,但 2008 年這家公司大虧一個資本額。原本號稱最會賺錢的壽險公司,最後經營權竟然拱手讓出、被併購了。沒有人會在房地產景氣最高峰時,去預測到會有這種悲慘的未來。REH 學派講的就是這個;就是連事件本身在現在多無法逆料,但一旦出現、它發展速度會讓股價或是 GDP 無法招架、發生正負逆向改變。而投資銀行所提比特幣、道瓊工業指數、大陸騰訊股價、及人民幣匯率等等,這些多是具體存在事物。但遺憾的是,可能由於媒體報導篇幅有限,因此這種預測呈現方式、缺乏預期過程完整充分描述、變成是靜態的;它沒有交代為何這 1% 機率,也會出現的原因與過程;因此變成是一種「猜測」。REH 學派並不否認,是因為存在事實所影響;它所強調是事件本身是從初就存在的、但是全部市場參與者所預測不到的那一部份,或是原本不被預期是這樣、但出現的卻是這樣。

叁、未來股市的驚嘆會是?怎麼 Fed 突然反手寬鬆降息?

要闡述 REH 這些道理最好範例,就是當前 Fed 的貨幣政策。就 Fed 而言現在與未來縮表操作、或是升息宣告多是可預期、預期的到的政策。反倒是反向寬鬆措施,則是在緊縮貨幣政策持續下,完全是沒做好心理準備、預期不到的。這預期不到原因若出現、股市投資者就得好好地品味了。是否是因為發生系統性風險,Fed 為舒緩流動性緊張、因此再度回到從前、借用暫時性權衡寬鬆貨幣政策?就是當時空與趨勢主軸發展改變時,要留意的是原本善意政策、卻成為股市警鐘與驚嘆號。在三次美元 QE 時段裡、升息然是驚嘆號;但在升息與縮表階段中、寬鬆反而是令市場訝異與驚嘆。這也是為何在 2013 年 5 月中,柏南克說美國 QE 政策一定會退場時,全球股市突然譁然、大跌一波;因為當時政策基本曲調、時空背景是持續 QE,沒人料到柏南克要反向;突然冒出 QE 將退場。這就跟近期川普恣意說話一樣,原本中東耶路薩冷只是在美國與以色列,每年外交領事文件上簽字行為;紙上將耶路薩冷當首都,但其實領事館還是設在特拉維夫。但現在美國突然決定實質承認,打破模糊空間。川普這行為讓巴勒斯坦感到錯愕,有被出賣的感覺;因此川普講完後,巴勒斯坦馬上否定美國是中東和平使者。

股票或是任何一種有價證券市場,多不盡然是理性行為,這是眾所周知。最叛逆的事就是難以預測、或是預測不到的變化。由理論來看,影響股市信息多有類似理化學中核子的「半衰期」概念;就是在過去事件中、影響現在價格的力量會隨著日子過去,效益越來越小、越來越小、最後消失了。例如 2015 年 QE 的退場、或是前四次 Fed 的升息,這一些偏向負面的政策,目前對股市影響多已經式微。其實有能耐影響當今股價的,只有目前公開信息與事件未來發展。學術界企圖將股價報酬率,抽絲剝繭出一些影響的自變數因子出來;至今至少有橫斷面資料的單因子、三因子與四因子模型,與以總體經濟自變數的多因子模型;這些模型可詮釋股價變遷原因,提供選股原則。但由這些多元堆疊資料迴歸模型殘差項目中,要再抽出一些可預見、但不被一般投資者所發現的因子,就得借用殘差分析或 GARCH 計量經濟學方法。社會科學發展也是與電腦科技雷同,所研究的模型與內容,多是由粗略走向精微細緻、大型電腦走進小型、由系統性風險中找出橫斷面因子。如果要做到強式效率投資行為,則對財金研究的理念要深入、分析工具要量化、最好用程式語言、用 AI 類神經網路,進行大數據探勘與機器深度學習。

肆、結論:比特幣價格如同雲霄飛車,久而久之人會昏座摔地!

比特幣是電腦世界一個非常獨特商品,這種商品價值非常投機,每天在坐雲霄飛車;這可能就是歐系投行理念,總有一天它會昏倒在 360 度的飛車、或是海盜船上、摔到地面、體無完膚。因此當它的投機時機結束後,恐怕就是如這家歐系銀行所說,大跌到 1,000 美元以下之時。這種投機氣氛衰敗主要懸繫於,科技泡沫的結束與否。也就是本文之前探討過的「TESLA 陷阱」,用 AI 的深度學習機能、去找到迅速破解比特程式的方法,這時可能就是比特幣嗚呼哀哉尚饗之時。如果科技概念形成產品,可以供應人類的生活效用速度遲緩,則現實的資本投入將會受阻,則預期高附加價值不再,泡沫化價值就開始崩解。

至於人民幣兌換美元在 2018 年能否達到 6.0?這在理性上應該持保留態度,但從川普常常爆出來的非理性談話,也會使美國擔心。因為川普是想要讓美國冷靜一下,即使不搞門羅主義、也要做個「無事人」、「站高山看其它的馬互相踢來踢去」,但川普的言行卻又往紛沓雜亂的方向走;好像酒駕上路一般,禮儀社裡一定大唱「總有一天等到你」;美國千萬,不要把關島又搞成二戰時代的夏威夷;當時是日本不對勁,現在是北韓瘋了。但朝鮮半島問題未結束,川普最近又玩大風吹,這次吹到以色列與巴勒斯坦去了;這不像是投票給川普的美國人想要的吧?他們是希望川普給大家安居樂業,不是先搞國際破壞;先破壞 TPP,再破壞以巴中東默契,最後天下大亂!美國難道是只有靠摸魚才能當世界老大?

(提醒:本文是為財金專業研究分享,就事論事無任何政治與多空立場;非投資建議書,不為任何引用本文為行銷或投資損益背書。)