明年美元的最大威脅:日元、歐元、通膨和政府政策

美元在 2017 年表現不佳,與主要競爭對手相比下降了 9%,部分人士希望美元在新的一年能夠恢復實力,但是前途漫漫,道阻且長。

一方面,美聯儲緊縮貨幣政策和其他先進中央銀行繼續寬鬆之間的利率差距,應該能夠支撐美元的走向。儘管美聯儲的「升息概率」暗示 2018 年將有 3 次加息,歐洲央行仍在忙於減少購買債券,而日本央行什麼也不做。

不管怎麼樣,有理由認為美元明年可能會出現更多的麻煩。

日元

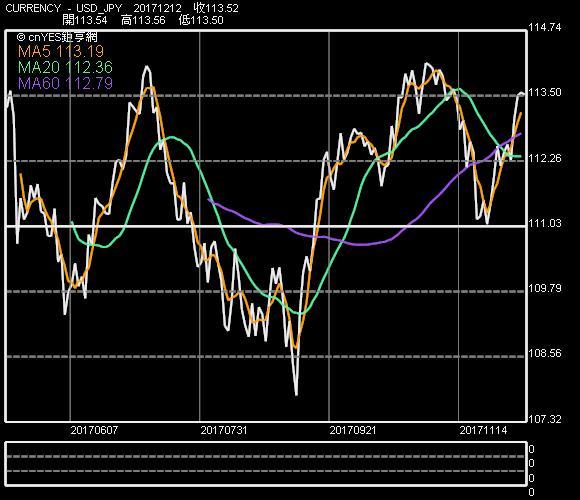

過去幾週,有關日本央行官員對量化寬鬆負面影響的評論激起了人們的預期,即日本央行可能正在接近放棄其賠錢政策。鑑於中央銀行的利率政策或收益率曲線調整的預期即使如此輕微的變化,策略師預計明年日元將升值。

根據摩根士丹利明年 10 大外匯交易報告,「全球通膨可能將日本的通膨率推高到足以使日本央行決定通過收益率曲線管理來減少其積極放鬆政策,從而使日本政府債券曲線陡峭向下。」

日本國債的收益率較高,同時美國收益率曲線趨於平緩,可能導致更多的日本投資者寧可投資國內,從而支撐日元。

摩根士丹利分析師寫道:「在明年稍後,這些力量可能會受到全球風險偏好的潛在轉變的推動,這可能反而會推動回補部位的日元需求上升。」

TD Securities 高級外匯策略師 Mazen Issa 估計,美元兌日元明年可能會跌至 104 日元的低位。他說:「這是日本央行對其貨幣政策可能略有影響的一個反映。」

歐元

今年歐元看漲的情緒可能會延續到新的一年。由於歐元區經濟已經趕上美國,歐元區經濟增長強勁,推動 2017 年兌美元強勁反彈 13%。

雖然預計經濟仍將保持支撐,但明年歐元可能受益於持續的全球擴張,以及來自儲備貨幣管理機構(如中央銀行)的資金湧入,並受 2017 年的業績啟動,資金將再次轉向歐元區。而且這些來自這些央行的交易可能會具有相當規模,這將為歐元創造一個非常有利的基礎。

當然,歐元也不是沒有風險,比如英國脫歐談判的最終結果,或者意大利 5 月的大選,就像法德兩國選舉和加泰羅尼亞 2017 年的獨立公投那樣。

Natixis 分析師 Joseph Lavorgna 說:「事實上,政治穩定和趨勢對於歐元區和歐盟的未來至關重要,歐元區和歐盟比以往任何時候都更需要大膽的決定,以便在政治一體化方面堅持既定的路線圖。」

通貨膨脹和政策

雖然今年發達國家的消費物價通脹持續低迷,但有時市場參與者擔心 2018 年 CPI 會突然快速上漲。反過來,這可能會迫使中央銀行採取更快的行動,增加政策失誤的風險。

荷蘭銀行(ABN Amro)首席經濟學家 Han de Jong 寫道,緊縮政策比市場預期更為積極,可能會「損害經濟增長」。

「我們預計美聯儲明年第 2 季加息,然後是第 4 季再次加息。」Issa 對 2018 如此預估。美聯儲的利率委員會在 1 月舉行會議,可能會因太接近 12 月升息而不會採取任何行動,然後直到 3 月都不會升息。

對川普總統的稅改也產生另一個問題,這個改革將包括可能吸引資金流回美國的條款。

根據 Natixis 的觀點,「在參眾兩院就內容和實施方面達成協議之前,很難對稅制改革做出明確的陳述。」