〈第二季投資季報〉朱挺豪:資金加速由債轉股!你的資產該這樣調整…

展望第二季,全球企業獲利可望在景氣復甦下持續成長,全年的企業獲利年增率甚至上看一成以上,有利股市表現。此外,全球通膨已攀升,加上美國今年至少升息三次的情勢也日益明朗,都會支撐美國公債為首的債券殖利率走高,這些因素都將讓資金由債市加速流向股市,因此資金面也有助攻股市的效果。

整體來看,不論是總體經濟面、企業獲利面及資金面來看,股市今年都可望較債市有表現的機會。

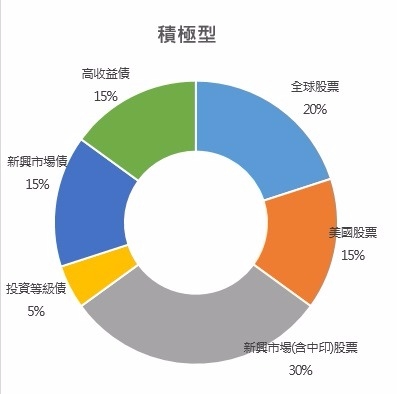

一、 積極型:股債配置二比一

對積極型投資人來說,2013-2015 年連續三年繳出負報酬的新興市場,在 2016 年小漲 8.6% 之後,今年可望隨著全球投資信心回溫而有不錯的表現,因此投資人可酌量將新興市場股票的部位拉高至 30%,其中新興亞洲,特別是評價相對低廉的中國股市、經濟成長動能強勁的印度股市,今年的表現都值得樂觀期待;而全球股票與美國股票基金部位則建議為 20% 與 15%,合計股票部位的佈局約佔整體資產的 65%。

此外,大宗商品、原油、黃金、礦業在第二季的投資風向球仍然偏多,若遇拉回也可逢低佈局,但這類型的基金波動風險最高,建議投資人適度參與即可,占投資組合比重不宜超過 2 成。

至於占資產 35% 的債券部位,佈局上則以高息債券為佈局重點,主要考量是今年美國升息加速,防禦型的全球公債與投資等級債券則反而可能因快速升高的殖利率而受害,因此藉由較高利息保護的新興市場債及景氣連動性高的高收益債來佈局,將是較合適的配置方案。

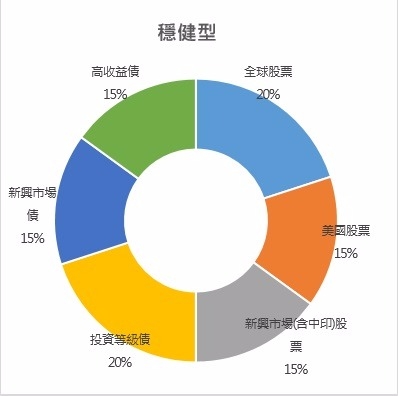

二、穩健型:股債各半,拉高高息債券比重

針對穩健型投資人,今年配置上雖建議以股債各半的方式進行佈局,但考慮到升息環境對高評等債券的影響,債券部位建議將投資等級債券部位控制在 20% 左右,但在高息債券如新興市場債及高收益債券的佈局比重可拉高到約 30%。

而五成的股票部位中,新興市場股票基金建議可配置 15%,成熟股市的佈局則約占 35%。新興市場基本面改善、估值也還在合理水準,加上貨幣溫和升值,都讓新興市場股票有一定的吸引力,但因波動程度較成熟市場為大,穩健型投資人建議適量配置,避免拉高投資組合的波動風險。

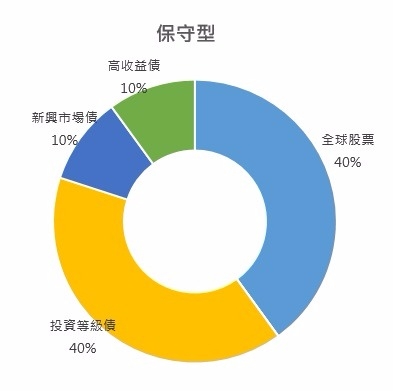

三、保守型:略拉高股票佈局,股四債六較合理

正如同前面提到的,景氣回升,今年佈局應以「股優於債」為佈局方針,也因此傳統股三債七的保守型配置,今年可適度調整為股四債六來佈局。

但考量到保守型投資人的風險屬性,股票部位建議以全球型股票基金來佈局,既不錯失全球經濟成長的機會,也不致讓資產過度曝露在更高波動的新興股市裡。

但由於美國經濟表現亮麗,完全就業和核心通膨接近政策目標,美國偏向加速升息,市場對美國公債、全球投資等級債券看法趨於保守,而新興市場債、高收益債因有較高的收益率,可淡化利率風險,預料可為投資人迎戰升息帶來的市場震盪。