〈鉅亨主筆室〉投資美國?債優於股?

壹、前言

在針對未來金融投資佈局思考時,風險中立投資人會去衡量投資標的選擇;要投資債券還是股票?在效率前緣曲線圖上,前者預期報酬率最保守,但是風險最低;後者的情況相左,有較高預期報酬與較高風險。因此除非要精確計較,否則目前市場金融投資者,多有股票與債券價格是為「負相關」概念。統計學將兩個「時間序列」(Time Series) 關係區分為:正相關、負相關與不相關。以兩個變數的「相關係數」(Correlation Coefficient) 公式計算,如果計算結果數字大於零小於 1;則兩個變數之間的關係可視為「正相關」。如果是小於零到 - 1 之間則為「逆相關」;如果相關係數為零則兩個變數為「不相關」。在資金需求非常強勁趨勢下,債券價格會是空頭趨勢;銀行機構會賣出債券,將所得到資金拿去放款;從較高的貨幣市場利率中獲利,造成債券價格下跌、債券殖利率上揚。當然此時景氣一定是繁榮,股價指數會也會是節節上揚。相反地在資金供過於求、資金需求冷淡不景氣時,貨幣市場利率下降、債券投資報酬相對誘人,放款的利差不如債券價差與利息收入。股票與債券通常存在一種似是的模糊觀念,就是彼此雙方似乎是「零和遊戲」Zero-sum Game。

貳、別忘了市場利率真正主導者、是企業與消費者!

自 2015 年底至今,債券或泛稱固定收益投資者,對貨幣與債券市場視野似乎多被 Fed、限縮在基本利率的升息陰影中。其實也別忘記 Fed 只是貨幣市場供給者,企業與消費者才是貨幣需求者;兩者多是左右貨幣市場利率主角、缺一不可。但現在無論是貨或債市,對利率判斷卻唯 Fed 的決策馬首是瞻;因此當它們無法、或失去對 Fed 政策預估精準性時,就可能會失掉處理投資部位的理性。如之前在 PINCO 太平洋資產管理公司,現轉職到駿利資產公司操盤的 Bill Gross 先生;他對 Fed 在 2016 年 9 月 22 日還不升息決策,反應就非常強烈。Bill Gross 大師似乎忽略了,在資金需求面中的企業與消費者,對市場利率影響力也是舉足輕重。本文對 Bill Gross 研究判斷資訊會有不對稱問題;但若只藉由部份易取得鳳毛麟角資訊捕風捉影。則發現 Bill Gross 先生在 2015 年 4 月時,曾做過一次相當成功投資決策。當時德國 10 年公債殖利率為 0.05% 時,他大舉拋售全球投資等級公債;他當時的一句名言曾經傳頌一時:這是一生一次難得賣出債券好機會。操作金融有價證券買進決策,要掌握與兼顧「價格」與「時間點」;金融投資者常犯的盲點是,選擇投資標時以主觀效用為出發;因此很容易選到好公司,但股價的表現卻是慢步如牛。還有一個特質是,買股容易、賣股困難;在持有部位獲利與虧損狀態下,處理股票多是很困難、出現猶豫且下不了手症候群。在 2015 年 4 月,Bill Gross 能在債券價格即將泡沫化前,以如此堅定魄力售出債券,的確是難得的專業表現。

依據債券殖利率與價格理論,正常債券殖利率是不會出現負數;但德國 10 年期債在 2015 年 4 月時,殖利率就一度接近負數。之後在 ECB 不斷 QE 下,終於在 2016 年中、德與日本國債次級市場交易多進入負殖利率成交狀態;債券價格顯然已漲到高價區了。2016 年 9 月中 Bill Gross 認為,各國央行不應該再不斷製造出,這樣泡沫化的債市。他等待升息的時機可能已久、漸漸失去耐性,或是他的觀點與本文一致,Fed 升息的時機不斷流失。Fed 有它不得不的苦衷;因為景氣復甦無力回天,因此即使 Fed 已表達將要升息,但多數經濟學家至今從不把它當一回事。而實際狀況也如是,2016 年初至今 Fed 每次 FOMC 會議中,多無法見到美國經濟 GDP 成長率燦爛笑容,從沒有一次將未來 GDP 成長向上修正預估過。

未來美債價格是否還會上揚?一、這還是必需以貨幣市場利率、或是貨幣供給與需求變化為判斷原則;若資金供過於求則市場利率下跌,債券價格上揚、殖利率下跌。債券長期價格是否還會持續上揚?主要決戰於對 GDP 預估高低、預估趨勢是樂觀還是悲觀;「預估」是重要判斷依據。如果未來 GDP 趨勢向上,預估趨勢越來越樂觀,則債券價格是會下跌、殖利率會緩慢上揚的。依照這概念目前已清楚見到,在 Fed 不斷下修未來美國 GDP 預估值下,債券長期趨勢仍將是多頭市場;也就是債券殖利率是看跌。二、金融市場中有價證券、這些被財務理論稱之為「資本資產」的、即股票、債券與衍生性商品等。它們的價格趨勢多是對準「預期」,而不會衝著「現實發展」去反應;除非現實是不如預期或是出乎預期之外。否則今天的資本資產價格漲跌,宛如在告訴我們明天這個市場將要發生的事;資本資產價格是市場趨勢的先行者。換言之,除非下次 Fed 對 GDP 預估值拉高,否則在 GDP 由 2.0% 持續下降到 1.7% 預估趨勢下,債券市場很難步入空頭市場;即使 Fed 在 9 月 22 日已提,美國經濟情勢已達必需升息境界,但沒人相信 Fed 會在 2016 年 11 月 8 日美國總統大選前,斗膽於 FOMC 決策上談升息;甚至多數經濟學家會站在,2016 年 12 月升息前多不會升息的鴿派立場。要扭轉 GDP 不斷下修、與 CPI 的停滯不是一步登天所能;Fed 近期會突然返鴿派而升息,唯一與除非就像 Fed 前主席葛林斯班所言,判定美國經濟已是停滯性通膨;否則升息結果必然是 GDP 繼續下修、景氣更差。

叁、投資美金融市場債券優於股票?

就從停滯性通膨角度切入,如果未來物價真上揚了,CPI 指數也因 9 月 29 日 OPEC 減產,最後也造成油價上揚;但屆時若 GDP 還是被預估下行,則被 Fed 視為的確是「停滯性通膨」。在這種情勢下升息的後果會是最差的,即股票價格與債券價格會雙雙下跌。但如果屆時對 GDP 成長不再悲觀或保守,則金融市場股、債發展會分道揚鑣;股市上揚、債券下跌。以目前適應性預期 Adaptive Expectation 觀點,未來會浮現景象以前者機率高;但以理性預期 Rational Expectation 觀點,則是以後者濃。因為如果 Fed 斗膽升息,則意味著未來美國 ISM 製造業採購經理人、與密西根大學消費者信心指數,多將會由谷底向上攀升;Fed 希望的可能會是股漲債跌,當然最好是股債齊揚。

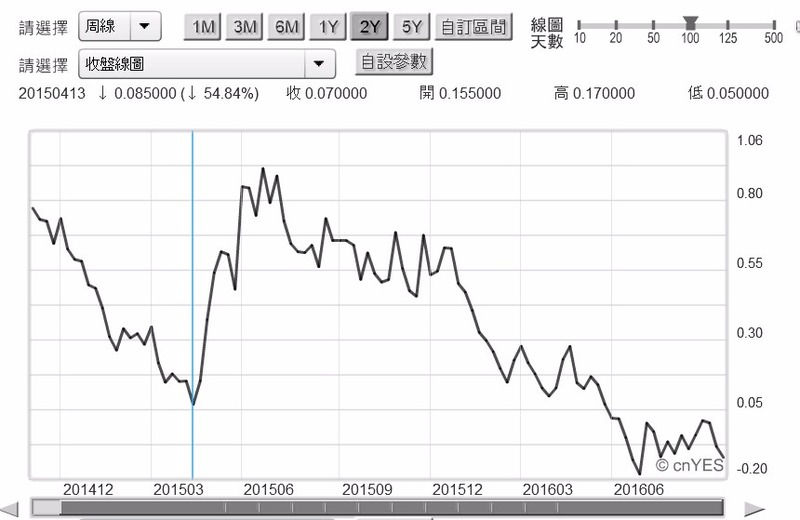

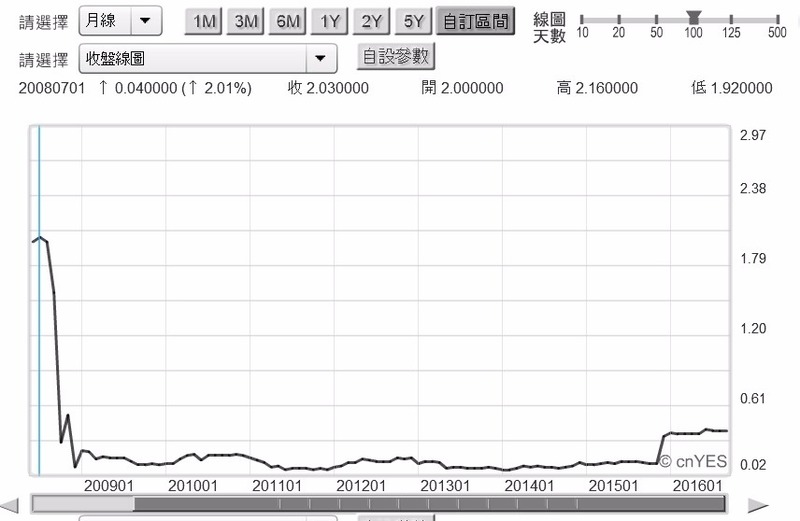

此外還可議論的空間是,在 FOMC 決策原則中,以泰勒法則或是近期,壓低長短債殖利率的結構調整手法;多指向 Federal Fund Rate 正常水準應該是 2% 至 2.5% 間。此為以物價與就業缺口「泰勒法則」計算出來的數,所謂「缺口」是實際與目標值落差 GAP;Fed 現在是披星戴月,面對是美國 GDP、CPI 與 Fund Rate 的競跑。在這三項賽局中 GDP 船速最慢、CPI 也跑不快,若 Fund Rate 突然拉高,會打到 CPI、也會讓 GDP 翻船。但若真實世界的確是如 Fed 所言,2% 到 2.5% 的 Fund Rate 是為正常 Normal;則就表示目前美國股與債市多存在部份泡沫,這個泡沫吹得究竟有多大?運用簡易統計學或可衡量。如圖二美股 S&P500 股價指數,2009 年 3 月最低指數為 666.79 點,而目前約為 2,193.8 點。再如圖三所示,在 2008 年全球景氣最高峰,Fund Rate 約為 2.16%;目前 Fed 認為,未來 Fund Rate 就是要回這個正常水準。回顧圖二,2008 年當時的 S&P500 股價指數為 666.79 點。如就以 2008 年當時至今為統計樣本,則樣本的中位數值約為 1,048.54 點;這個指數是為近期高檔、S &P 500 股價指數 2,193.8 點的 47.79%。

肆、結論:未來美國金融市場資產配置?債優於股?

換言之若 Fed 將寬鬆資金拿開,且股價指數還是無景氣成長樂觀支撐;則股價指數必然回檔。理論股價是為未來現金股利流量折現總和,折現率增高、則總和的現值會降低。而由以上 Fund Rate 與 S & P 500 股價指數互動觀點,回檔幅度最大風險幅度為 52.21%。若將此指數視為最大風險值,則以統計「常態分配」概念,在最高指數與最低指數中位數值為:1,048.54 點加上 2193.8 點在除以二,即為 1,621.17 點。最大風險值是在系統性風險發生前後,1% 或 5% 機率會出現的損失;如果沒有所謂黑天鵝,出現這種慘狀機率幾乎為零。

雖然這種運算方式充滿主觀方法選擇,但仍可視為一種量化泡沫的參考;因此排開最不可能的風險值概念,美股可能回檔的理性預期幅度約為 26.11%。易言之,目前因 Fed 的 QE 資金存量還在債與股市流通,因此美股或美債約存在的泡沫程度約有 26.11%。當 FOMC 利率拉高到正常水準後,股價指數與債市價格,可能最大回檔幅度也約是 26.11%。最後由本文首段股債負相關邏輯,在 Fed 拉高利率後、到債券的殖利率由谷底反彈,其過渡或轉換時間、大約會存在多久落後期間?客觀推估邏輯得要視景氣復甦、GDP 由預期保守改變為樂觀後而定。如果 Fed 在未來幾年中,對 GDP 多無法轉為樂觀預期,則債市多頭仍將持續一段期間;即使再度升息,但債市去泡沫化需要一段期間。雖然依 Bill Gross 觀點,美債市已進入高價區,甚至全球債市多有泡沫化跡象;但債市的空頭者仍需等待 GDP 的佳音,甚至是復甦趨勢樂觀預期的到來。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)