〈鉅亨主筆室〉「德銀」點燃金融危機火苗?

壹、前言

因為避險基金從德意志銀行撤資,引發該公司股價持續重跌;引發全球股市動盪。以美股 S&P500 及 NASDAQ 為首股市,時而大漲、時而大跌,近兩周以來呈現上下「鐘擺式波動」。這種波動很容易讓人回想到 2008 年,當時次級房貸危機剛上演的景象。美國與歐洲金融業危機險象環生,一直持續到 2008 年下半年,釀成系統性風險;引爆全球史上最大金融危機。金融理論學家可能非常困惑,根據三因子模型中「股價淨值比」(PB),當 PB 值跌落到 1 倍以下時,如果願意冒著公司可能倒閉風險,而投資於德意志銀行;未來多可能會有兩種結局,一為該公司倒閉、以破產收場,投資者血本無歸;二為在景氣循環變遷後,公司度過危機、股價大漲回到 PB 值一倍以上。但從各種相關發展訊息檢視,避險基金撤資、同業敬而遠之,沒有專業機構認為,未來發生的會是後者。如果此一事件對股市影響持續,則會牽引投資機構對 2017 年全球金融市場保守評估。

貳、判斷市場趨勢、要來自於多元化方向思維!

換言之,全球投資機構對 2017 年、季度 GDP 的預估;即全年四季所形成的四季起伏趨勢,將關係未來金融投資策略佈局。所有投資機構多不是用當下景氣,而是運用未能可能事件發展訊息、與可能呈現景氣樣態;運用計量經濟模型,預估未來股價指數、債券殖利率、商品期貨價格、及黃金、貨幣匯率等動態變化;以此做為 2016 年第四季投資佈局參考。而在 2017 年第一季時、再對未來一季修正,如此推演下去;以此為金融投資的主要藍圖,運作未來所有各季的投資組合。無論是股價指數、債券殖利率、及金價,它們價格在 2016 年第四季漲或跌,多是因為對於 2017 年初步預估而引發。從總體面角度,如果與估未來一年度 GDP 是開高走低,則代表對於景氣成長、繼續趨緩觀點;若以此做為有價證券投資,則顯然投資者會將資金大部位配置在債券上,因為債券優於股票。這也表示全球企業資本支出不振、消費者信心不足;廠商供給過多、或消費者有效需求不足。這樣的實體經濟狀況將續造成,資金需求趨緩、貨幣乘數降低、貨幣供給過多;結果必將是貨幣市場利率持續下滑,債券價格上揚。

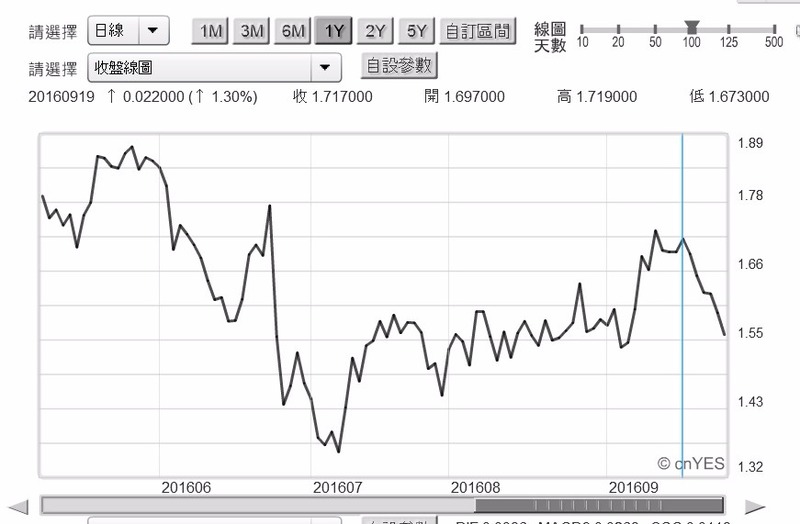

這種跡象演變似乎相當可能;由資金供給面檢視,目前情勢已見到全球主要國家,貨幣政策的手法正在改變。日本與美國多開始以「債券殖利率」,替代「基本利率」為貨幣政策目標。本文在上周主筆文「質化貨幣政策」一文提過,這些來自於中國人民銀行,對農業與微小企業,定向降息降準政策做法的延伸;濫觴於 2014 年 11 月 22 日,而在中國 2016 年 G20 杭州會議後發揚光大。日本央行刺激經濟政策開始轉彎;日本於 2016 年 9 月 21 日,首先運用公債殖利率為指標,以長短期殖利率曲線、去架構寬鬆貨幣政策;意圖拉高長天期殖利率,將資金由長期債券持有者、逼到間接金融的企業放款去。日本央行干預長天期債券殖利率曲線,使它變成為陡峭爬升,拉開金融業存放款利差;這樣做法的構思是,可避免在長期寬鬆下,讓日本金融業陷入利差壓縮困境;重蹈歐洲央行 ECB 多次 QE、對金融業利差收入傷害。多年來讓德意志銀行陷入獲利困境,其中主要因素之一,應就是 ECB 負存款準備率、及多年來歐元 QE。根據維基百科記載,德意志銀行是全球最大投資銀行,也是全球最大外匯交易機構;其全球外匯交易市占率為 15% 以上。但近兩三年來該銀行運氣非常背、屋漏偏逢連夜雨;在歐元存放利差縮小下,2015 年涉及倫敦金融市場、隔夜拆款利率 LIBOR 操縱;今 2016 年又涉及美國分行金融監管不周。被兩地央行祭出高額罰款,股價由 2008 年後迄今一蕨不振;如圖一所示,股價淨值比 PB 值不到 0.3 倍。

而不同於日本央行,Fed 則意圖將所有長、短天期公債殖利率多拉低;繼續營造全面性債券多頭行情。Fed 手法是要金融機構,從對長天期債券資產配置投資中獲得較高報酬;擁有充裕資金以增加金融機構對企業放款能力。因為若有不錯債券報酬,配置在投資機構存款「負債上」,則就不會畏懼企業、與消費者貸款信用風險;金融機構放款推動力,將使企業資本支出增加。金融機構的存款「負債」,就是所有存款人的「到期存款加利息」;這是動態的、每一天多在發生。一、在個體經濟學中,廠商生產函數由四種要素所決定,勞動力 L、資本租金率 K、生產技術 T、及管理者的企業模式即 Talent;這四個主要生產關鍵要素中,以勞動力調整最為彈性。這幾年多以來,在三次 QE 政策下,美國勞動需求不足問題已獲解決;失業率自 2009 年初急速下降。而美國企業也在積極創新,股市代有新主流類股出頭;若論及生產技術 T,美國產業創新並沒有僵化。二、但美國經濟目前最主要瓶頸在資本,也就是使用生產設備代價;經濟學理論稱之為「租金率」Rent Rate。例如電商生產設備的 IT 支出,衣、食、住、行服務業的店租;一般生產事業生產線機器的「折舊費用」。依公司理財理論,長期資金來源來自於長期負債,因此設備與資本支出大多是舉債或是現金增資,而短期資金或是舉債,則只能用於營業資金的周轉。但只要企業管理者 Talent 夠強,舉債經營仍將會使股東權益報酬率 ROE 增高;唯無論是舉債或是去槓桿,生產要素中的資本 K,多是以資本使用成本為計算標準。過去美國財經決策運用 QE 拉高就業後,接著未來將運用貨幣與財政政策,推動 K 的改變。

叁、金融機構還能抵擋已到生存臨界點的利差?

廠商理論中 K 資本是短期僵化的,就是不會輕易改變的,對貨幣政策失去短期高度敏感度。Fed 在權衡 QE 政策下,已將貨幣供給 Money Supply 成長用到極限,接下來就是以規則貨幣政策 Rule Policy,每年維持一定 M2 成長率。Fed 要調整長短期貨幣供給配置,用多次的短期寬鬆政策去造就,長期也寬鬆資金環境,以利於企業對 K 的調整。

對消費者而言,K 也可詮釋為勞動市場,勞工所需要居住的房屋租金、或是每天上班使用的汽車、交通費用等;就是為工作所必需付出的費用。美國服務業與消費者,目前所面臨多是 K 層面問題。Fed 試圖以不讓自己資產負債總額數量增加,就是不要再以資產購買、印鈔票或是釋放資金方式;而用長、短期資金配置結構改變,引導企業資本支出與消費信心。日本央行與 Fed 政策方式多在進行,貨幣市場資金結構調整,以催促或鼓勵企業去槓桿同時、又能進行轉型升級。由以上情勢變化顯見,Fed 經濟學家已由「菲利普斯曲線理論」,或是「泰勒法則」所決定的 FOMC 利率決策原則,漸漸再加入保障長期資金適度寬鬆「殖利率結構」指標,以免讓升息循環打斷經濟復甦。換言之,目前 Fed 與日本央行及人民銀行,多漸遵循中國杭州 G20 會議結論;不再以「貨幣戰爭」灰色地帶或風險,進行全球貨幣戰爭;改採殖利率曲線結構、與財政政策刺激經濟成長。

但是由供給與需求兩種面向檢視發現,光是靠財經政策不足以刺激經濟成長;要打破「循環輪迴」必需要汰舊換新。也就是企業要以技術締造新產品,以供給本身自創需求,回到古典經濟學派所詮釋領域中。而供給過多的傳統產業必需進入結構改革,也就是目前中國「供給側改革」。去化過多產能與創新兩者同步,才能使全球經濟明顯復甦。但在這兩者一進一退互動中,或將存在著兩者銜接的斷層風險。中美國企業各多需面對調結構陣痛,近期中國寶鋼與武漢鋼廠合併震驚全球產業市場;在中國國務院雷厲風行下,「國退民進」產業發展趨勢可能越來越清楚。中國多數民企創新已經在海外,成為總市值相當高上市公司;而國營企業無論是本業、或是投資它業績效,有可能會勝過這些民企?但當所有經濟發展資源,多掌握在國家官僚體系手上時,如何能叫中國放棄每五年的經濟計畫?

肆、結論:經濟陷通貨緊縮、德銀風險會擊垮股市?

近期 IMF 對未來一年全球經濟發展,首度提及各國必需擊退通貨緊縮難度已高;IMF 間接承認通貨緊縮已發生。而醫治通縮必要但非充分條件是,必需要有寬鬆資金環境;就是即使是寬鬆多可能還是,可能無法挽回通貨緊縮危機。它與停滯性通膨,多是經濟學家相當頭痛的兩大天敵;改變停滯性通膨唯一策略就是貨幣緊縮政策,先將物價打下去、再來救經濟;通縮卻是可能連寬鬆貨幣政策多救不了。這也之所以杭州 G20 會議結論是,結束權衡貨幣寬鬆政策、結束釘住基本利率;在不增加資產購買原則下、改採盯住債券殖利率結構的貨幣政策,並要求在財政政策上進行創新,配合供給側與結構改革。如果這些政策速度與成效,與產業創新無法配合,則目前已風雨飄搖的德意志銀行危機,在股市舊高久攻不下新高後,回頭向下尋求支撐機率將大增。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)