川普關稅政策再起波瀾 市場憂聯準會降息步伐或生變

美國總統川普於 1 月 20 日正式上任,宣布一系列關稅政策,以保護美國製造業並促進經濟發展。然而,市場憂慮此舉可能推升通膨,迫使聯準會放緩降息步伐,甚至考慮重新升息。整體而言,新政策對通膨與聯準會利率決策的影響尚不明朗,市場將持續關注政策走向及其對經濟的影響。

對鄰國加徵高關稅 提振美國經濟

川普重返白宮後迅速推動全新關稅政策,強調以「美國製造」為核心,期望振興國內經濟。他表示,這些措施將引領美國邁入「黃金時代」。

川普宣布,將成立「對外稅務局」(External Revenue Service),專責徵收外國進口商品的關稅及相關稅收。最快自 2 月 1 日起,對來自加拿大和墨西哥的進口商品徵收 25% 關稅。同時也下令調查中國、加拿大與墨西哥的貿易政策及貨幣操作,為未來可能實施的進一步制裁鋪路。他強調,此舉將減少美國對外國商品的依賴,並實現美國「再度繁榮」。

專家示警 恐推升物價與通膨

川普新關稅政策迅速引發市場關注,部分專家和經濟學家警告,對加拿大及墨西哥加徵關稅,將使進口商品價格上揚,恐進一步推升通膨。此外,政策是否違反美墨加協定 (USMCA),也將成為法律爭議焦點。

不過,也有專家認為,川普的新關稅政策或許不如預期嚴苛。據路透社報導,Guggenheim Partners 首席投資官 Anne Walsh 在達沃斯世界經濟論壇 (WEF) 峰會時表示,川普的關稅措施可能不如多數人預期的那麼嚴厲。只要美元保持強勢,並吸引資本流入,美國經濟依然具有韌性。她預估,整體關稅的平均上調幅度可能不超過 10%,且主要針對特定國家。

高盛首席經濟學家 Jan Hatzius 則強調,目前美國經濟正處於健康成長與漸進通縮的「甜蜜點」,市場卻可能對聯準會 (FED) 降息步伐過度悲觀。他認為,聯準會未來的貨幣政策走向將取決於川普政府進口關稅計畫的具體執行情況。

今年降息次數預期縮減 或僅一次

至於今年會有多少降息空間?近期交易員對 2025 年聯準會降息的預期,已從一個月前的至少三次縮減至僅一次,而是否會進行第二次降息仍存在分歧。

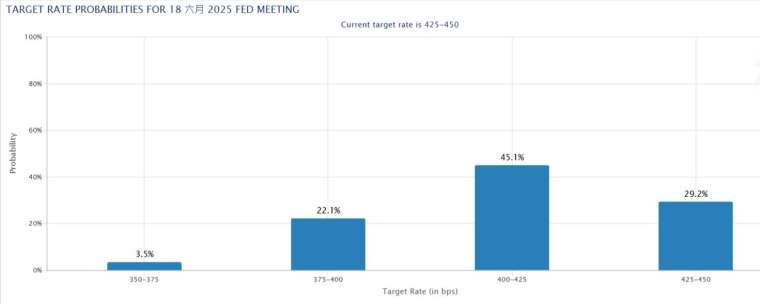

根據芝商所 FedWatch 工具 (截至 1/21),市場幾乎篤定聯準會 1 月的利率政策將按兵不動,3 月與 5 月維持現狀的機率也超過五成,政策利率預計保持在 4.25%~4.50%;直至 6 月,降息機率才顯著升至 70% 以上。

不過,Guggenheim Partners 首席投資官 Anne Walsh 持樂觀看法,認為聯準會將持續降息,雖然速度可能較預期緩慢,但預計 2025 年降息節奏為每季一次,今年全年降息幅度可能達 75 個基點,甚至達到整整 1 個百分點。

高盛則預測,聯準會 2025 年將於 6 月和 12 月各降息 25 個基點,最終利率預估落在 3.5%-3.75%。但若新關稅政策推升通膨壓力,降息步伐可能有所調整。

市場普遍認為,川普新關稅政策已成未來經濟與聯準會決策的重要不確定因素。若關稅措施推升通膨壓力,聯準會可能放緩降息步調,甚至不排除升息的可能;反之,若經濟數據或市場風險進一步惡化,聯準會或將採取更積極的降息行動,例如 2018 至 2019 年貿易戰期間,聯準會曾因應經濟下行壓力三度降息。鑑於此,市場正密切關注川普政策的推進及其對全球經濟與聯準會政策的影響,投資人需審慎應對潛在的市場波動與風險。

10 年殖利率期貨 小資族投資新寵

隨著利率市場波動加劇,10 年殖利率期貨 (產品代碼: 10Y) 成為投資人關注的焦點。這是一種以美國 10 年期公債殖利率為基礎的衍生性金融商品,其報價直接反映最新 10 年期公債殖利率,例如當前殖利率為 4.6%,10Y 報價約為 4.6 美元,每口合約價值約 4,600 美元。簡單直觀的定價方式,以及合約規模較小,很適合小資族及新手投資人,是參與利率市場的熱門選擇。

10Y 交易策略靈活,投資人可根據利率走勢進行操作,預期殖利率上升時可買入,預期殖利率下降時可賣出。10Y 特別適合在重大經濟數據公布 (如 CPI、非農就業報告或 FOMC 會議) 期間交易,此類事件通常引發市場對未來利率的預期變化,帶來波動性交易機會。

10Y 已成為芝商所熱門商品之一,吸引越來越多台灣投資人關注,若有意投資美國利率期貨商品,可透過台灣期貨商開戶進行交易。值得注意的是,儘管 10Y 具有合約規模小、價格計算簡單等優勢,但投資人仍需注意美國聯準會貨幣政策、經濟數據及市場突發事件帶來的風險,同時應控制槓桿比例,避免因過度交易導致損失擴大。