川普、Fed助攻 美股可望續漲? 專家:美股投資者,聚焦各產業「研發龍頭」營收獲利漲幅亮眼

川普在第一任美國總統任期時,喜歡將不斷創新高的美國股市,當作自己經濟政策有效的證明,「川普投顧」由此而來,在川普勝選後共和黨可望全面執政,美股行情持續發酵中,市場對於美股似乎也抱持較樂觀的態度,從美國穩健的經濟預示,從軟著陸轉變成不著陸機率升高,美元指數溫和上漲,尤其是考量促進美國成長、減稅和跨產業鬆綁管制的前景之後,正激勵美股。野村投信表示,根據歷史經驗,即便川普 2.0 政府的政策不確定性高,但仍有利風險性資產的表現,目前部份資金已開始轉往風險性資產,顯示美國股市的多頭市場仍將延續,受惠鬆綁管制助益的潛在產業值得投資人把握,包括美股創新研發龍頭相關行業。

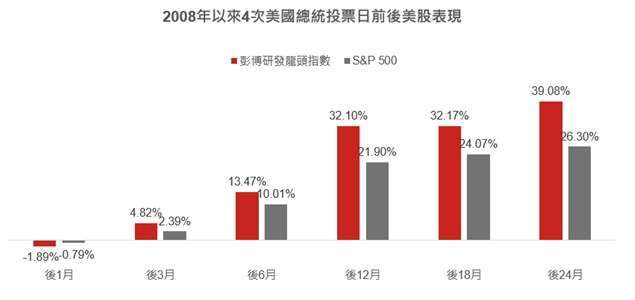

美股多頭持續,但如何投資美股勝算較大呢?野村投信策略暨行銷處資深副總經理黃宏治分析表示,根據統計,自 2008 年以來 4 次美國總統投票日後美股平均表現不俗,若以 S&P500 指數為例,除了選後 1 月平均呈現小幅下跌外,選後 3-24 個月平均來說都是正報酬,且平均報酬水準約達 + 2.39%~+26.30%,投資機會豐富。然而,若以聚焦各產業「創新研發龍頭」的彭博研發龍頭指數為例,前述多數期間同為正報酬,且選後 3~24 個月的平均表現可望提升至 + 4.82%~+39.08%,爆發力更勝一籌。

黃宏治進一步表示,選後不確定因素塵埃落定,美股表現將回歸企業中長期營收獲利成長的基本面,亦即延續美股長期向上趨勢。美國無庸置疑是全球龍頭企業大本營,從 AI 到日常生活,創新商機都在美國,最主要原因在於美國投入研發 (R&D) 支出不但名列全球第一,且其規模遙遙領先其他國家,從美國市值前 500 大公司 (S&P 500) 來看,投入研發費用更是呈現逐年成長態勢,業者為鞏固領先優勢,積極進行相關技術研究,以最新資料來看,美國企業投入研發金額高達 7616 億美元,甚至超過第二到第十六名國家的總合 (7531 億美元)。根據研究 R&D 支出占比較高的企業,長期總報酬明顯較佳。若進一步分析美國個別企業為強化未來成長基礎,研發投入占營收比較高的企業無論在報酬力、利潤力或者未來成長力上都有較佳表現。因此,投資美股想要勝過大盤 (如:S&P500 指數),有研發護城河加持,研發龍頭企業的續航力更為優異,此外,根據數據統計,每年 1、2 月的轉年效應是最適合進場投資美股的好時機,其中研發龍頭表現更是亮眼,投資若鎖定美國研發龍頭,可望參與各產業的未來發展與長期潛力增長。建議投資人可以根據自己的投資目標和風險承受能力,預約美股長線多頭的早鳥列車,捕捉關鍵投資新浪潮,掌握美國創新大趨勢。

野村美國創新研發龍頭 ETF 基金經理人林怡君指出,00971 所追蹤指數「彭博研發龍頭指數」是從美國前 1000 大市值公司之普通股,透過關鍵的「研發費用篩選」,亦即個股研發費用須連續 3 年均正成長、且研發占銷售額比率須在前 90% 等標準,加上市值 / 流動性檢驗,最後透過市值排序與加權,精選出前 50 大成分股,透過獨家指標嚴選研發有成、能帶動營收獲利表現的「研發龍頭」且持續不斷與時俱進聰明進化,成份股涵蓋當下投資主流,更提前發掘各領域明日之星,聚焦美國創新商機大本營,可謂強上加強;單一個股上限 8%、產業上限 40% 保有適度投組分散性。「彭博研發龍頭指數」不單押特定產業,從各領域選出的「研發龍頭」有助於掌握趨勢脈動帶來的各產業商機與美股產業輪動機會更加強勁,讓投資人免於煩惱挑選個股,便可輕鬆掌握不同產業的研發龍頭商機。

野村投信全台首檔美日 ETF 傘型基金之 00971 野村美國創新研發龍頭 ETF,主要就是看好美國企業不斷創新研發所造就長期向好的投資機會,瞄準美國龍頭研發霸主,以年配息設計與 15 元親民價格發行,預計於 12 月 18 日展開募集。00971 野村美國創新研發龍頭 ETF 所追蹤「彭博研發龍頭指數」,擁三大優勢「創新」、「研發龍頭」與「會進化」,可謂是一檔會「持續」不斷「進化」的美股 ETF,時刻掌握變化快速的未來趨勢。林怡君表示,根據實證研究,00971 追蹤指數「彭博研發龍頭指數」2007 年以來迄今總報酬達 1,086.07%,不僅勝過美股主要指數,如:S&P500、NASDAQ、道瓊與羅素 2000 指數約 241.39% 至 769.05% 不等,顯示彭博研發龍頭指數長期成長潛力更勝美股主要指數,在波動度表現則與大盤或主要指數相當 * (資料來源:Bloomberg,原幣計價,資料日期:2007/4/23-2024/9/30)。對於想參與美股多頭的投資人,不妨透過 00971 野村美國創新研發龍頭 ETF 來追蹤美國研發龍頭的長期表現潛力,投資未來各產業創新發展,掌握一籃子創新龍頭股的長線行情,而目前已投資美股、抑或是滿手 AI 科技題材的投資人,亦可配置這類聚焦研發龍頭的 ETF 來增加其他美國產業先鋒的佈局,不但有助於分散投組、避免過度集中,同時也透過聚焦研發先鋒擴大投資機會面。

投資人應注意單一國家 ETF 波動大,包含市場風險、集中度風險、流動性風險、折溢價風險、追蹤誤差風險、終止上市風險等,投資人應謹慎留意,並隨時掌握商品重大公告及市場變化,在進行資產配置或長期投資而投資單一產業 ETF 時,不應以短期資金投入,應考量自身的財力適度配置及風險承受度,評估是否投資及選擇合適的投資標的且通常需要長期持有才能發揮投資效益。

* 本基金主要係採用完全複製法追蹤標的指數之績效表現為目標,然因基金必要費用、為因應申贖及指數調整等之相關交易、為維持曝險比例而從事證券相關商品交易及視特殊情形需要採最佳化複製法等因素,仍可能使本基金偏離標的指數之表現。上述回測結果不代表基金投資組合之實際報酬率及未來績效保證,實際表現可能與回測結果有所差異。以上僅為歷史資料模擬回測結果,不代表本基金之未來績效保證。基金之追蹤指數模型請詳閱公開說明書。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。

野村投信

野村投信於 1998 年成立,為日商野村資產管理及香港 Allshores 集團等專業投資團隊所組成之合資企業。野村投信為高盛、晉達、野村基金 (愛爾蘭系列) 及駿利亨德森系列基金在台灣之總代理。截至 2023 年 12 月底,投信基金、境內全權委託與境外基金總代理在台規模共計新台幣 5,863 億元,居所有台灣資產管理業 (基金) 公司第 9 名。野村投信自 2018 年起連續三年榮獲亞洲資產管理雜誌台灣區最佳退休基金公司,以及連續四年獲最佳股票經理公司肯定 (2020~2023);且於 2014、2015、2016 及 2017 連續四年榮獲理柏台灣基金獎混合型團體大獎肯定。(資料來源:投信投顧公會 (2022/12);理柏 (2014~2017);亞洲資產管理雜誌 (2023/01))

本基金經金管會核准或同意生效,惟不表示絕無風險。本公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端應先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。 台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。本基金為被動式管理之基金,自上市日或上櫃日起以追蹤標的指數之績效表現為投資目標,基金之投資績效將視其追蹤之標的指數之走勢而定,當標的指數波動劇烈時,基金之淨資產價值將有較大的波動風險。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書。有關本基金之特性、相關投資風險及應負擔之費用已揭露於基金之公開說明書中,投資人可向本公司及基金之銷售機構索取,或至公開資訊觀測站及本公司網站 (https://www.nomurafunds.com.tw) 中查詢。本基金之特性、相關投資風險及投資人應負擔之成本費用等資訊,請詳閱基金公開說明書。本基金自成立日起,即得運用基金進行投資組合佈局,基金投資組合成分價格波動會影響基金淨值表現。投資人於成立日 (不含當日) 前參與申購所買入之每受益權單位之發行價格,不等同於基金掛牌上市或上櫃後之價格,參與申購之投資人需自行承擔基金成立日起至上市日或上櫃日止期間之基金淨值波動所產生的風險。本基金上市或上櫃後之買賣成交價格無升降幅度限制,且應依臺灣證券交易所或財團法人中華民國證券櫃檯買賣中心之相關規定辦理。本基金上市日前 (不含當日),經理公司不接受本基金受益權單位數之買回。本基金受益憑證上市或上櫃後之買賣成交價格應依臺灣證券交易所或財團法人中華民國證券櫃檯買賣中心有關規定辦理,且無升降幅度限制。本基金受益憑證之上市買賣,應依證券交易市場有關規定辦理。本基金於上市日後將依臺灣證交所規定於臺灣證券交易時間內提供盤中估計淨值供投資人參考。計算盤中估計淨值因評價時點及資訊來源不同,與實際基金淨值計算或有差異,投資人應注意盤中估計淨值與實際淨值可能有誤差值之風險,經理公司於臺灣證券交易時間內提供的盤中估計淨值僅供投資人參考,實際淨值應以本公司最終公告之每日淨值為準。投資人可至經理公司網站 ( www.nomurafunds.com.tw) 或致電客服中心查詢。本基金主要係採用完全複製法追蹤標的指數之績效表現為目標,然因基金必要費用、為因應申贖及指數調整等之相關交易、為維持曝險比例而從事證券相關商品交易及視特殊情形需要採最佳化複製法等因素,仍可能使本基金偏離標的指數之表現。上述回測結果不代表基金投資組合之實際報酬率及未來績效保證,實際表現可能與回測結果有所差異。以上僅為歷史資料模擬回測結果,不代表本基金之未來績效保證。基金之追蹤指數模型請詳閱公開說明書。本基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動,本基金配息可能由基金的收益或收益平準金中支付。任何涉及由收益平準金支出的部份,可能導致原始投資金額減損。投資人可至經理公司網站 (www.nomurafunds.com.tw) 或致電客服中心查詢。本文提及之經濟走勢預測不必然代表本基金之績效,基金投資風險請詳閱基金公開說明書。本資料係整理分析各方面資訊之結果,純屬參考性質,本公司不作任何保證或承諾,請勿將本內容視為對個別投資人做基金買賣或其他任何投資之建議或要約。本公司已力求其中資訊之正確與完整,惟不保證本報告絕對正確無誤。未經授權不得複製、修改或散發引用。以上公司僅供舉例,本文不做個別公司個股銷售及推薦之用,投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。【野村投信獨立經營管理】

指數免責聲明:「Bloomberg®」及所授權的彭博研發龍頭指數 (「指數」),為 Bloomberg Finance L.P. 與其關係企業,包括彭博指數服務有限公司以及指數管理人等 (合稱「彭博」),及第三方供應商的商標或服務標章,業已授權野村投信 (「被授權人」) 為特定目的使用之。彭博並非被授權人的關係企業,且彭博未核准、背書、審查、或推薦野村美國創新研發龍頭 ETF 基金 (「本基金」)。彭博不保證有關指數或本基金中任何資料或資訊的即時性、正確性、或完整性。(完整版警語請詳閱基金公開說明書)

野村證券投資信託股份有限公司 ,110615 台北市信義路五段 7 號 30 樓,理財諮詢專線 02-8758-1568

本公司提供之新聞稿,均依照投信投顧會員及其銷售機構從事廣告及營業活動行為規範,若須重製或編製新聞稿,應以公司公開資料為主,不得誇大不實。AMK01-241100058