為什麼Fed降息不一定對股市有利?

Tag

美國聯準會 (Fed) 的降息措施,終於可以讓因借貸成本飆升而苦苦掙扎的公司得到喘息。但從歷史上看,聯準會的降息並不總是對股市有利。

據《MarketWatch》,TS Lombard 全球數據研究主管 Andrea Cicione 認為,這全取決於經濟是否面臨衰退,他在周五給客戶的報告中寫道,「降低利率通常是為因應經濟走向衰退」。

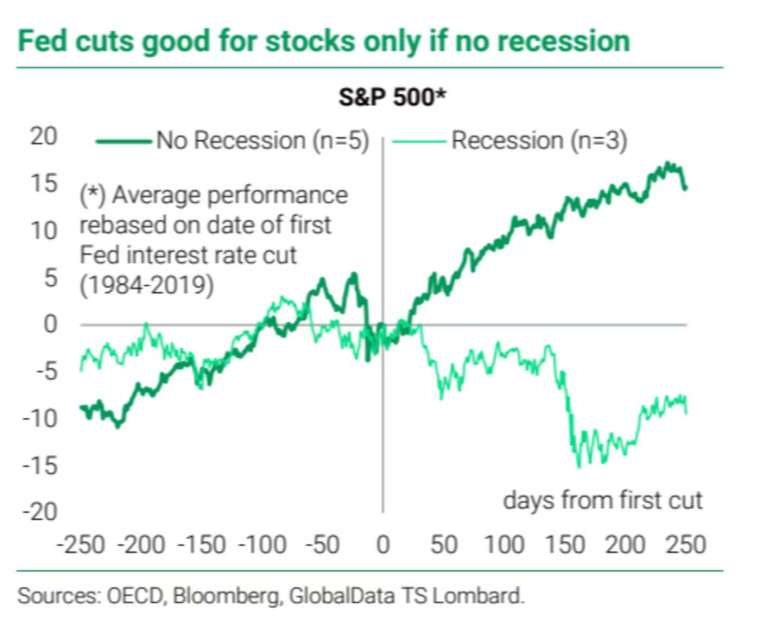

為了強調這一點,他的團隊追蹤了 1984 年至 2019 年間,標普 500 指數在過去的聯準會降息周期中的表現。以下圖表顯示,在第一次降息後的幾日內,股市平均上漲,但在第一次降息後的幾周內,隨著經濟下滑,股市也開始下跌。

投資人對聯準會降息的前景愈來愈樂觀,但只有在經濟衰退得以避免情況下,股市通常才會在第一次降息後上揚。

華爾街經過一周的動盪,股市周五表現不一。此前,市場「恐慌指數」CBOE 波動指數 (VIX) 飆升,全球股市在周一暴跌,因為投資人突然撤出受歡迎的日元套利交易。疲弱的 7 月就業報告也將市場焦點轉向美國經濟的韌性。

儘管經濟衰退可能會打擊股市,但 Cicione 指出,投資人仍可能受益於持有債券,因為在經濟衰退時,債券的平均表現優於股票。

10 年期美國公債殖利率周五位在 3.94%,本周早些時候一度大跌至 3.78%,觸及一年多來新低。

不過,Cicione 表示,「如果經濟衰退得以避免,從長遠來看,股票的表現往往優於債券。」