日本央行會議前瞻:四大看點決定日元和日股未來走勢

原文鏈接:日本央行會議前瞻:四大看點決定日元和日股未來走勢 - IG 官網

日本銀行(Bank of Japan)將於 2024 年 7 月 30 日至 31 日舉行貨幣政策會議。這次的會議將是今年以來看點最多,期望值也最高的一次日本利率會議,對於日元日股接下去的走勢至關重要。

總的來說,給七月收尾的這次日本央行會議將有四大看點:

第一,日本央行是否會繼三月會議走出負利率後再次加息?

第二,日本央行在六月利率會議上承諾將在七月公佈的縮減購債規模細節如何解讀?

第三,央行會議之後同時公佈的季度經濟報告將揭示日本央行對未來貨幣政策的打算,是繼續維持寬鬆還是可能加快縮緊腳步?

第三,本月已經大漲超過 5% 的日元是否在利率會議後繼續維持勢頭?

為什麼市場預估日本央行會加息?

對於日本銀行是否會繼續加息的討論從三月會議後就沒有停止過,而之所以七月份的會議加息的討論再次發酵的原因並不是空穴來風。在六月日元跌至 38 年低點,美元對日元匯率衝到 160 以上的時候,日本央行內部的重要官員就曾經明確會考慮在 7 月加息以阻止日元繼續貶值。

不過這個觀點是否代表日本央行內部的主要觀點仍然有待觀察。六月會議上,日銀連續第二次將短期利率維持在 0-0.1% 的區間,這是自 17 年以來首次加息後的第二次會議。同時央行仍強調需要耐心,並謹慎避免刺激市場對其進入貨幣緊縮週期的預期。

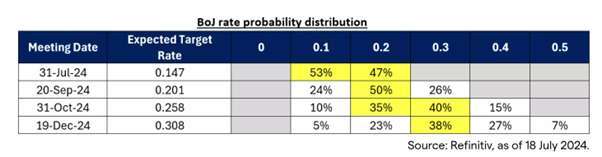

根據 Refinitiv 的調查,在央行會議之前市場對於加息與不加息的押註接近 50%,但九月加息的押註似乎更高。

日本央行預告的減債計劃是否會符合預期?

六月的會議上,日銀明確表示將在下次會議上公布詳細的債券縮減計劃,早期的調查顯示,有兩種比較主流的觀點,一是日行會將每月購債規模減半至約 2 萬億至 3 萬億日元,還有一種觀點是日本銀行會保持比較溫和的速度,從目前的六萬億減少至四萬億日元。選擇何種速度,將體現日本央行的整體政策立場將是偏鴿派還是鷹派。

日本央行將公佈的季度展望報告

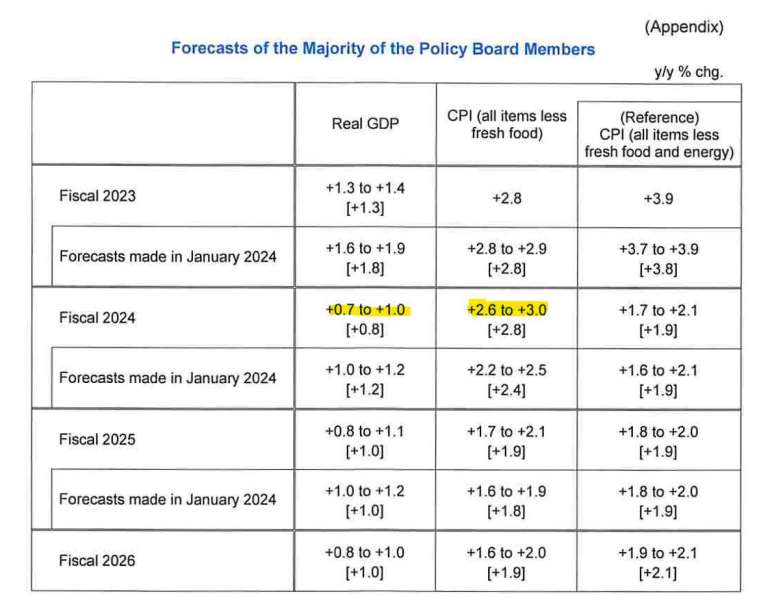

伴隨這次會議還將公佈的季度增長和通脹預期提供的是對日本央行的未來政策走向的前瞻。上次發佈的這份報告,也就是 4 月的預測中上調了 2024 年和 2025 年的通脹預測,預計未來幾年通脹將接近 2% 的目標利率,這個調整從側面提升日本央行可能將繼續加息的可能性。

不過,值得一提的是,日本 2024 年至今的 GDP 成長並不樂觀。第一季度的 GDP 同比上個季度出現負增長,也就是收縮了 0.5%,這是從 2023 年第三季度以來的連續第三個季度經濟沒有成長。這對於日本央行來說是一個不利的信號,因為這意味著任何縮緊貨幣政策的舉動都將面臨著承擔經濟衰退的風險。如果在即將公佈的這份報告中日本央行下調了經濟前瞻,那麼意味著縮緊貨幣政策的步伐將更加謹慎。

日元走勢

美元 / 日元的走勢是今年以來最受關注的一個外匯對。在六月的接連創新高之後,這個走勢在七月突然出現了大逆轉,日元大漲超 5%。當然一方面是由於美元的相對疲軟,另外一方面也是因為日元對於加息的押註和日本當局之前的干預。

從技術面上來看,根據日線圖顯示,今年年初以來的主要上升趨勢線已正式失守(圖中虛線),可解讀為已經正式出現走勢逆轉。從本週初的走勢來看,目前美元 / 日元還在試探 200 日均線和五月前低 152.35 附近的支撐,進一步回撤可能將 150.83 水平作為下一個觀察點,該水平為今年二月底的前高,並在突破後的一整個月起到了支撐作用。

如果美元 / 日元出現如同三月時 “靴子落地” 後的大反彈,156-158 區間可視為該匯率的短期上限。由於這個區間曾被認為是日本央行和政府干預的水平位置(2023 年 12 月),加上這個位置也剛好是目前 100 日均線和支撐轉阻力趨勢線所在的位置。

日股走勢

就在日本央行會議召開之前,日本股市已經正式進入了回調。從 7 月 11 日創下的 42426 的歷史新高之後,在過去的三週最深跌幅已經超過 11%。如果日本央行如果普遍預期的宣佈 “雙縮緊”--- 加息和縮減購債,對於日股來說將是新的一重打擊,有可能會直接跌至三個月低點 37062 的支撐甚至挑戰 200 日均線所在的 36700 附近。反之,日股將有望回頭試圖填補上週跌空的缺口,位於 38507-39173 區間。

了解更多 IG: https://www.ig.com/cn