美股下半年會有黑天鵝嗎?用三種收益來源去維持你的投資優勢!

【摩根投信行銷文宣】

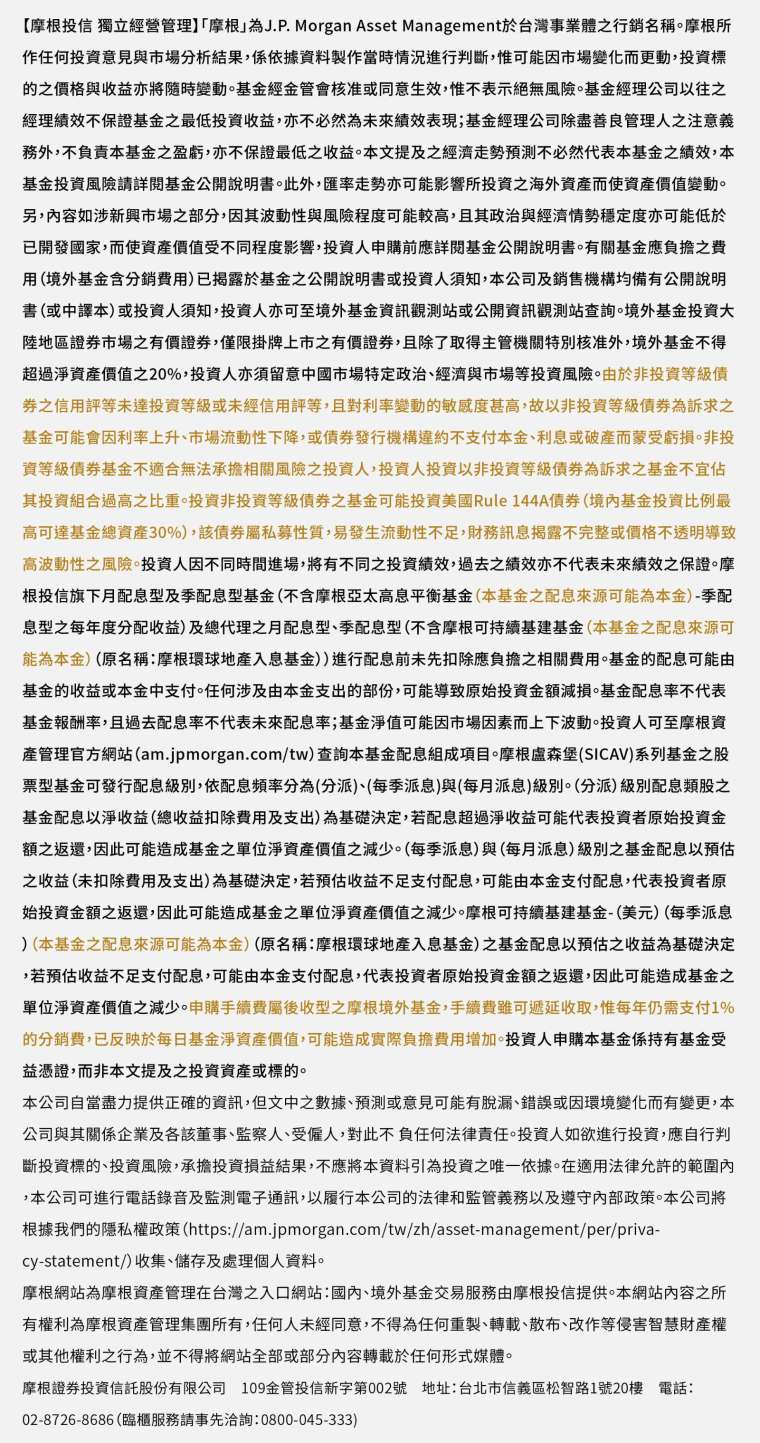

美股到底會不會太貴?這問題已經困擾著許多投資人 2 年多(見圖一)。然而,美股愈是驚驚漲,這個問題被提出的頻率就愈高;尤其在 S&P 500 指數在今年至 7 月 11 日上漲 17.96%(資料來源:Bloomberg, 2024/7/11.)、台積電與 Nvidia 等科技股紛紛創下歷史天價、且美國總統大選又增添變數的情況下,美股在下半年到底會不會出現黑天鵝,再度成了美股投資人共同的疑問。

圖一:美股在 2023 年與 2024 上半年漲幅皆居全球主要市場之冠

市場追價意願高 美國股市的價格確實偏貴

投資人對美股價格的擔心其來有自。根據 MSCI 與 FactSet 的統計,S&P 500 指數的本益比(P/E)已高達 21.6 倍,在全球主要股市中僅次於印度股市的 24.1 倍;然而,該指數的股價淨值比(P/B)卻高達 4.7 倍,反而超越印度股市的 4.1 倍成為全球第一,可見以上述指標來看,美股的價格確實偏貴。(資料來源:FactSet, MSCI, 標準普爾, 摩根資產管理. 本益比 (P/E) 與股價淨值比 (P/B) 皆以本地貨幣計價。過去績效並非未來結果的保證指標. Guide to the Markets – Asia. 2024/7/11.)

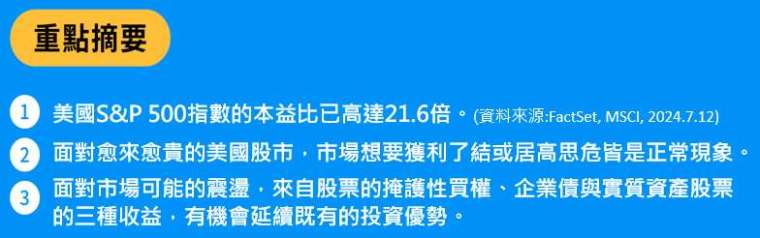

不過,單從價格去判斷美股的投資價值也未必準確。摩根資產管理表示,美股之所以能夠呈現驚驚漲的格局,關鍵就在企業盈餘擴張,進而強化了市場追價的意願。根據 FactSet 在今年 7 月 11 日 (見圖二) 的預估,美股在 2025 年的每股盈餘成長率預估,已從六個月前的 13.2% 上調到 14.4%,而同樣為雙位數增長的亞太不含日本指數,其每股盈餘成長率預估卻從 14.4% 微幅下調到 14.3%,可見美股持續不斷的漲勢,關鍵就在強勁的企業獲利。(延伸閱讀: 價格已偏高 大選年還能再進場美股嗎?)

圖二:美股在 2025 年的每股盈餘成長預估已上調至 14.4%

美股七月動盪 獲利了結與居高思危皆為正常反應

摩根資產管理指出,儘管從企業獲利的角度來看,美股可能「高貴不貴」,但從一般投資人的眼光來看,面對節節上漲的指數表現,會有獲利了結或居高思危的反應也算相當正常。這一點,剛好也解釋了美國科技股在七月以後震盪加劇的原因;畢竟相較於 S&P 500 指數,那斯達克尖牙股指數在今年至 7 月 11 日已上漲 35.61%,費城半導體指數更是上漲了 36.5%,可見投資人對美股在下半年的擔憂並非毫無根據。(資料來源:Bloomberg, 2024/7/11.)

不過,摩根大美國領先收成多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金或收益平準金) 經理人楊若萱表示,如果投資人在這時候選擇離開美國市場,反而會喪失已有的投資優勢。因為按照摩根過去觀察的經驗,投資人一旦選擇在市場修正期間離場,表面上來看雖然是避免了損失,但等他們日後回來時,通常也是要等大盤出現好大一波反彈後才會發生;可見在實務上,市場時機是很難掌握的,也正因此,一般投資人才更需要考量透過持有美國多重資產去保持既有的投資成果。(延伸閱讀:全天候收益策略助力 用多重資產能駕馭多變市況)

維繫投資成果 用多重收益來源取代指數漲跌

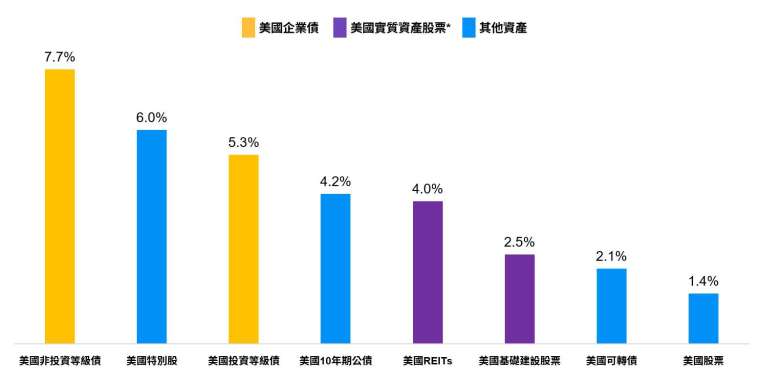

楊若萱表示,在美國多重資產的世界裡,其實有很多工具可以幫投資人度過市場動盪的時期,例如美國非投資等級債的指數殖利率達 7.7%、美國投資等級債的指數殖利率也有 5.3%,美國 REITs 與基礎建設股票的指數殖利率也分別有 4.0% 與 2.5%(見圖三),可見一旦遇到市場動盪,這些資產的殖利率收益,也能在某種程度上去對沖股票下跌所帶來的損失。(延伸閱讀:降息循環對基礎建設類股較有利?)

更重要的是,即使是股票資產,摩根多重資產管理團隊也能透過掩護性買權(covered call)的操作方式,去部分抵銷股票在下跌期間所帶來的虧損 (股票部位搭配掩護性買權操作以爭取收益,但無法完全參與個股大漲時的潛在報酬)。楊若萱指出,掩護性買權是一種衍生性金融商品,在股票下跌時,買方並不會執行買權,而賣方透過收取權利金的方式還可以抵消部分股價下跌的損失;可見即使是傳統的股票,但只要透過主動式的操作方式,還是可以替投資人進一步累積收益,並降低市場震盪所帶來的衝擊。(延伸閱讀:摩根大美國多重資產新產品正式登場)

圖三:美國各類資產年化殖利率比較

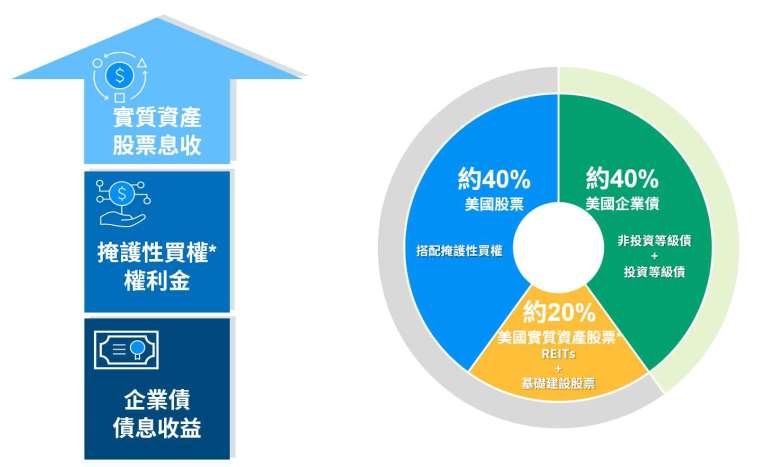

三大收益來源:實質資產股票息收、掩護性買權之權利金、企業債息收益

楊若萱說明,以摩根大美國領先收成多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金或收益平準金) 的配置策略為例(見圖四),該基金目前規劃約有 40% 的部位會投資在美國的「品質成長股」,這塊部分就會搭配「掩護性買權」(covered call)的操作,以因應市場隨時可能發生的動盪。

此外,這檔基金也有配置約 40% 的比例在「美國企業債」上,無論是非投資等級債還是投資等級債,都能在不同景氣階段給投資人創造一定的收益;更特別的是,這檔基金也有配置約 20% 的部位在包括 REITs 與基礎建設股票在內的「美國實質資產」股票上,而這兩種資產在指數收益率上的表現也比美股更有吸引力(見圖三),所以即使未來市場出現動盪,但透過這三種收益來源(品質成長股的掩護性買權、美國企業債、美國實質資產股票),投資人可以在這段市場動盪的期間持盈保泰,並替下一波的投資機會做好準備。(延伸閱讀:摩根新基金重磅登場)

圖四:三種收益來源,摩根大美國領先收成多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金或收益平準金) 協助投資人渡過市場動盪

現在的您,對美國市場在下半年的走勢有甚麼新想法了嗎?無論您的想法為何,都可點擊下方圖片,讓摩根的新基金幫您做好迎接下一波投資美國市場的準備!