【一分鐘看圖論市】聚焦本週美日央行會議結果

美國降息倒數

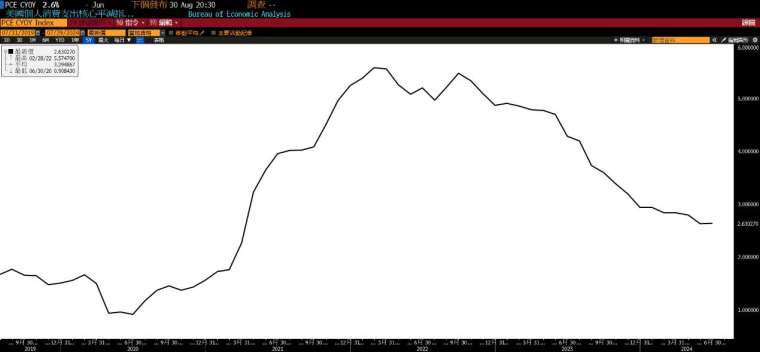

美 PCE 略高於預期,無損市場降息觀點

美國 6 月核心 PCE 年增率 2.6%,與前期持平但高於市場預期值 2.5%。不過此數據未改變市場對聯準會政策利率路徑的觀點。根據 Fed Watch tool 資料顯示,9 月 Fed 降息機率達 100%,全年降息 3 碼機率達 60%、2 碼機率 30%,變化有限。6 月住房通膨增速放緩,帶動整體服務通膨降溫(年增率僅 0.146%),加上 Fed 關注的超級核心通膨(Supercore PCE)連續 4 個月下行,顯示美國通膨減速趨勢沒有改變。

日圓匯率風雲變色?

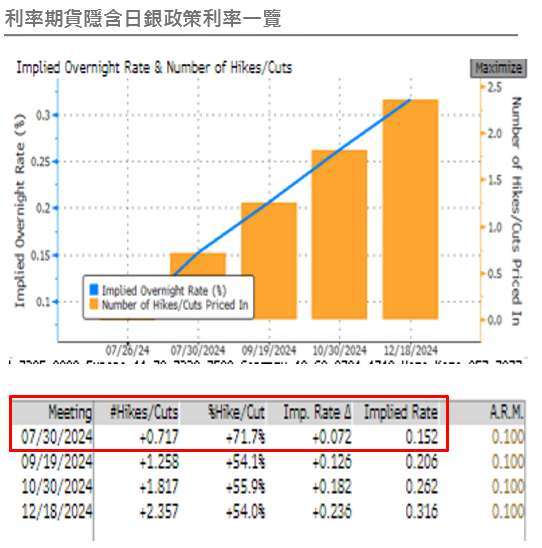

市場臆測日銀 (BoJ) 本週升息機率濃

- 前 BoJ 官員前田榮二上週表示,如果日本經濟持續溫和復甦,BoJ 最早將於本週二度升息,並在明年繼續穩定升息。前田並預計,BoJ 將於今年稍後開始減少目前每月約 6 兆日元的債券購買規模。

- 根據最新利率期貨顯示,市場定價本週三 BoJ 升息機率來到 71.7%,隱含政策利率升至 0.152%。

- 本週將迎來 Fed 與 BoJ 利率會議,投資人普遍預期 FOMC 將對市場釋放 9 月降息的訊號,而 BoJ 則可能因應以下三項因素:(一)通膨上揚(二)當前利率與中性利率偏離度高(三)協同財務省干預日圓,宣布調升現行 0~0.1% 的基準利率區間。

- 投資人預期美日利差收斂,導致利差交易持續平倉,美元兌日圓上週重貶 2.4%,收 153.72 價位。

- 惟我們預期本週日銀政策公布後,日圓匯價可望回穩,進而有助於全球股市止跌回升。

全球金融市場重點回顧 (7/20~7/26)

【成熟市場】

- 美國 6 月核心 PCE 年增率略高於預期

- 月增率 0.2%(前值 0.1%、預期值 0.1%),年增率 2.6%(前值 2.6%、預期值 2.5%)。分項表現方面,商品通膨月減 0.2%、服務通膨月增 0.2%,其中個人支出月增 0.3%,但佔比最高的住房通膨月增僅 0.3%(過去三個月皆為 0.4%),為 2023 年元月以來最小月增幅。

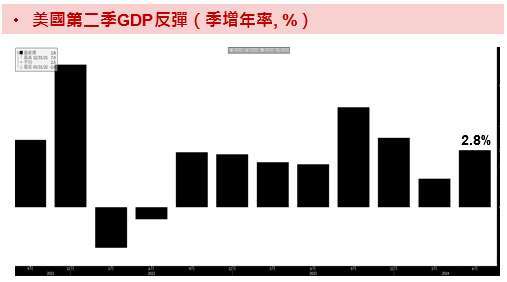

- 美國第二季 GDP 成長超出預期,提升軟著陸信心

- GDP 季增年率 2.8%(前值 1.4%、預期值 2%),消費支出為主要推手,較前季的 0.98% 大增至 1.57%;但固定資產投資則從前季 1.19% 大降至 0.64%,反映製造業面臨的高資本成本壓力。另一方面,Q2 核心 PCE 季增年率 2.9%(前值 3.7%、預值期 2.7%),反映通膨下行趨勢不變但進展緩慢。

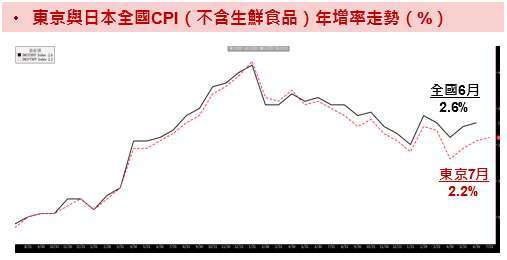

- 東京 7 月核心 CPI 年增率 2.2%,連續三個月上升

- 升幅符合預期,主要受能源價格上漲帶動,其中電價年增率達 19.7%;至於核心核心 CPI(剔除能源) 年增率下滑至 1.5%,為 2022 年 8 月以來最低增速。綜觀而論,市場人士普遍解讀為企業開始轉嫁升高的薪資成本,但消費者支出仍顯疲弱。

【新興市場】

- 北京宣布發行 3,000 億人民幣超長期特別國債,補貼消費品舊換新

- 發改委與財政部聯手安排此一計劃,支持大規模設備更新和消費品以舊換新,施資金額度大、中央出資比例提高,包括乘用車以舊換新補貼金額翻倍在內,外界認為多板塊可望全面受益。

- 傳 MSCI 下月調升印度股市佔新興市場指數權重至 20% 以上

- 英國金融時報(FT)披露印股佔比將超越台股,成為第二大權值國 (僅次於陸股),且認為指數權重的變化對新興股市影響力日益提升。

【債匯金市】

- 利差交易持續平倉,美元兌日圓重貶 2.4%,收 153.72 價位

* 本文不做個別公司個股銷售及推薦之用,投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的,基金投資組合因時而異,請投資人留意。

野村證券投資信託股份有限公司|110615 台北市信義路五段 7 號 30 樓 (台北 101 大樓)|客服專線:(02) 8758-1568|野村投資理財網:www.nomurafunds.com.tw

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用已揭露於基金公開說明書,本公司及銷售機構均備有基金公開說明書,投資人亦可至公開資訊觀測站中查詢。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書 (投資人須知)。基金可能投資承銷股票,其可能風險為曝露於時間落差之風險,即繳款之後到股票掛牌上市上櫃之前的風險。債券投資風險尚包括債券發行人違約之信用風險、利率變動之風險等風險。基金可能對不同計價幣別進行一定程度之避險,投資人將承擔基金投資標的對不同計價幣別之匯率波動風險。投資人以其他非本基金計價幣別之貨幣換匯後投資本基金,須自行承擔匯率變動之風險。本基金或所投資之債券子基金,可能投資美國 Rule 144A 債券,該等債券屬私募性質,較可能發生流動性不足,財務訊息揭露不完整或因價格不透明導致波動性較大之風險,投資人須留意相關風險。本基金或所投資之債券子基金,可能投資應急可轉換債券 (CoCo Bond) 或具總損失吸收能力債券 (TLAC),當發行機構出現重大營運或破產危機時,得以契約形式或透過法定機制將債券減記面額或轉換股權,可能導致基金持有部分或全部債權減記、利息取消、債權轉換股權、修改債券條件如到期日、票息、付息日、或暫停配息等變動。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金由本金支付配息之相關資料,投資人可至本公司網站 (www.nomurafunds.com.tw) 查詢。本基金配息前未先扣除應負擔之相關費用。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。野村投信為高盛 (原:NN (L)) 、晉達、野村基金 (愛爾蘭系列) 及駿利亨德森系列基金在台灣之總代理。【野村投信獨立經營管理】