美國「品質成長股」表現驚豔!善用關鍵指標替你找出美股的明日之星

【摩根投信行銷文宣】

講到美股投資,多數人首先就會想到當前媒體報導的熱門成長股。不過,一家企業若要從普通成長股晉升到熱門成長股,關鍵就在於該企業股票必須具備足夠的品質。摩根多重資產管理團隊表示,要找到這種標的,除了傳統的 EPS、本益比與波動度等衡量「成長」的指標之外,還需要輔以衡量「品質」的指標,投資人才有可能在美股中篩選出下一個明日之星。

找出品質成長股需再額外善用關鍵指標

摩根多重資產管理團隊指出,台灣投資人對美國成長股向來情有獨鍾,關鍵就是成長股在投資回報上的潛力更大。但潛力終究只是一種「尚未實現的想像」,企業是否有把「想像」轉化成「獲利」的能力,關鍵就在該企業的財務體質是否強健,畢竟若沒有財務體質的支撐,獲利潛力始終就只能停留在想像層面。(延伸閱讀: 除了美股七雄 還有其他股票帶動美股上漲嗎?)

所以,與其一味的關注本益比(P/E)與獲利年增率(EPS)等衡量價值的指標,投資人也必須把衡量品質的指標,如股東權益報酬率(ROE)、負債比率(DBR)、利息覆蓋率(ICR)、現金流量應計比率(CFAR)等指標一併納入,才有機會在美國的「品質成長股」部位中找到下一個明日之星。

也就是說,品質才是長期成長的前提,特別是對於習慣追逐成長股的投資人來說,在選股時更要把衡量品質的指標擺在優先位置 (見圖一)。

圖一:品質成長股與傳統成長股之差異

品質成長股並不僅限於資訊科技類股

摩根大美國領先收成多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金或收益平準金) 經理人楊若萱表示,以美國市場為例,掌握挑選「品質成長股」的原則,在這種邏輯下選出的股票,就算在本益比與營收成長率上的表現可能會落後,但它的股價表現可能更具優勢。

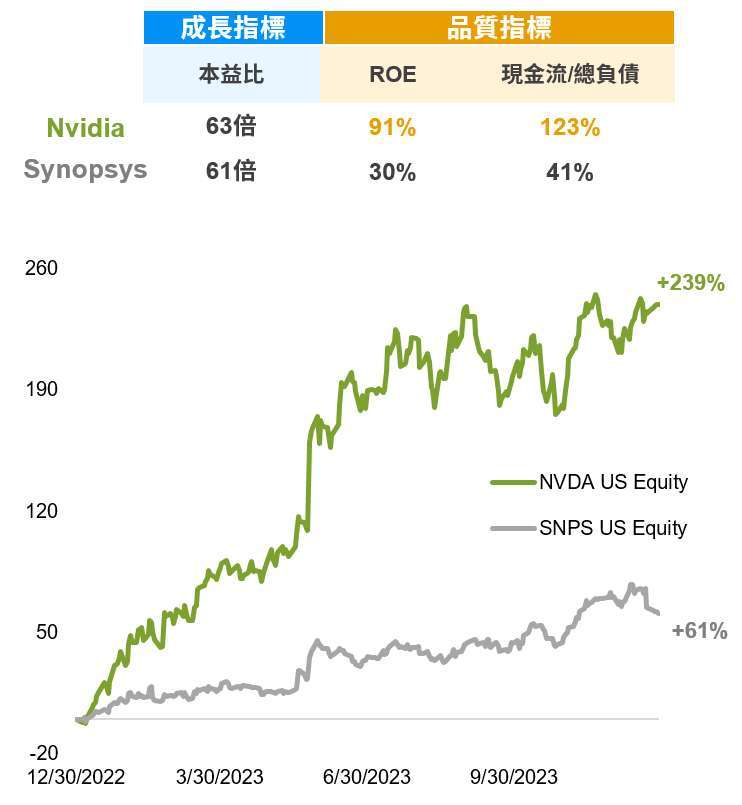

舉例來看,在資訊科技類股中,Nvidia 的本益比為 63 倍,乍看之下並不如 61 倍的 Synopsys 吸引人,但由於 Nvidia 的股東權益報酬率高達 91%,現金流 / 總負債比也達 123%,明顯領先 Synopsys 的 30% 與 41%,也正因為 Nvidia 的體質表現明顯優於 Synopsys,所以股價才能在 2023 年全年創造 239% 的漲幅表現,遙遙領先 Synopsys 的 61%(見圖二)。

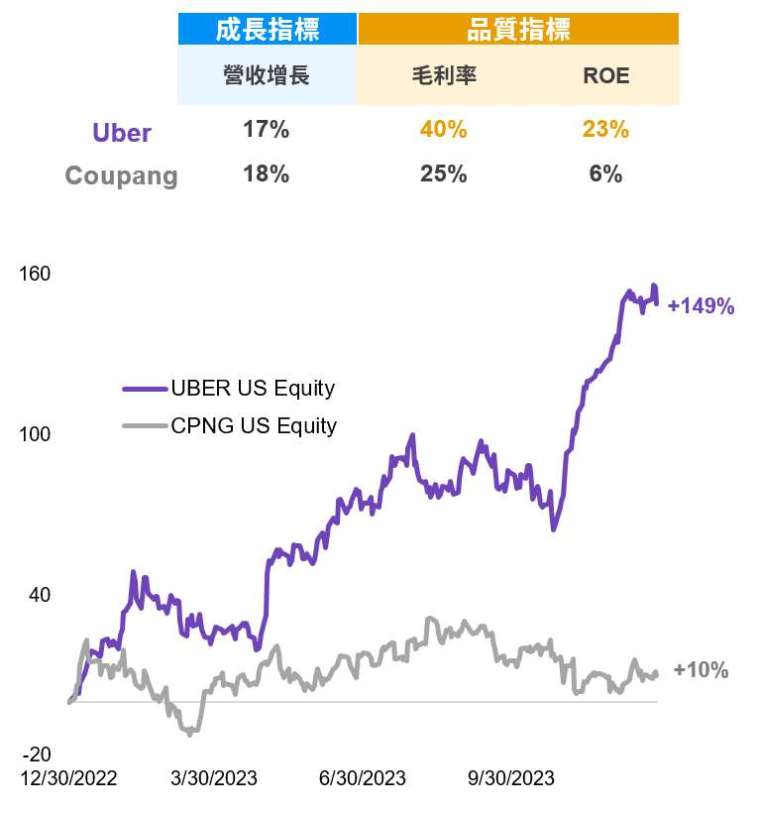

同理,在非必需消費股中也有類似的狀況。比如 Uber 的營收成長為 17%,乍看之下也是落後給同類型 Coupang 的 18%,但由於 Uber 的毛利率達 40%、且股東權益報酬率(ROE)也達 23%,優於 Coupang 的 25% 與 6%,所以 Uber 的股價才能在 2023 年創造 149% 的漲幅,明顯領先 Coupang 的 10%(見圖二)。

圖二:品質成長股示例:資訊科技類與非必需消費類

美國品質成長股的長期表現不但優於美國一般股票,更優於美國傳統成長股

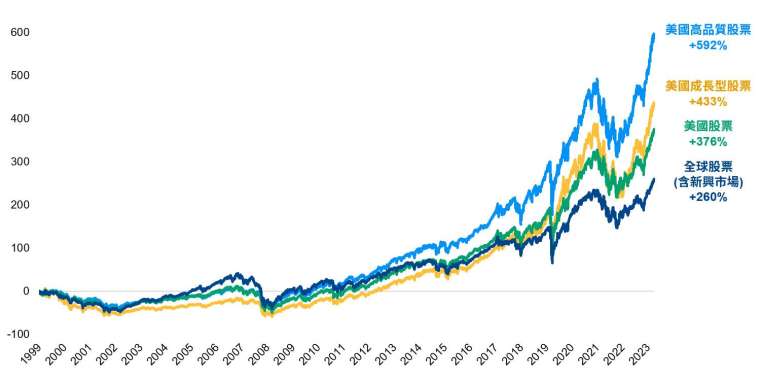

楊若萱表示,由於品質才是一切成長的前提,因此,兼具品質和成長的股票,它長期的投資報酬率就會優於其他股票。以指數為例,自 2000 年以來到今年 3 月底,美國高品質股票指數的累計漲幅達 592%,不但優於美國成長型股票指數累積漲幅的 433%,更是明顯領先美國股票指數的 376%,若跟全球股票(含新興市場)指數相比,其漲幅甚至領先超過一倍,可見「品質成長股」的挑選過程雖然繁複,但它長期的回報率卻有機會彌補所投入的時間成本。(延伸閱讀 : 摩根經理人如何打破思維挑選領先標的?)

圖三:美國品質成長股長期回報表現明顯領先

楊若萱表示,透過摩根多重資產團隊的篩選,可發現在各個產業都能找到「品質成長股」的機會,除了台灣投資人比較熟悉的資訊科技產業外,另外在娛樂媒體、健康醫療、非必需消費與必需性消費等領域內,也都能找到相對應的標的;可見儘管美股投資人多數都喜歡自己研究股票,但若能善用摩根投資團隊的研究篩選機制,也能幫助投資人找到更佳的投資機會。(延伸閱讀 : 了解摩根最新美國投資方案 )

摩根新基金 尤其重視布局美國品質成長股

楊若萱補充,就以新推出的「摩根大美國領先收成多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金或收益平準金)」為例,該基金的股票部位目前就鎖定在美國的品質成長股,佈局比重約莫 40%,目的就是希望可以在創造收益的同時,也能兼顧品質成長股的成長優勢。畢竟在實務上,品質是成長的基礎,配置一定的基金部位在美國「品質成長股」上,正好可以滿足投資人「追成長」的需求。

楊若萱也指出,透過摩根大美國領先收成多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金或收益平準金) 來參與美國品質成長股,對投資人來說還有另一個潛在好處,就是當市場出現激烈震盪時,經理團隊也可以透過掩護性買權(Covered call),再輔以美國企業債券與實質資產股票的息收,去維持一定程度的收益,減緩成長股價格波動的衝擊;所以對於擔心美股現在是否已經漲多的投資人來說,用這種方式持續介入美國股市可相當程度的降低波動風險及維持收益來源。

摩根資產管理建議,美股與台股今年來的漲幅都已超過兩成,投資人這時候會居高思危也是很正常的事,打造出一個兼具成長與品質的投資部位,增加幫投資人鞏固既有投資成果的機會。「摩根大美國領先收成多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金或收益平準金)」就是一檔以創造成長及收益為目標、以美國多重資產為核心的基金,無論是對已參與或未參與美股的投資人來說,這檔基金都有值得長期配置的誘因。

想在充滿投資機會的美國市場中,替自己創造最佳的成長及收益機會嗎?點擊下方圖片,讓摩根的新基金給您大開眼界!