〈Q3投資展望〉野村:全球降息趨勢確立 建議入手高殖利率投資債

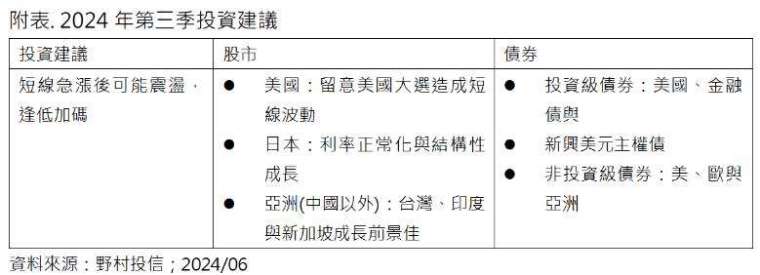

展望全球第三季投資方向,野村投信表示,建議股債均衡配置,股市正向看待中長期表現,短期出現回檔將是布局機會;債市則已反映聯準會降息延後與次數減少的預期,隨著降息趨勢確立,具有較高殖利率優勢的投資級債券、新興市場債券與非投資級債券值得加碼。

今年第二季全球股市在短暫回檔後,即隨著亮眼的經濟數據、財報、AI 成長題材以及通膨出現降溫訊號而持續走高,債市也出現上漲契機。

野村投信投資長俞鼎基 (Guy Uding) 表示,今年以來全球主要經濟體表現優於預期,包括 IMF、OECD 等陸續上調 2024 年全球 GDP 成長率預估,美國在第一季強勁成長後,預估下半年成長動能趨緩,2024 年實質 GDP 成長率預估為 2.1%,仍具極佳的韌性;至於通膨,第一季降溫情形不如預期,但近期優於預期的通膨數據,加上美國薪資增速趨緩、房租漲幅下降,未來通膨可望緩步下降,預期聯準會將在 9 月份降息一碼,並視通膨表現,可能會在 12 月再次降息。

就業市場方面,預期失業率會小幅上升,之前職位空缺數為 8.5 百萬,而失業人口數為 6.5 百萬,也就是每一位失業人口有 1.3 個工作機會,不過勞動力緊俏已過尖峰期,勞工供給將增加,移民數預估今年成長幅度為 1.2%,增加勞動供給。另外,近期的經濟數據已可見到消費轉弱,高利率的環境除了增加民眾借貸的成本,也會推升儲蓄率,由於人口增加,整體消費金額雖然上漲,但以人均消費而言則是降低,消費持續偏弱。

就股市而言,AI 需求高速成長,企業增加資本支出,科技股漲勢凌厲,美股指數迭創新高,也使得美股面臨評價面較貴的情形,由於美國即將在 11 月舉行總統大選,位於高檔的美股可能因雜音較多而出現波動,因此持平看待第三季的美股表現,惟中長期看好趨勢不變,回檔時可加以布局。至於歐洲與日本則是相對看好,經濟成長持續處於復甦軌道,歐洲央行在 6 月降息一碼後,預估今年下半年還有兩次的降息空間,日本春鬥的薪資調幅使日本的通縮轉通膨更顯堅定,日銀在 10 月將有升息可能。

新興市場則是看好中國以外的亞洲,俞鼎基指出,受惠於全球貿易量提升與內部需求復甦,2024 年亞洲區域經濟預估將持續緩步成長,特別看好台灣、印度與新加坡的成長潛力,中國與泰國可能較為落後。個別市場方面,日本 2024 年的春鬥加薪幅度比去年更高,

有助於通膨走勢,整體經濟可望維持復甦步調;台灣與南韓的電子業出口均可持續受惠於 AI 成長需求,前景依然亮眼,南韓的消費預期將更具韌性,在 10 月份有降息一碼機會;印度的長期利多優勢如人口紅利、產業鏈從中國移入等均維持不變,強勁的經濟成長與較高的食品價格可能會使印度央行暫停其寬鬆貨幣政策。