指數創新高是喜還是憂?用共同基金投資美股其實更勝一籌

【摩根投信行銷文宣】

對美股投資者來說,一直創下新高的大盤指數的確讓人心驚膽跳,這也是以追蹤大盤為主的 ETF 投資人,對美股後市向來都有複雜情緒的原因。摩根資產管理對此指出,S&P 500 指數能在獲利表現上持續領先,關鍵就在於美國企業在資本支出上的投入一向高於其他市場;而相較於被動追逐大盤的投資方式,主動式管理的共同基金則有團隊與經驗的搭配優勢,可以替投資人擺脫大盤指數高低的雜音,挖掘出更具投資潛力的優質企業,並創造更多的超額回報。(延伸閱讀:快速了解摩根美國投資方案)

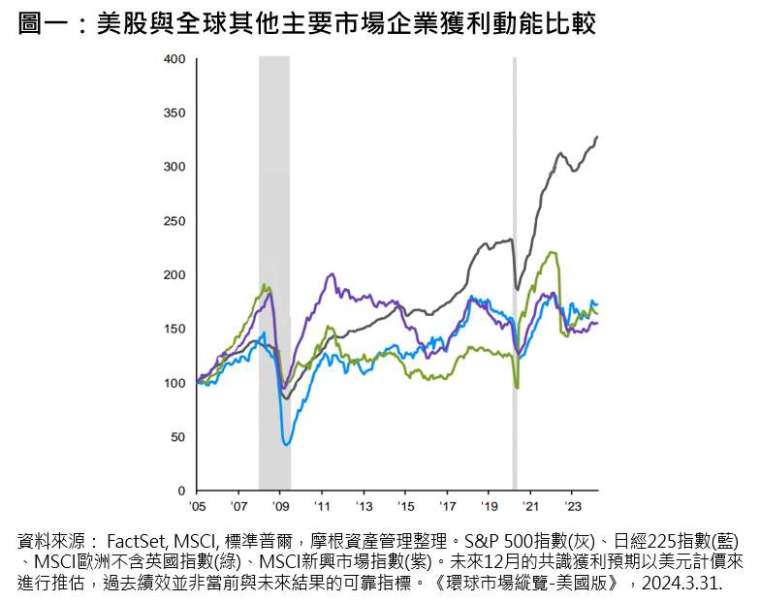

美國企業的獲利動能明顯優於全球主要地區

根據摩根資產管理市場洞察團隊的統計 (見下圖一),從 2005 年至今,S&P 500 指數的獲利動能不但持續增長,在 2014 年以後更是脫穎而出,直接拉大了與全球其他市場的領先差距。尤其在新冠疫情爆發的 2020 年之後,美國企業的獲利能力更如井噴式的爆發;而在同一期間,儘管日本、歐洲與新興市場股市的獲利能力也在穩步向前推進,但並沒有突破前一波的高點,與美股是呈現出巨大的反差,可見美股之所以能在疫情結束後的這一、兩年持續創下新高,關鍵就在企業獲利能力的加持,使得它的本益比獲得向上提升的機會。(延伸閱讀:屢創新高的美股為什麼還有機會?)

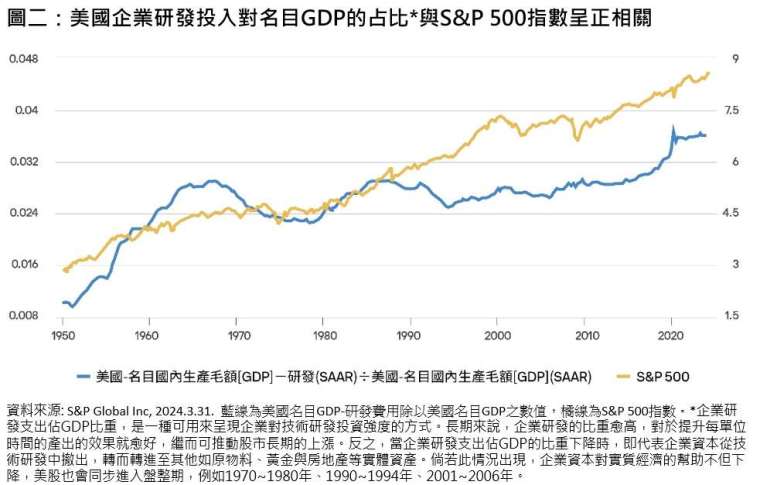

美國企業的資本支出與美股走勢呈正比

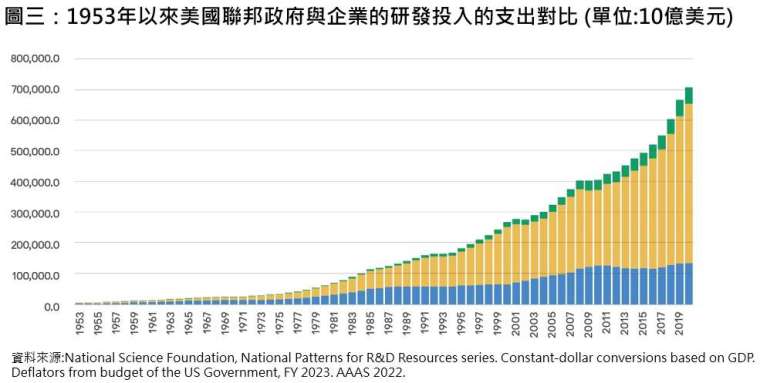

企業資本支出的擴張,對美股走勢的確有正相關的影響。根據統計,若把美國的名目 GDP 扣除研發費用後再對美國名目 GDP 進行經季節調整後的季度年增率計算,可發現美國研發費用占名目 GDP 的比重不但逐年上升,S&P 500 指數的走勢也與之呈現正相關 (見下圖二)。更重要的是,美國企業自 1980 年後在研發投入上進入起飛期,到 2020 年時的金額甚至已來到聯邦政府的 4 倍以上 (見下圖三),可見美國企業之所能夠保持強大的競爭優勢,關鍵就在研發經費的不斷投入。

獲利不再集中於少數股票 美股還有更多隱形好康

其實,在美股所有產業中,科技企業對資本支出的投入非常多,但實際上除了科技股以外,其他成長型的產業也會有大量的資本支出,例如在非循環性消費領域,相關企業的資本投入是美股各大產業中最大的(資料來源:Compustat, FactSet, Federal Reserve, Refinitiv Datastream, 標準普爾,摩根資產管理整理,《環球市場縱覽 - 美國版》,2024.3.31.)。

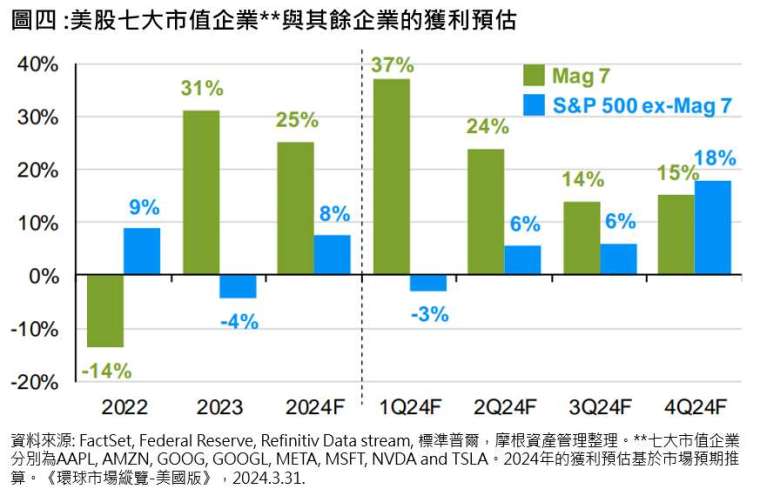

而且根據下圖四統計,儘管市值最大的 7 家企業在 2023 年的 EPS 年增率達 31%、2024 年仍保持 25% 增長,但其餘股票的 EPS 年增率也會從 2023 年的 - 4% 調升為 2024 年的 8%。若進一步檢視 2024 年每一季的表現,甚至在 2024 年第四季時,其餘股票的 EPS 年增率更會上調到 18%,領先市值前 7 大企業的 15%,可見當盈餘增長不再是集中在少數幾家科技企業後,美股反而會增加更多的投資機會,讓主動式管理的基金團隊在裡面找到布局契機。(延伸閱讀:五月後進場美股與科技股,結果會如何?)

第三季大選升溫 歷史經驗證明第四季反而有行情

有鑑於企業在研發上的投入持續增加,可以預期美國企業的獲利能力,將不容易被美國總統大選的進程干擾。根據統計,自 1932 年至 2023 年,美股在大選年波動率為 16.5%,的確略高於非大選年 15.3%,但是當選後不確定消除後,反而多有利第 4 季行情的走勢;而且根據過去 24 次美國大選年的經驗,美股標普 500 指數在大選年是漲多跌少,平均報酬中位數也有 10.7%。

可見專注於企業獲利,別讓投資決策受到市場雜音的干擾,正是共同基金團隊得以在美股布局上得以致勝的關鍵。

一般投資人看指數,專業投資人看獲利,用主動式管理的共同基金布局美股,反而可以有機會創造有別於大盤的投資機會,並給投資人創造超額回報。(延伸閱讀:快速了解摩根美國投資方案)