韭菜怕套牢就先買這個!從金融巨鱷到幣圈小白,為什麼大家都需要穩定幣?

文章內容

大家好,我是浪編,會被標題吸引點進來的你,想必是對投資或是學習新知有點興趣,但在這片深似大海的加密產業中你會發現,看似平靜的海面其實處處都暗藏漩渦,一個粗心大意就會像電影《鐵達尼號》一樣,再大的船撞上冰山也會直接斷成兩半。(如果你沒看過這部電影請不要告訴我!)但這次在大海的木板上漂流的是你跟你的錢包,蘿絲可能不會拋棄傑克,但你卻得拋棄你的錢包、住的套房或是那個快要爆炸的倉位,你們兩個只能活一個⋯⋯至於那些有幸坐在救生艇上的韭菜們,你知道他們為什麼可以及時逃生嗎?因為他們都有買今天文章的主角「穩定幣」!

能讓韭菜安全下莊的穩定幣是什麼?

加密貨幣有很多種,除了廣為人知的比特幣、以太幣之外,還有一種貨幣被稱為「美元穩定幣」,意思就是與美元錨定 1:1 的價值,更簡單來說就是一塊錢的穩定幣等於一美元,正因為這樣的特性,讓用戶在加密市場上交易各種虛擬貨幣時,可以用穩定幣作為計價的標準。有些人會在網站或是社群上看到 5U 或 10U 之類的寫法,其實就是穩定幣的簡稱。

相比於漲跌可能超過 100% 甚至更多的各類型加密貨幣,穩定幣相對較為安全,如果遇到市場將有劇烈震盪的狀況時,小韭菜們可以選擇將手上的加密貨幣賣掉換成穩定幣,讓穩定幣成為資金暫時停泊的港灣。

穩定幣甚至有了自己的高峰會,推薦你閱讀:

瞬間跨境轉帳!穩定幣將成破兆美元產業?首屆高峰會獲關注

為什麼我們都需要這個酷東西?

一般人對加密市場的第一印象,不外乎是詐騙、高風險、幣價波動劇烈這些讓人擔心害怕的形容詞,這也是阻擋新手進入幣圈最大的障礙。而穩定幣這個如同幣圈定心丸的存在則能大大緩解我們的焦慮,而且多數市場投資者都願意相信穩定幣,同時也可以降低許多人的心理負擔。

你可以把加密市場與區塊鏈產業想像成一個你沒去過的國家,當你要去這個地方,當然要先換好當地的貨幣,才可以更快速直接的消費,而不用時常去計算各種匯差、手續費之類的細項,如果你未來會常來區塊鏈這個國家,就可以持有一定數量的加密貨幣,而不用常常換來換去。

換匯等手續費高昂,直接持有相對更加方便

換匯等手續費高昂,直接持有相對更加方便

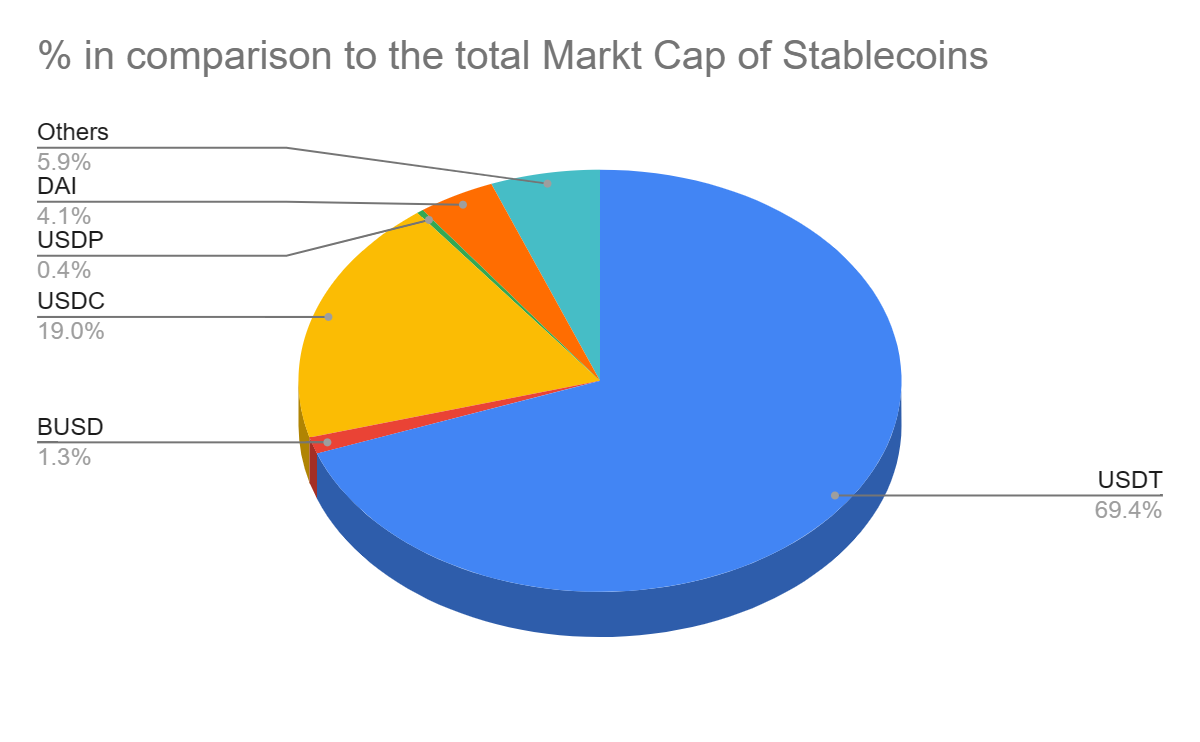

穩定幣的三國鼎立

統計至 2023 年底,在加密貨幣的市場中,穩定幣的總市值達到 1,291 億美元,其中泰達幣(USDT)占 69.4% 為最大宗、USDC(美元穩定幣)占 18.97% 排行第二、由 MakerDAO 發行的加密貨幣 DAI 則占 4.14% 排行第三。

穩定幣占比圓餅圖 / coinpedia.org

穩定幣占比圓餅圖 / coinpedia.org

想脫離幣圈小白,先來看看穩定幣有哪幾種

加密市場不光是只有加密貨幣,還有很多不同的賽道,像是 NFT、DeFi、CeFi 等等,如果把穩定幣的種類以抵押品來分類的話,可以分成以下四種:

一、法幣穩定幣:價格與法定貨幣掛勾,占比最大,多達 92%,一個法幣穩定幣就等於現實中一個法幣的價值,但必須透過中心化機構發行,而且發行機構需要有超額準備金(這樣對使用者才有保障),最常見的就是跟美元掛勾,像是 USDT、USDC 等等,當然還有跟其他國家貨幣掛勾的穩定幣,像是 XSGD 與新加坡新幣掛勾、EURS 則是跟歐元掛勾。

二、商品穩定幣:這是將黃金、白銀、石油等貴金屬或資產做為抵押品的穩定幣,價格與這些商品掛勾,但市值佔比相當低,幾乎趨近於零。

三、演算法穩定幣:這個虛擬貨幣與上述兩種跟資產掛勾的穩定幣不同,是完全透過演算法及智能合約來控制穩定幣發行量,當貨幣價格低於追蹤價格,演算法系統就會減少貨幣供應量使價格回升;當價格超過追蹤價格時,算法就會讓新的貨幣流通到市場以平衡穩定幣價格。

舉例來說,某個演算法穩定幣的追蹤價格為 1 美元,當該穩定幣的市場價格降至 0.95 美元時,低於追蹤價格,演算法系統會自動減少穩定幣的供應量,這樣市場上的穩定幣供應量減少,價格會開始回升,直至重新接近 1 美元。

如果是該穩定幣的市場價格超過 1.05 美元,高於追蹤價格,演算法系統會允許新的穩定幣流通到市場,增加供應量,這樣市場上的穩定幣供應量增加,價格會開始下降,直至重新接近 1 美元。這聽起來相當聰明,但卻出現了 Terra 生態系的 UST 這個陷入死亡螺旋的終極反面教材…

不想當韭菜的,都推薦你看看:

幣圈最怕的四個字:死亡螺旋,$LUNA 事件怎麼發生的?

四、加密貨幣穩定幣:這種穩定幣的特色,就是它的抵押品是「加密貨幣」,而且是超額抵押,也就是說如果你要借 100 元,必須抵押超過 100 元的虛擬貨幣才可以。這種穩定幣最有名的就是一個名為「DAI」的加密貨幣,它是以太坊上的穩定幣,是在交易抵押下所產生的幣種。那大家都用 DAI 來做什麼呢?假設你手上有比特幣,不想賣掉卻又需要一筆資金,那你就可以抵押比特幣來獲得 DAI;反過來說,如果你手上有 DAI,也可以拿來賺取額外收益,不過當然不會是什麼高利貸啦!別想太多。(笑)

穩定幣種類繁多

穩定幣種類繁多

雖然叫穩定幣,但它真的夠穩嗎?

如同前述所提,穩定幣也是會有脫勾,陷入死亡螺旋的風險,所以可以先很直白的跟大家說「穩定幣還是會有意外發生」,但對比現實中的法幣,風險還是相對來的小,不信你看看這兩篇!

不想被通膨吃掉存款的,都來看看:

310 萬存半輩子怎剩 1 萬?這國家人民不用法幣改抱加密資產

但浪編還是要跟大家聊聊穩定幣會有什麼風險啦!(絕對不是要水字數)

- 儲備不足:如果發行穩定幣的機構是以現金、債券等作為儲備資產,因為不是 100% 都是現金,如果這時候遇到擠兌(現金被大量提領)的狀況,機構就無法及時將現金兌換給投資人。

- 價格脫勾:當發生擠兌狀況的時候,大家發現穩定幣好像不太穩,就可能造成市場恐慌,拚命拋售造成賣壓(賣的人太多,導致價格下跌),就有可能引發價格脫勾。以泰達幣(USDT)來舉例的話,就是無法與美元錨定在 1:1 的價值了!當你發現你的錢貶值,也賣不出去,就要開始住套房或直接認賠了⋯⋯

- 監管政策:各國政府對穩定幣的態度不一,有些國家對其採取積極監管,而另一些國家則持觀望態度。這可能導致穩定幣在不同國家的合法性和可用性存在差異,進一步影響了發展和應用。

- 過度中心化:如果穩定幣的發行機構擁有過大的市場份額,或者穩定幣的發行和贖回過程集中在少數或特定機構手中,這可能對市場造成不良影響,進而增加系統性風險發生的機率,進而導致系統崩潰,甚至有可能引發金融危機。

像是法幣穩定幣都是由單一機構發行,在發行時需要儲備等值的現金或債券,雖然說這些機構都有公布儲備狀況,但其實一般老百姓哪懂這麼多,如果面臨擠兌狀況,引發市場恐慌情緒,接著又發現大佬什麼都不說但已經搶先出場,只會引得一大波韭菜跟風出逃,最後就會造成可怕的後果。商品穩定幣也是一樣,它的儲備資產是黃金白銀等商品,而非現金,所以也會有儲備不足的風險存在。

最大宗的泰達幣其實也會起起落落起起落

前面講了很多理論與專有名詞,想必大家聽得有一點霧煞煞,我們用最大的穩定幣「泰達幣」USDT 來理解一下吧!

2014 年 USDT 正式發行,一路穩穩地到 2017 年都沒太大波動,但在 2017 下半年到 2018 年的時候,當時遇到 ICO 熱潮,加密貨幣的成長也推升了 USDT 的需求,當需求大於供給,它的市值就出現了顯著的上升。好景不常,2018 年 10 月,美國聯邦調查局,也就是電影裡常常出現的 FBI,懷疑泰達幣發行商所經營的交易所 Bitfinex 將這個穩定幣用來操縱比特幣的價格,同時 Bitfinex 暫停入金(用戶無法存入資金),卻沒有說明原因,導致市場上開始出現 USDT 儲備量不足的傳聞,韭菜陷入恐慌,以為要被割了,就紛紛拋售手上的泰達幣(USDT),造成強勁的賣壓,市值也因此出現一波慘跌!所幸後來隨著時間,事實證明 USDT 沒啥大問題,Bitfinex 也恢復了入金功能,緩解了穩定幣供應不足的問題。

到了 2019 年,加密貨幣的衍生品市場變得十分熱絡,包括但不限於期貨合約、期權、差價合約等因加密貨幣波動而產生利潤的金融工具,上述這些都允許用戶在不持有實際資產的情況下,通過對市場趨勢的預測來獲取利潤。因此以 USDT 為基底的交易量非常大,需求上升,發行機構也瘋狂增發穩定幣,甚至在加密貨幣的市值排行榜上(CoinMarketCap)擠進前五名!

2020 年,我想這幾年大家會永遠記得,新冠疫情改變了我們好多好多,美國央行開始大量印鈔票並降低借貸利率,刺激民眾借款以維持經濟體系正常運轉,這就是所謂的量化寬鬆政策,這個政策讓流動性增加,也讓大部分資產的市場價值提升,加密市場跟著活絡,就有人選擇進場賺錢或避險,這時候都需要用到穩定幣,連帶影響到 USDT 的需求上升。

2022 年 5 月,Terra Luna 的崩盤雖然沒有直接影響到泰達幣(USDT),但加密市場算是被炸過一輪,市值出現明顯下降;同年 11 月,交易所 FTX 暴雷倒閉,市場又再被轟炸一次,但 USDT 其實沒有出現太大幅度的下降,至此可以推測,USDT 作為最大宗的穩定幣,無論是發展或穩定度都有了顯著的提升。 即便是去年 3 月發生的美元穩定幣(USDC)脫勾事件,用戶也有轉換資產至 USDT 的安全選項,證明其發展已經是到了相當成熟的階段。

穩定幣其實還有很多應用方式,看看這篇:

大哥終於想通啦!Visa 推穩定幣支付,將影響傳統金融版圖?

stablecoins / criptomo

stablecoins / criptomo

未來該怎麼走下去?

雖然前面提到穩定幣受到監管政策的管理而會有相關的風險發生,但若不受到政府監管,則會有更多的詐騙、洗錢等事件層出不窮,如何訂定合宜的監管政策則是更值得關注的議題。去年 4 月美國眾議院發布了穩定幣監管草案,其中的重點就是穩定幣發行機構需要提出反洗錢聲明(AML),進行交易的用戶則必須進行 KYC 實名認證。

關於監管政策,推薦你看這兩篇:

而儲備資產方面,穩定幣發行機構須確保它們發行的穩定幣與法定貨幣或其他高流動性資產(如政府發行的短期國庫券)的儲備比率至少為 1:1,且每月都要對這些儲備進行審計、檢查。這個草案還寫了「穩定幣不是證券」這句話,但這個問題,目前美國證交會(SEC)跟商品期貨交易委員會(CFTC)還在交鋒中。

最後,聽浪編說了這麼多,你應該對穩定幣有了一點想法,不求多,只要有基礎的概念,那這篇就很有意義了!穩定幣作為加密貨幣市場中的重要一環,面臨著監管、市場需求、安全性等多重挑戰,但發展已經相對成熟,之後若要進場,先買一些泰達幣(USDT)來放,相信是不會有太大問題的啦!

發佈者對本公告的內容承擔全部責任