美4月非農就業報告意外降溫 交易員估Fed最快可能9月降息

美國 4 月非農就業新增人數遠低預期、失業率攀升且薪資增速放緩,表明就業市場在經歷年初的強勁成長後正在降溫,通膨也有望持續下降。這對聯準會 (Fed) 來說是個好消息,不過仍需要更多的這類訊息,才能推動降息政策。非農報告出爐後,交易員對 Fed 首次降息的預期時間從 11 月提前至 9 月。

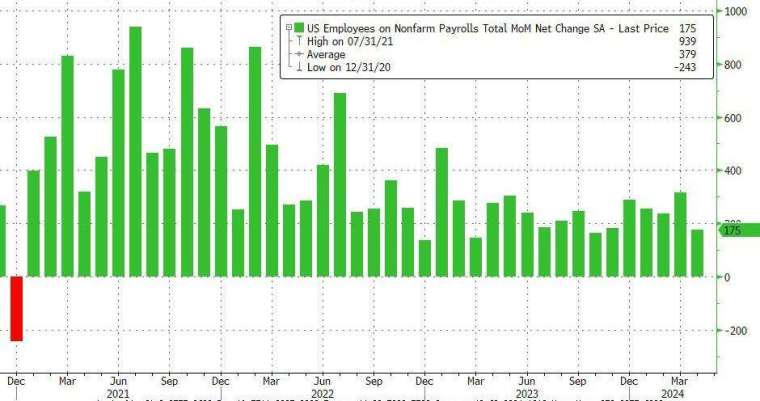

具體來看,美國勞工統計局 (BLS) 周五 (3 日) 公布數據顯示,上月非農就業新增 17.5 萬人,遠低市場預期的 23.8 萬人,為 6 個月來最小增幅,前值自 30.3 萬人大幅上修至 31.4 萬人、失業率升至 3.9%,高於市場預期與前值的 3.8%。

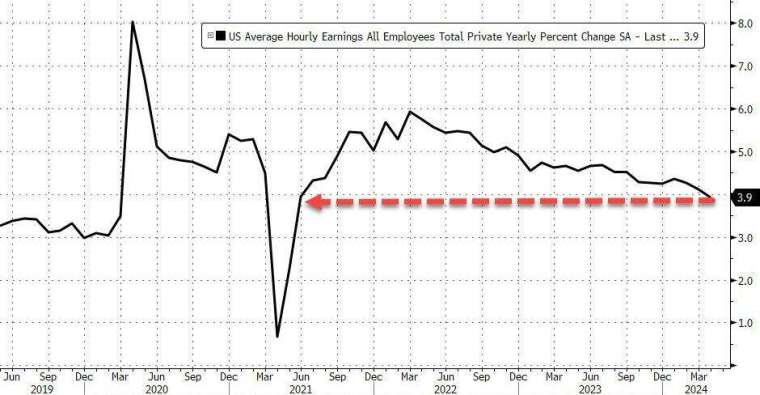

值得注意的是,平均每小時薪資年增 3.9%,略低於市場預期的 4.0%,也不及前值 4.1%,為 2021 年 6 月以來最低增速;按月來看成長 0.2%,也低於預期與前值得 0.3% 。

市場分析指出,最新非農數據顯示美國勞動市場在今年強勁開局後正在出現一定程度的降溫。報告進一步表明,對工人的需求正在放緩,但該數據可能並不等於 Fed 主席鮑爾所說的「意外疲軟」,而會因此需要採取政策反應。

另外,4 月非農就業數據弱於預期,加上失業率上升,顯示貨幣政策在長期滯後後終於在勞動市場發揮作用。這可能會強化 Fed 主席鮑爾近期的鴿派立場,因為他和其他官員在決定 2024 年剩餘時間的利率路徑時強調其充分就業使命。

Fed 在本周的貨幣政策會議上連續第 6 次保持利率不變,鮑爾在會後記者會上指出,薪資成長可能需要「逐步下降」,好讓決策者實現通膨目標。

4 月飛農報告扭轉本周稍早一系列與薪資相關的數據報告,這些報告透露薪資壓力可能持續對通膨產生影響,不過最新非農報告顯示第二季初的薪資年、月增幅均有所放緩,通膨仍有降溫希望。

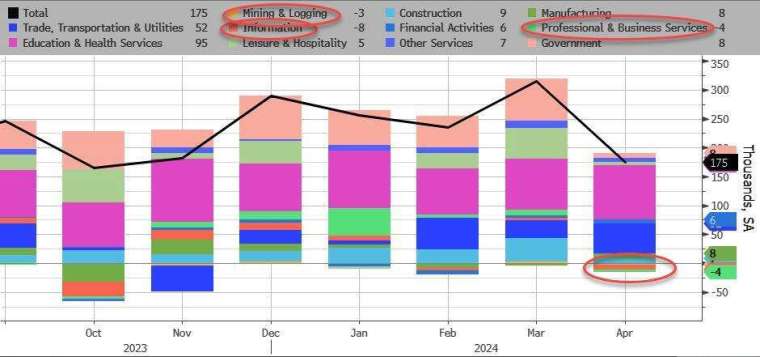

觀察報告細項,4 月就業人數成長主要集中在醫療保健、運輸和零售貿易;休閒業、飯店業、建築和政府機關的就業人數成長有所放緩,與此同時汽車製造業、臨時服務供應商也出現就業人數下滑情形。

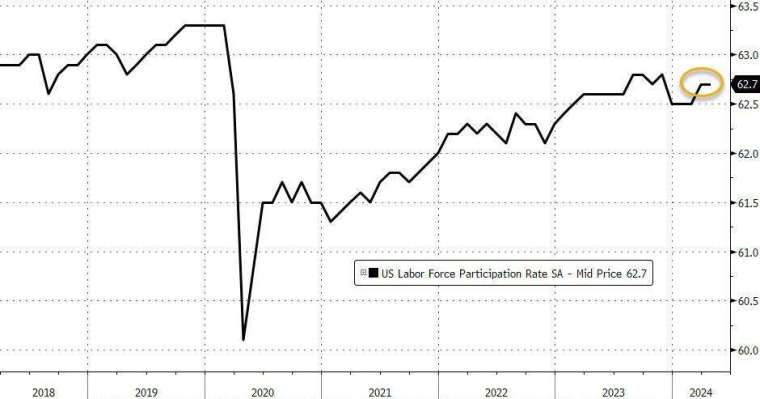

其他數據方面,4 月勞動參與率 (正在工作或在找工作的人口比例) 持穩在 62.7%,25 至 54 歲就業人口的失業率上升至 83.5%,達到近 20 年來新高。勞動參與率提高有助抑制薪資成長。

4 月綜合就業、工時和收入的每周總就業人數與 3 月持平,結束連續三年的單月成長態勢,不過若趨勢持續下去,可能會增加消費者需求降溫風險。

專家看法

摩根士丹利 E*Trade 分析師 Chris Larkin 表示,在近幾個月持續出現一系列棘手的通膨數據之後,今天遠遜於預期的就業報告不得不讓決策者喜笑顏開。不過 Fed 可能不會把 6 月的降息提上日程,但除非今天的就業報告是一種反常現象,不然可能會增添 Fed 今年至少降息一次的可能性。

Janus Henderson Investors 分析師 Matt Peron 表示,非農業就業報告讓市場鬆了一口氣,更重要的是,平均時薪數據走軟。綜上所述,這應該會為市場帶來一些希望,即通膨不像擔心的那麼棘手,並增加了去年通膨降溫趨勢回歸的可能性。就市場而言,考慮到最近頑固通膨的負面影響,這應該是一個大大的提振,如果得到證實,可能會使今年降息的前景重新出現。

Lombard Odier 資產管理公司分析師 Florian Ielpo 認為,總而言之,這份報告對市場來說是個好消息,尤其是對債券持有人來說。這可能暗示一段時間內利率至少會保持穩定,同時美元會逐漸走弱。這應該會在短期內繼續支撐新興市場資產。市場收盤將是關鍵,尤其是對股票而言,因為投資人現在需要決定是否可以在當前數據的基礎上再創新高。

市場反應

截稿前,道瓊工業指數漲近 400 點或近 1%,那斯達克綜合指數漲近 260 點或近 1.7%,標普 500 指數漲近 1%,費城半導體指數漲逾 2%。美債十年期值利率跌至 4.49%、美元指數跌至 104.78、黃金期貨下跌 0.29% 至每盎司 2,302.80 美元。

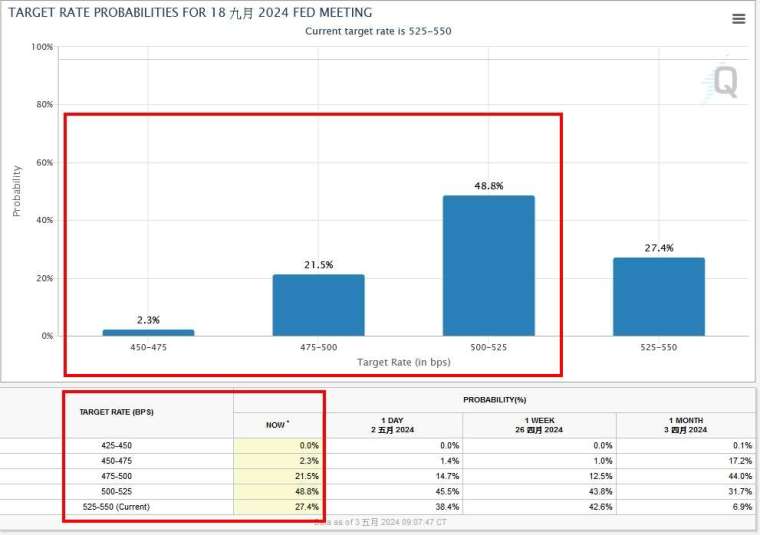

根據芝商所 FedWatch 工具,市場預估 Fed 在 6 月降息 1 碼 (25 個基點) 的機率為 13.6%,維持利率不變的機率為 86.4%;7 月降息 1 碼的機率為 36.2%、降息兩碼 (50 個基點) 的機率為 4.2%,維持利率不變的機率為 59.6%;9 月降息 1 碼的機率為 48.8%、降息兩碼的機率為 21.5%、降息三碼 (75 個個基點) 的機率為 2.3%,維持利率不變的機率僅 27.4%,9 月降息的機率高達七成。