科技股怎麼選?摩根解析美國科技股優勢與投資策略

【摩根投信行銷文宣】

科技股是什麼?為什麼要投資?

在台灣這個科技島上,科技股對投資人來說一點都不陌生,舉凡半導體、電動車、網路、通訊、手機、電腦、影音串流跟數位金融等,無一不與我們的生活息息相關。但在布局科技股的過程中,投資人一方面享受股價快速上漲的刺激,但另一方面也要承受股價大幅震盪的風險;特別是當科技產業出現周期性的變化或轉折時,相關企業的股價波動之大,對投資人來說更是震撼,這種情況不只經常發生在台股,更會發生在沒有漲跌幅限制的美股。

美國科技股的本質:用技術換取市場與獲利

摩根資產管理指出,科技產業的股價之所以會有這麼大的波動,關鍵就在科技產業是一種相當依賴技術研發,才能創造企業獲利、甚至擴大利潤的行業。也就是說,一旦科技企業失去技術領先優勢,那麼它原本的市場份額就可能會迅速萎縮;相反地,倘若企業掌握某項關鍵優勢,那麼它的市場份額就會快速擴大,在某種程度上甚至還會形成寡佔優勢。

所以在這一來一往之間,哪怕企業獲利的動能只出現一點點的變化,都不排除對股價造成巨大波動,這也是投資人在投資科技股時最大的痛點:股價上漲的時候感覺像上天堂,但股價下跌的時候則心情低落。(延伸閱讀:波動幅度是正常的;不要因此而偏離方向)

美股科技股的增長邏輯:研發投入與現金水位

1. 研發投入是科技企業創造獲利增長的護城河

對投資科技股的人而言,必須要有承受激烈的股價波動的心理準備;但對科技企業的經營者來說,無論景氣是好是壞,掌握關鍵技術並擴大市場份額,才是持續獲利的最大保證;股價波動反而不是科技企業經營者關心的重點。所以對投資人來說,在布局科技股時,我們就要採取類似企業經營者的心態,與其關注股價波動或景氣好壞,不如關注企業長期的獲利動能是否能夠延續,因為只有交出明確的獲利,股票本益比才有上調的空間。

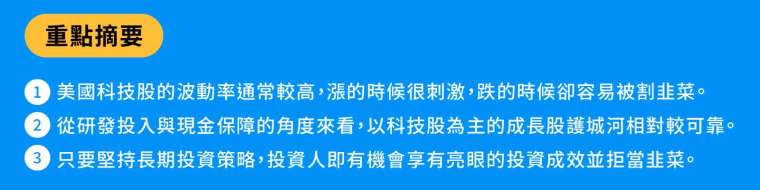

基於上述理由,投資人若要判斷一家科技企業是否擁有長期的獲利動能,關鍵就要看這家企業有沒有把錢花在增加產能或研發上。摩根資產管理表示,根據下圖一統計,倘若以研發金額與資本支出對大盤貢獻的比例來看,在 S&P 500 指數的 11 項次產業中,在研發投入上占比最高的產業就是科技業的 12%,其次是電信服務與健康醫療產業的 9%,再其次則是非必需消費產業的 6%。

而在資本支出上,投入最高的產業是電信產業的 11%、其次是公用事業的 10%,再其次則是科技產業與非必需消費的 8%。綜合比較下來,可發現這些在研發投入與資本支出上超過平均值 (10%) 的產業,幾乎清一色都是以科技企業為主的成長型股票,可見持續投入研發與資本支出,才是科技企業打造獲利護城河的最佳方式。(延伸閱讀:摩根對美國科技的投資策略)

圖一:美股不同產業在研發投入的占比表現

S&P 500 指數各產業研發投入,當下與平均

2. 滿手現金亦可幫科技企業面對市場波動

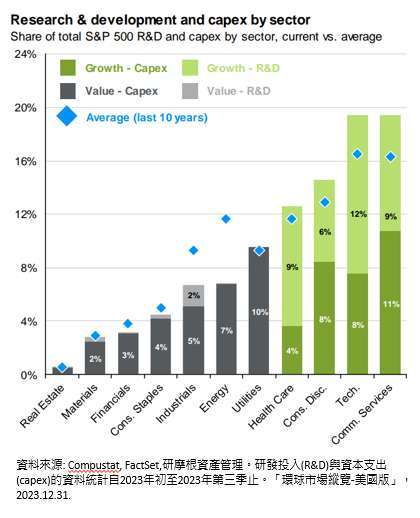

另外,如果一家企業擁有的現金水位較高,不只可以在產業週期擴張時增加研發投入,也可以在產業週期收縮時取得更強的生存能力,可見現金水位的多寡,也是評估一家科技企業強健與否的指標之一,這一點不但在新冠疫情期間已獲得證明,在聯準會過去兩年快速升息的期間也再度獲得印證。

根據下圖二統計,目前在 S&P 500 指數中,現金比率最高的前兩大產業,分別就是電信產業的 54% 與科技產業的 49%,而這兩個產業,剛好也是挺過新冠疫情與聯準會升息考驗的贏家,可見從投資的角度來看,雖然科技股與成長股的波動相對較高,但只要有足夠的現金在手,投資人就不必擔心投資這些企業會給自己帶來長期的損失。

也正是基於此,對持有科技股與成長型股票的投資人來說,唯有透過長期投資的方式,才能善用這些成長企業在現金水位與研發投入上的優勢,給自己創造較佳的投資回報。

圖二:各產業的公司現金佔流動資產比重(季度)

長期投資,就是應對科技股高波動的最佳方式

摩根資產管理指出,對投資人而言,長期投資或許已是老生常談,但若把這種老生常談套用在科技與成長型股票的投資上,它反而會顯得特別實用,理由如下:

1. 大型成長股特別適合長期投資

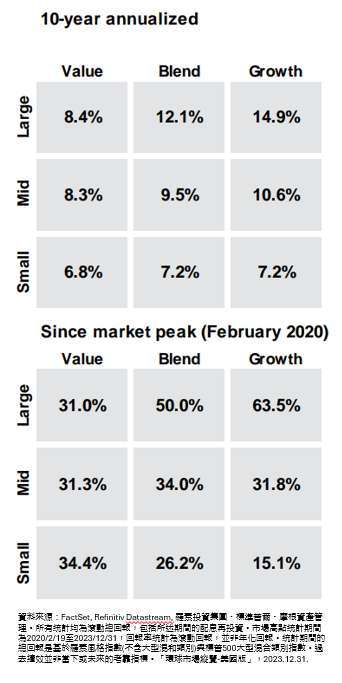

根據下圖三統計,若把美股企業按照屬性 (成長、混合、價值) 與規模 (大型、中型、小型) 去區分成 9 種類別,可發現若用 10 年期的年化報酬率來看,則以大型成長股 14.9% 的年化報酬率最高,其次則是大型混和股的 12.1%,可見只要堅持長期投資,最終勝出的終將是大型成長股。

2. 即使是高點進場,也不影響長期總回報

另外,即使是在相對高點時進場布局大型成長股,也可發現這個原則同樣適用。根據統計,就算投資人在 2020 年 2 月的相對高點時進場布局各類型股票,但直到 2023 年 12 月底止,也是要以大型成長股所創造的 63.5% 總回報為最高,其次則是大型混合股的 50.0%。

圖三:大型成長股最能禁得起時間考驗並獲得較佳回報

摩根資產管理指出,對投資人而言,這樣的數據是有啟發意義的,因為從 2020 年 2 月到 2023 年 12 月底,市場曾分別經歷過新冠疫情與聯準會激進升息這兩大考驗,這些考驗在當時也給科技股或成長股帶來非常大的股價波動,但即便如此,最終勝出的也還是大型成長股。可見對持有成長股或科技股的投資人來說,堅持長期投資,反而較有機會安然渡過這些激烈的市場波動,並且替自己取得較佳的投資回報,這個道理,對偏好科技股或成長型股票的台灣投資者也是同樣適用。(延伸閱讀:大起大落的科技股 長線投資收穫反而更大)

摩根資產管理表示,若要真正做到長期投資,建議投資人可透過科技型的股票基金去長期布局美國股市,因為無論景氣是好是壞,企業主都是把精力放在專注本業上,而不是放在股價波動上,可見跟著企業主的腳步走,投資人反而可以擺脫股價起伏對情緒的干擾;而且在這過程中,摩根專業的投資團隊,也會替您挑選真正具備長期增長潛力的標的,讓您無論是透過定期定額還是單筆投資布局,都有機會提早實現自己的投資目標!(延伸閱讀:摩根對美國科技的投資策略)