【晨星】晨星基金市場月報

整體基金市場表現概述

進入 2024 年,全球金融市場表現不盡理想,未能延續 2023 年年底的強勁多頭走勢,投資人對於歐、美央行即將開始降息一事仍抱期待,但決策官員明顯表達不急於降息的態度,則是為市場澆了一盆冷水,令市場的風險情緒受到壓抑,部分投資人也選擇暫時採取獲利了結動作,除了美國與日本等少數市場外,多數股債市在 2024 年第一個月都呈現出拉回整理的格局。美國股市方面,優於預期的經濟數據與聯準會 (FED) 官員的謹慎言論雖然降低了在 3 月份降息的機率,但美國經濟軟著陸的可能性提高仍為美股走勢提供了支撐。同時,優異的企業財報也提振了市場買氣,主要股價指數在大型成長股的強勁表現帶動下再創歷史新高紀錄。歐洲股市方面,歐洲各國市場表現不一,主因歐洲經濟數據不佳,再加上歐洲央行 (ECB) 在降息態度上較 FED 更不積極,打擊了歐股多頭的信心,且歐元兌美元匯價的回跌也令歐股投資人面臨額外的匯損壓力。亞洲股市多數呈現走跌,除了美元升值造成外資熱錢出走壓力外,市場焦點亦集中在中國經濟與陸、港股市持續疲軟的表現上,僅日本、印度、越南、台灣等少數市場的表現差強人意。債券市場方面,隨著歐、美央行提前降息的機率下降,公債殖利率自低點反彈回升,加上市場風險情緒降溫,造成高收益債券、新興市場債券、可轉換債券等信用債的價格均呈現拉回整理的局面。

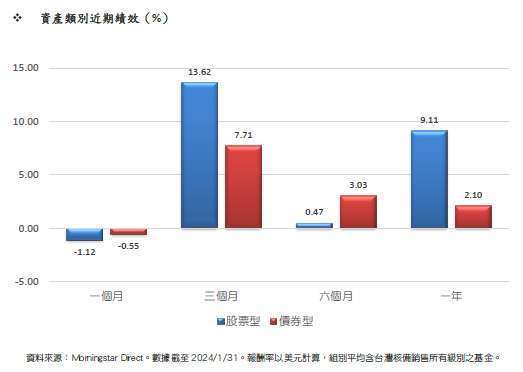

整體而言,台灣核備銷售的股票型基金在一月份的美元平均報酬率為 - 1.12%,而債券型基金的美元平均報酬率則是 - 0.55%。

美國股票

美股在新年度的的第一個月表現仍十分亮眼,投資人持續押注 FED 即將開始降息的可能性,雖然一月份公布的經濟指標意外優於預期,讓決策官員在升息一事上不願輕易鬆口,不過投資人仍然以樂觀角度解讀美國經濟可望實現軟著陸的目標,加上指標科技公司發布成績優異的財報數字,進一步吸引資金流向大型成長股,帶動主要大盤指數持續向上攀升,其中道瓊工業指數與標普 500 指數在 1 月份分別上漲 1.22%、1.59%,同時也同步寫下歷史新高紀錄。另外,以科技股為主的 NASDAQ 指數雖然表現略遜一籌,單月漲幅僅有 1.02%,但距離歷史高價也只剩下一步之遙。

在 FED 的利率政策動向方面,自 2023 年第四季以來,投資人便高度期待 FED 最快會在今年 3 月會開啟降息循環,主要原因之一就是美國就業市場開始顯現降溫跡象,升高美國經濟成長放緩,甚至步入衰退的可能性,不過一月公布的多項經濟指標卻意外止跌回升,凸顯美國經濟的強勁韌性,其中一月非農就業人口新增 35.3 萬人,為經濟學家預估的 2 倍左右,創下自 2023 年 1 月以來的最大增幅,同時間平均薪資也年增 4.5%,增幅為 2022 年以來的最高水平。另外,一月 ISM 製造業指數為 49.1,雖然仍落在景氣榮枯線的 50 以下,但已回升至 15 個月來的高點,特別是價格指數由前一個月的 45.2 大幅跳升至 52.9,顯示供應延遲已開始推升製造業成本,為 FED 打擊通膨的努力蒙上一層陰影。

受到上述較預期強勁的經濟數據所影響,過去一段時間 FED 官員在利率政策上的談話內容已趨向謹慎,普遍表示在通膨確定降溫至官方設定的目標之前,FED 並不需要急於採取降息行動。另外,在一月底的今年首次決策會議結束後,FED 主席鮑威爾也表示需要看到更多的數據來確認通膨降息的趨勢,並強調若情況合適,FED 準備維持聯邦資金利率的目標區間更久一點。

就基金組別的表現來看,美國一般股票型基金在 1 月份的平均報酬率介於負 1.91%~2.00% 之間,由於指標科技股的財報表現優異,市場資金持續流向大型成長股,推升美國大型增長型股票基金的績效相對領先,而隨著降息預期稍見冷卻,市場風險情緒受到打壓,也讓中小型股票面臨獲利了結賣壓,以致美國小型股票基金與美國中型股票基金組別出現虧損局面。

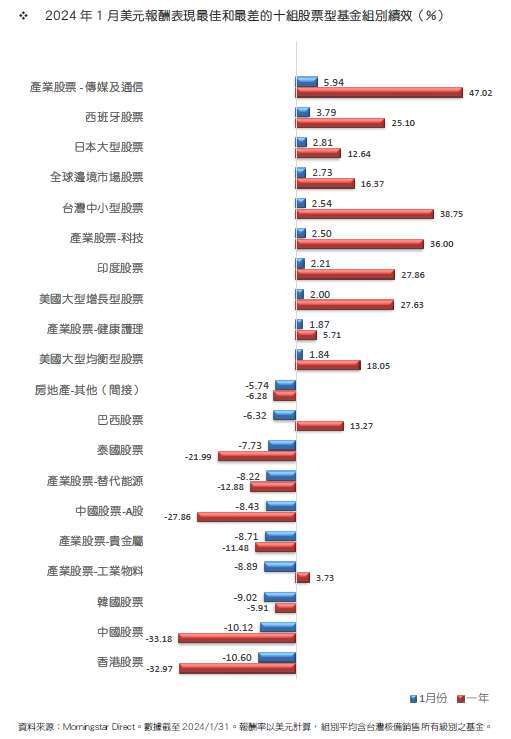

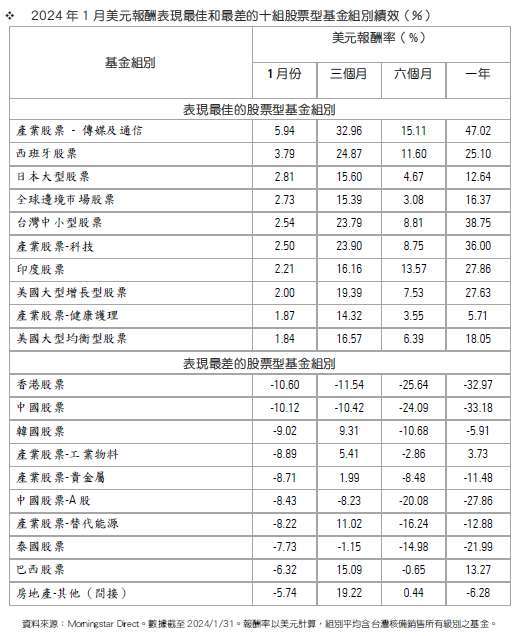

產業型基金組別的部份,如同前述所提,一月份進入上市公司發布去年第四季財報的旺季,由於包括微軟、NETFLIX、亞馬遜、META 等重量級科技公司的財報數字均十分強勁,激勵科技股股價持續上漲,推升傳媒與通信基金、科技基金組別在一月份的平均報酬率分別來到 5.94%、2.50%,表現居所有產業型基金組別績效之冠。至於,績效表現不佳的產業類型方面,由於美元的止跌回升與中國經濟的持續疲軟打壓黃金與基本金屬的價格,貴金屬基金與工業物料基金在 1 月份平均下跌 8.71%、8.89%,成為一月份帶給投資人最多損失的產業型基金組別。

歐洲股票

歐洲股市在一月份走勢蹣跚,主要市場表現漲跌互見,未能如美股一般延續多頭格局,主因歐元區經濟數據表現不佳,且重要出口市場. 中國的經濟景氣同樣疲軟不振,使得以傳統製造業與景氣循環股為主的歐洲股市欠缺上漲動力,加上 ECB 在利率政策上相較於 FED 顯得更為偏向鷹派,也讓歐股多頭處於較為不利的地位。歐洲三大市場當中,德國 DAX 30 指數與法國 CAC 40 指數在一月份僅分別上揚 0.91%、1.51%,不過後者仍刷新了收盤新高紀錄,至於英國股市則是受到能源股下跌的拖累,富時 100 指數整個一月份則是下跌 1.33%。

觀察歐元區近期公布的經濟數據,大部分仍然沒有比較偏向正面的消息傳出,其中 2023 年第四季國內生產毛額 (GDP) 雖然意外與前一季持平,使歐元區經濟免於落入連續兩季下滑的技術性衰退定義,但最大經濟體. 德國的 GDP 卻於第四季下滑 0.3%,第二大經濟體的法國也呈現零成長局面。另外,歐元區一月份綜合採購經理人指數 (PMI) 則是連續 8 個月落在代表景氣榮枯線的 50 以下,同時間輸出與輸入價格指數也同步上揚,反映因紅海地區衝突導致的海運成本增加正提高通膨壓力再度升溫的風險,恐令 ECB 在降息一事上抱持更加保守的態度。

ECB 在一月下旬舉行的決策會議上再度做出維持利率不變的決定,會後聲明表示必要時將會把基準利率維持在足夠限制性的水準,以促使通膨回到目標水準,ECB 總裁拉加德亦在會後記者會上強調,目前討論降息時間點仍然太早,並警告地緣政治緊張局勢、薪資和利潤率均對物價與通膨構成上行風險。

觀察歐洲基金組別的績效,區域型歐股基金以美元計算的一月份平均報酬率落在負 3.45%~1.81% 的範圍,僅有新興歐洲股票基金能夠為投資人提供正報酬,其餘區域型歐股基金皆受到歐元兌美元貶值帶來的匯兌損失影響,則是全數落入了虧損的局面,其中又以歐洲靈活型股票基金、歐洲小型股票基金與歐元區中型股票基金的表現最不理想。而在單一國家組別部份,西班牙股票基金在一月份以美元計算的平均績效為 3.79%,也是唯一為投資人帶來獲利的歐洲單一國家基金,主要是受到西班牙去年第四季 GDP 強勁增長 0.6% 的正面消息激勵,而瑞士中小型股票基金與義大利股票基金的表現則較不理想,一月份的美元平均虧損分別來到 2.35%、1.45%。

亞洲股票

亞洲市場部份,2024 年的第一個月並未帶來新的氣象,以中國為首的多數國家仍受困於全球景氣放緩與貿易量下滑的負面因素壓抑,加上美元匯價再度止跌回升,吸引外資熱錢回流美元資產,也讓亞洲新興國家股市失去資金動能的支持。一月份的市場亮點主要仍聚焦在日本股市,由於年初在石川地區發生的強震對日本經濟活動帶來干擾,日本央行在一月份的決策會議仍維持現有的寬鬆貨幣政策不變,且退出負利率政策的時間點也出現變化,日圓兌美元匯價受此影響在一月份貶值超過 4%,激勵大型出口商社的股價持續攀高,因而帶動日經 225 指數在一月份大幅上漲 8.43%,股價指數已十分接近 1990 年泡沫經濟破滅前創下的歷史高點紀錄。

除了日股以外,亞洲其餘新興市場的表現不是差強人意就是令人失望。在中國市場方面,經濟數據的低迷不振以及對房地產業的擔憂,持續加深中、港股市的壓力,而利空消息,包括一月份官方製造業 PMI 連續 4 個月處於萎縮區間且不如外界預期,以及香港高等法院對大型地產商中國恆大集團發出清盤令,雖然中國政府不斷釋出各項穩定措施與政策,中、港股市仍在投資人信心不足下持續向下探底,大盤指標滬深 300 指數與恆生指數在一月份分別重挫 6.29%、9.16%,前者更是再度創下近 5 年來的新低紀錄。

就亞洲股票型基金組別的績效來看,一月份以美元計算全數皆落入虧損局面,平均損失介於 1.14%~5.63% 之間,其中以大中華股票基金與亞洲不包括日本股票基金的績效表現最差,亞太區股票基金的虧損則相對較為溫和。在單一國家或市場的部份,日本大型股票基金、台灣中小型股票基金與印度股票基金在一月份的美元平均獲利分別來到 2.81%、2.54% 與 2.21%,績效領先其他亞洲單一國家基金。至於,績效表現最差的則是香港股票基金與中國股票基金,一月份二個組別以美元計算的平均虧損幅度高達 10.60%、10.12%。

債券市場

一月份,全球債市再度面臨賣壓,主因投資人原本認為歐、美央行最快可望在今年 3 月降息,但優於預期的經濟數據以及決策官員的謹慎談話降低了央行提早採取行動的可能性,政府公債殖利率因而出現反彈,美國 10 年期公債殖利率自 2023 年年底的 3.89% 大幅回升至 4.04%,德國 10 年期公債殖利率也從 2.31% 反彈至 2.36%,在此情況下除了政府公債價格遭到打壓外,債市整體氣氛也受到影響,市場風險情緒顯著降溫,僅少數券種以及以美元計價的債券較有支撐力道,其餘大部份信用債的價格均難逃修正壓力。

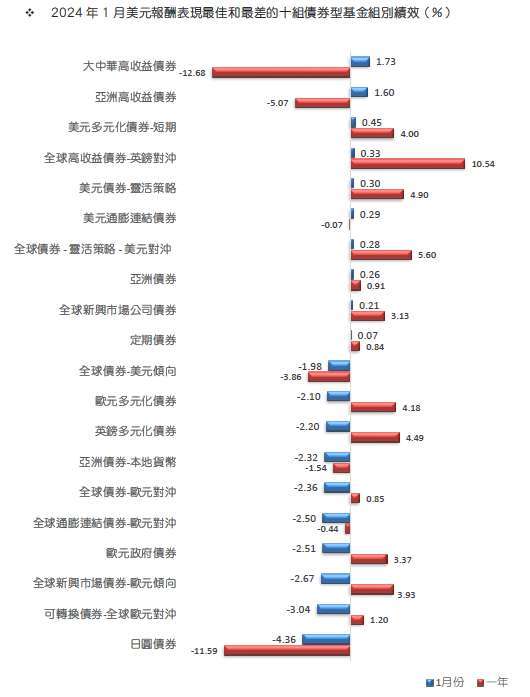

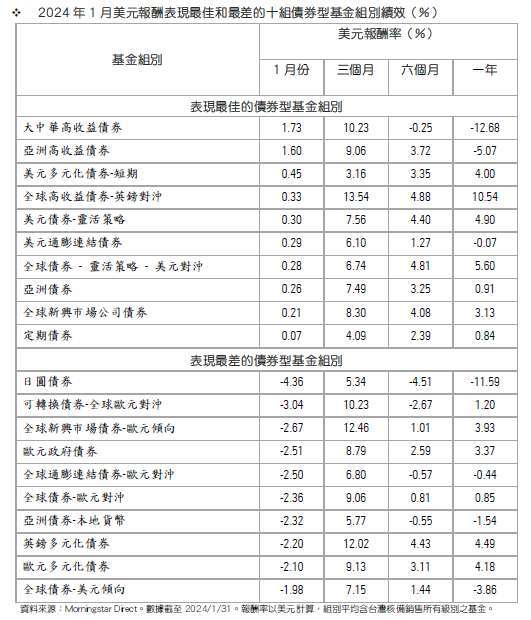

觀察不同類型債券型基金在一月份的績效表現,如同前面所述,一月份不論政府公債與信用債均表現不佳,不同類型債券基金的績效也呈現跌多漲少的局面,其中大中華高收益債券基金與亞洲高收益債券基金在一月份以美元計算的平均報酬率分別來到 1.73%、1.60%,在所有類型的債券型基金當中表現名列前茅,主要因為這兩類債券在 2023 年受到中國房地產業者違約事件的影響而大幅下跌,不過隨著利空消息逐漸鈍化,以及中國政府積極推出各項穩市措施,帶動相關債券的價格在一月份浮現跌深反彈契機。另一方面,由於 FED 提前降息的機率大幅消退,激勵美元指數在一月份反彈 1.92%,對於那些以美元計價的債券也帶來一定的支撐作用,像是美元短期多元化債券基金、美元靈活策略債券基金、美元通膨連結債券基金在一月份的平均報酬率為 0.45%、0.30%、0.29%,表現同樣優於其他多數債券型基金。

至於,績效較不理想的債券型基金組別部分,包括高收益債券、新興市場債券、可轉換債券等信用債券於一月份多數表現不佳,其中受到市場風險情緒降溫與股市拉回整理的影響,與股票價格連結較高的可轉換債券走勢尤其疲弱,可轉換債券基金在一月份以美元計算的績效全數落入虧損局面,平均損失幅度落在 1.17%~3.04% 的範圍。另外,2023 年表現最差的日圓債券基金在新年度的第 1 個月仍未出現好轉跡象,隨著投資人預期日本央行結束負利率政策的時間逐漸逼近,日本 10 年期公債殖利率在一月份再度攀升 10 個基點,加上日圓匯價同步轉弱影響,以致日圓債券基金在一月份的美元平均報酬率來到負的 4.36%,表現再度敬陪末座。

相關基金:

瑞銀 (盧森堡) 美國小型股票基金

摩根士丹利美國增長基金

富蘭克林坦伯頓全球投資系列 - 美國機會基金

©2024 晨星有限公司。版權所有。晨星提供的資料:(1)為晨星及 (或) 其內容供應商的獨有資產;(2)未經許可不得複製或轉載;(3)純屬研究性質而非任何投資建議;及 (4) 晨星未就所載資料的完整性、準確性及即時性作出任何保證。晨星及其內容供應商對於因使用相關資料而作出的交易決定均不承擔任何責任。過往績效紀錄不能保證未來投資結果。本報告僅供參考之用,並不涉及協助推廣銷售任何投資產品。