交易員手冊– 讓美好的時光繼續

就在你開始感覺到風險資產(如股票)可能會進入一個更長的下跌期,各位聯邦儲備銀行成員談論到金融環境的放鬆減少了降息的需求時,我們看到 NAS100、US500 和 US2000 出現了強勁反彈。

NAS100 經歷了自 11 月 14 日以來表現最好的一天,這主要得益於英偉達的新產品發布帶動的科技板塊領漲,新推出的顯示卡可能在人工智慧 PC 領域引領潮流。除了科技板塊外,這次反彈的基礎非常廣泛,有 84% 的股票實現收漲,而能源板塊是唯一收跌的板塊。

我認為做多 NAS100 / 做空 US30 的交易還有上升空間,光是波音公司就讓 US30 下跌了 132 點。不管怎樣,股市創新高似乎是更有可能的風險。

風險升值的進一步推動因素來自紐約聯邦儲備銀行發布的 1 年和 3 年通膨調查,該調查顯示通膨有所放緩,同時聯準會成員 Bostic 詳細闡述他認為通膨下降幅度超出預期。原油價格下跌 3.8% 以及歐洲天然氣價格下跌 8.6% 似乎也在助推風險,美國名目和實質殖利率的小幅下降也起到了同樣的作用。

像往常一樣,我們總是在事後嘗試解釋市場的變動,但真正重要的且我們交易的是資金流,價格行為表明弱勢空頭已經平倉,多頭重新獲得了控制權。

這種情況能持續嗎?這很可能這取決於本周美國 CPI 數據的結果,雖然大部分宏觀討論圍繞著資產負債表縮減("QT")的未來進行,但那些做多股票 / 做空美元的人需要看到核心 CPI 進一步下滑的動力,並在某種程度上證明預期的 3 月份 25 個基點降息和全年 142 個基點降息是合理的。

正如下面所看到的,本週事件風險升溫,CPI 數據隨處可見,中國的數據流和信貸統計也是一個因素。美國的財報季即將開始,銀行業將向我們展示其的資產品質和信貸趨勢。比特幣已經飛漲,因為市場堅定地認為美國證券交易委員會(SEC)將為現金 ETF 給予支持,目前還沒有跡象顯示市場準備就此事實進行拋售。

我們也開始關注政治議題,儘管市場是否交易這些主題是另一回事。下週我們將迎來台灣選舉,這可能對 USDTWD 產生影響。我們也將開啟美國大選進程,從愛荷華州預備選舉開始,儘管大多數人更關注 1 月 23 日新罕布夏州的初選,Nicki Haley 在該州的民調表現相當不錯。就這樣開始了....

祝各位好運。

本週重要的活動風險:

東京 CPI(1 月 9 日 10:30 AEDT)- 市場預期廣義 CPI 年年增幅為 2.5%(從 2.6%),核心 CPI 年漲 3.5%(從 3.6%)。東京 CPI 結果引領全國 CPI 數據,因此可能影響日本央行的預期,進而影響日圓。

澳洲月度 CPI(1 月 10 日 11:30 AEDT)- 市場預期月度 CPI 成長率為 4.5%(從 4.9%)。月度數據發佈在 1 月 31 日至關重要的第四季度 CPI 數據之前。澳洲利率期貨預計 5 月降息機率為 25%,至 2024 年 12 月累計降息 43 個基點。 AUDUSD 似乎受到美國股市反彈的支持,儘管要使該貨幣對突破 0.6750,我們可能需要看到中國 / 香港股市的反轉上漲。

英國央行行長 Bailey 接受議會質詢(1 月 11 日 01:15 AEDT)。

歐洲央行成員 Schnabel 發言(1 月 11 日 01:00 AEDT)- 歐元區掉期市場預計 3 月歐洲央行會議降息 25 個基點的機率為 50% - EURGBP 受到關注,動能傾向於將這一貨幣對推向更低水平,並可能重新測試 0.8540。

聯準會發言人 - 紐約聯邦儲備銀行成員約翰威廉斯將提供他對 2024 年經濟的展望(1 月 11 日 07:15 AEDT)。

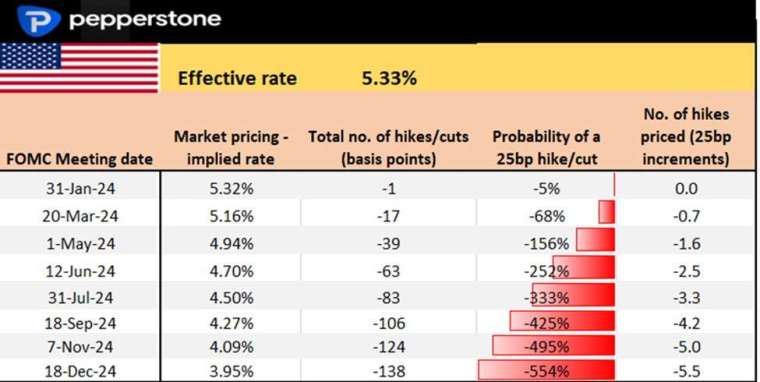

美國 CPI(1 月 12 日 00:30 AEDT)- 這是本週的主要事件風險,因此請關注此關鍵數據點的風險敞口。市場預期廣義 CPI 季漲 0.2%/ 年漲 3.2%(從 3.1%),核心 CPI 為季漲 0.3%/ 年漲 3.8%(從 4%)。美國掉期市場預計 3 月聯邦公開市場委員會(FOMC)降息 25 個基點的機率為 69%,到 2024 年 12 月累計降息 140 個基點 - 這種定價將在 CPI 數據發布後進行重新評估,相應地,美元和股市也將同步波動。

美國掉期市場對每場會議的定價

中國新增人民幣貸款和社會融資總量(本週無固定時間或日期)- 市場預計新增人民幣貸款將小幅上升至 13500 億人民幣。越來越多的觀點認為,隨著銀行降低借貸成本,信貸將很快增加,但問題是是否存在對更便宜信貸的需求?

中國 CPI/PPI(1 月 12 日 12:30 AEDT)- 市場預期中國的 CPI 年增 - 0.4%,PPI 年漲幅為 - 2.6%。我們看到中國債券強勁反彈,10 年期政府債券收益率處於多年低點,這表明市場對中國人民銀行放鬆政策的預期較高 - 弱勢 CPI 數據應該只會增加降低存款準備金率(RRR)的預期。

中國貿易餘額(1 月 12 日 - 無固定時間)- 這可能是一個難以預測風險的數據點,因為結果通常與中位數共識估計相差甚遠。目前的看法是,我們預期出口將反彈 1.6%,進口成長 0%。 HK50、CHINAH 和 CN50 可能對此數據的結果敏感,交易者將希望看到出口的強勁反彈以啟動多頭交易。

其他 CPI 數據 - 墨西哥(1 月 9 日 23:00 AEDT)、哥倫比亞(1 月 10 日 10:00 AEDT)、挪威(1 月 10 日 18:00 AEDT)。

其他值得留意的重要事件:

加密貨幣交易者 - SEC 對比特幣現貨 ETF 的最後期限(1 月 10 日 - 無固定時間)

美國債券拍賣 - 3 年期公債(520 億美元 - 1 月 10 日 05:00 AEDT),10 年期公債(370 億美元 - 1 月 11 日 05:00 AEDT),30 年期公債(210 億美元 - 1 月 12 日 05:00 AEDT)

美國銀行業週五將發布財報 - 包括貝萊德(Blackrock)、摩根大通(JP Morgan)、美國銀行(Bank of America)、富國銀行(Wells Fargo)和花旗集團(Citi)。

關注更多 Pepperstone 市場分析: https://bit.ly/3QzibO0