美11月核心PCE年增速超預期放緩至3.2% 提振Fed明年3月降息預期

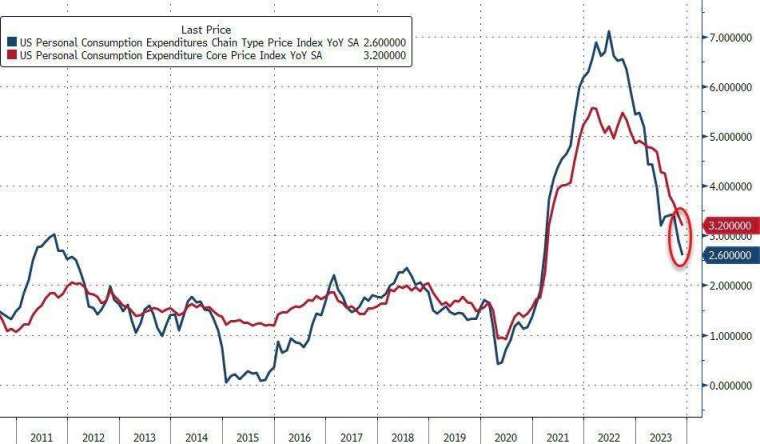

美國聯準會 (Fed) 偏好的通膨指標──11 月核心個人消費支出 (PCE) 物價指數增速超預期放緩,創 2021 年 4 月以來新低,數據透露物價壓力持續減輕,強化投資人對 Fed 明年 3 月降息的預期。

具體來看,美國商務部周五 (22 日) 公布最新數據,11 PCE 物價指數年升 2.6%,低於市場預期的 2.8,前值自 3.0% 下修至 2.9%;按月來看下滑 0.1%,為 2020 年 4 月以來首次出現月增率下滑,低於市場預期與前值的 0%。

Fed 最在意的通膨指標、剔除能源和食品價格後的 11 月核心 PCE 年增 3.2%,略低市場預期的 3.3%,前值自 3.5% 下修至 3.4% ;按月來看成長 0.1%,低於市場預期的 0.2%,前值自 0.2% 下修至 0.1%。

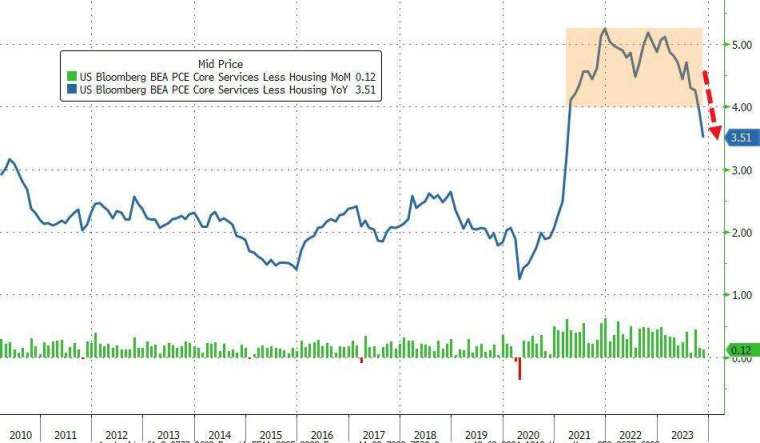

值得注意的是,另一項也備受 Fed 注意的超級通膨指標──11 月不包括住房在內的服務業通膨年增 3.51%,增速穩步下降;按月來看連續第二個月成長 0.12%,為 2021 年 3 月以來新低。

與此同時,同日公布的 11 月份個人收入和支出月增率分別為 0.4% 、0.2%,雙雙加速成長,這也推動支出和收入年增幅更快成長。

支出的回升表明,儘管借貸成本上升,家庭支出仍具有韌性,富有彈性的就業市場仍然是推動需求的主要引擎。

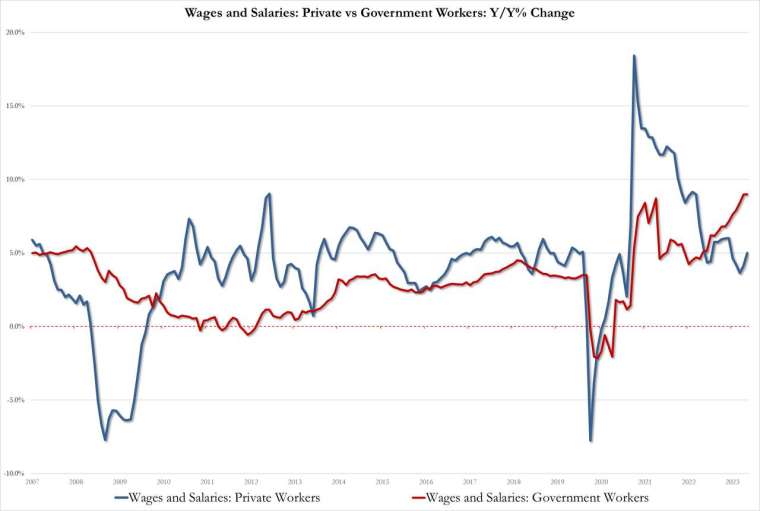

未經通膨調整的薪資在 11 月成長 0.6%,為 8 個月來的最大增幅;11 月儲蓄率從 4.0% 上升至 4.1%;11 月民間企業薪資年增 5.0%,10 月份成長 4.1%,為 3 年來最低;11 月政府薪資同年增 9.0%,創歷史新高;薪資增長方面主要由政府驅動。

專家看法

由於通膨持續走低,Fed 在今年最後一場貨幣政策會議上態度明顯軟化,Fed 主席鮑爾甚至明確提出「已經開始討論降息」,儘管鮑爾在會後記者會上鴿派傾向明顯,但多位地方聯準銀行總裁在之後的幾天裡,都在嘗試向市場傳遞鷹派基調。降溫的通膨資料將強化 Fed 明年降息的預期,3 月降息的預期已被消化。

嘉信理財首席固定收益策略師 Kathy Jones 表示:「Fed 必須確信自己已經採取了足夠措施,鮑爾暗示升息周期已經結束,現在開始「降息」只是時間問題,Fed 將查看幾個數據來評估降息的時間和幅度。」

紐約斯巴達資本證券 (Spartan Capital Securities) 首席市場經濟學家 Peter Cardillo 表示::「通膨資料繼續指向正確的方向,如果資料繼續沿著這條道路發展,Fed 很有可能比預期更早降息。個人收入強勁,支出疲軟,經濟正在顯示出疲勢,這可能會導致 Fed 比預期更早降息。」