2024溫和復甦,AI需求推升仍是亮點

11 月台股指數月 KD 交叉,週 KD 黃金交叉連續 5 週;指數站回 20 日均線與 60 日均線上結構轉佳,AMD 推 AI 新品帶動電子相關族群強彈。聯準會即將召開本年最後一次利率會議,10 月非農就業報告與名目 CPI 及核心 CPI 皆低於預期,顯示打擊通膨已取得不錯的成效且幅度大於預期,近期美國景氣如預期拉回,Fed GDPNow 模型預測,2023 年 Q4 美國經濟成長率為 2.1%,預期美國經濟景氣仍為軟著陸的狀況為主,不至於有太大的意外發生。此外,外資交投將於本月中下旬逐漸轉淡,後續關注利率決議、選前政策題材、AI 等題材,預期 2024 年 Q1,將有望延續這波漲勢,可加碼布局科技股,正是投資人極大化長期資本增值的投資選擇。

市場對於聯準會降息越來越樂觀,甚至預期最快明年 3 月降息,明年年底前降息 5 次,10 年美債殖利率近一個月也下滑了 80 個基點,雖然市場氣氛樂觀,我們認為並非全是好事,一來是美國經濟仍具韌性,聯準會其實不急著降息,若最終不如市場預期那般樂觀,可能出現失望賣壓;二來降息普遍代表經濟出現狀況,若是 3 月降息,代表美國經濟並非如想像強勁,對於股市也不會是好消息。野村投信認為最好的降息時點應該在 2024 年第二季底~ 第三季,上半年經濟緩步復甦,下半年若是因為基期導致增速放緩,還能透過降息來刺激經濟,如此一來聯準會既可保持政策靈活性,也能確保通膨維持降溫趨勢,對金融市場也會更健康。

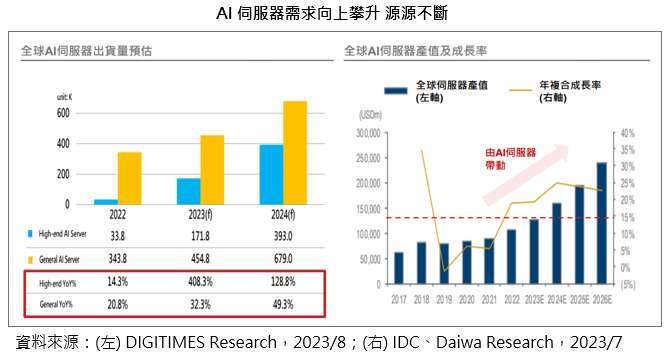

2022 年底,ChatGPT 橫空出世,AI 大浪來襲, AI 產值未來 10 年 CAGR 超過 20%,AI 所帶動的創新產業需求、補庫存效應,以及 AI 發展所帶動的相關需求,均有望成為挹注相關供應鏈獲利與成長動能來源。12/5 國際重量級科技公司與學術機構宣布,將共同成立 AI 聯盟,相關公司包含,Meta、IBM、Intel、AMD 等。AI 聯盟成立主要目的是建構開放、安全以及負責任的 AI,開放且透明的 AI 創新才能創造安全又多樣性的 AI 生態圈,此消息讓 AI 相關概念股再度活躍,企業增加 AI 投資,股市進入新多頭格局,建議可將重點放在 AI 族群。此外,AMD 上週發表對數據中心設計的新款 AI 晶片 MI300 系列,執行長預期到 2027 年 AI 晶片市場規模上看 4000 億美元,年複合 成長率 70%,Meta 和微軟均表示將採用,替代價格偏貴的輝達晶片。供應鏈表示 2024 年 AMD MI300 系列訂單已達 30-40 萬片以上,且相較 H100 更具備硬體規格優勢,加上價格僅為 H100 的 5-6 成,可望低價搶市占率,對於台系伺服器 ODM 廠商而言,也有望受惠於整體 AI 伺服器於 2024 年放量,相關供應鏈可持續關注。

11 月份台股上漲可歸因於優於預期的第 3 季財報、美科技股助攻交出亮眼成績單,相信科技股於 2024 年的表現仍值得市場期待。展望 2024 年,野村 e 科技基金經理人謝文雄表示,景氣回穩,庫存回歸正常、AI 出貨持續挹注,預估整體上市櫃企業獲利將重回高速正成長,而業績能見度高的公司將率先復甦, AI 應用引領風潮,無庫存問題,需求成長優於其他科技產業 ,AI 伺服器的建置需求則依然強勁,高階 AI 伺服器(模型訓練)需求先起來,接下來將由一般 AI 伺服器(模型推論)接棒,預估 2023 年開始,全球伺服器產值將以每年 15% 以上的增幅高速成長。此外,AI 伺服器用到更多的算力,散熱技術層次隨著功耗增加而變複雜(氣冷 -> 液冷),AI 伺服器也是吃電怪獸,電源需求瓦數是傳統伺服器的數倍,電源管理能力更顯重要。NB/PC 結合邊緣 AI 概念的換機潮,AI 題材仍會是盤面的主流,從基本面出發的選股策略將更為重要,受惠於 AI 大趨勢,其中半導體、高速運算、AI、伺服器供應商等,皆有助於台廠 AI 供應鏈獲利成長表現持續, PC 和手機製造商前景也有望受惠於支援 AI 新機的需求,其他看好如政策支持的重電、綠電。

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用已揭露於基金公開說明書,本公司及銷售機構均備有基金公開說明書,投資人亦可至公開資訊觀測站中查詢。基金可能投資承銷股票,其可能風險為曝露於時間落差之風險,即繳款之後到股票掛牌上市上櫃之前的風險。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。 台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。上述基金可能對不同計價幣別進行一定程度之避險,投資人將承擔基金投資標的對不同計價幣別之匯率波動風險。投資人以其他非本基金計價幣別之貨幣換匯後投資本基金,須自行承擔匯率變動之風險。債券投資風險包括債券發行人違約之信用風險、利率變動之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等。

部份基金或所投資之債券子基金,可能投資應急可轉換債券 (CoCo Bond) 或具總損失吸收能力債券 (TLAC),當發行機構出現重大營運或破產危機時,得以契約形式或透過法定機制將債券減記面額或轉換股權,可能導致基金持有部分或全部債權減記、利息取消、債權轉換股權、修改債券條件如到期日、票息、付息日、或暫停配息等變動。

基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金由本金支付配息之相關資料,投資人可至本公司網站 (www.nomurafunds.com.tw) 查詢。本基金配息前未先扣除應負擔之相關費用。由於非投資等級債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故非投資等級債券基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。非投資等級債券基金不適合無法承擔相關風險之投資人,投資人投資以非投資等級債券為訴求之基金不宜占其投資組合過高之比重。

上述基金可能因投資債券可能產生債券發行機構如於投資期間違約或被調降信用評等,致影響債券價格而產生損失之信用風險,以及因市場利率變化或對於未來利率走勢之預期,致影響債券價格之利率風險。部份基金或所投資之債券子基金,可能投資美國 Rule 144A 債券,該等債券屬私募性質,較可能發生流動性不足,財務訊息揭露不完整或因價格不透明導致波動性較大之風險,投資人須留意相關風險。

上述基金涉及投資新興市場部份,因其波動性與風險程度可能較高,且其政治與經濟情勢穩定度可能低於已開發國家,也可能使資產價值受不同程度之影響。依金管會規定,投信基金直接投資大陸地區有價證券僅限掛牌上市有價證券,境外基金投資大陸地區有價證券則不得超過該基金資產淨值之 20%,投資人須留意中國市場特定政治、經濟與市場等投資風險。

本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。定時定額投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。

文中所提個股僅為事件說明,非為個股推薦。投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。本資料係整理分析各方面資訊之結果,純屬參考性質,本公司不作任何保證或承諾,請勿將本內容視為對個別投資人做基金買賣或其他任何投資之建議或要約。本公司已力求其中資訊之正確與完整,惟不保證本報告絕對正確無誤。未經授權不得複製、修改或散發引用。

野村投信為高盛 (原:NN (L)) 、晉達、野村基金 (愛爾蘭系列)、荷寶及駿利亨德森系列基金在台灣之總代理。【野村投信獨立經營管理】

本公司提供之新聞稿,均依照投信投顧會員及其銷售機構從事廣告及營業活動行為規範,若須重製或編製新聞稿,應以公司公開資料為主,不得誇大不實。