【邱志昌專欄】先接受Fed將如何壓抑通膨、IMF如何預料衰退、才可成為股市贏家!

壹、前言

近期 IMF 預估,2023 年的「通貨膨脹率」,可從 2022 年的 8.8% 的水準降為 6.6%;再降到 2024 年的 4.3%。IMF 所提的「通貨膨脹率」指的是「一年平均消費者物價指數年增率」。Fed 判斷通貨膨脹現象,是以「消費者物價指數」(Consumer Price Index,簡稱:CPI)、與個人消費支出 (Personal Consumption Expenditure,簡稱:PCE ),兩者的年增率為通膨重要參考指標;而 IMF 所指的「通貨膨脹率」,應是 CPI 年增率。

如果假設其它條件不變,按照這樣的預測;試想 Fed 怎麼可能會在 2024 年就收起緊縮政策,改採寬鬆貨幣政策降息?這似乎是不可能的,因為 Fed 的目標是要將 CPI 年增率,降到 2% 左右;且趨勢轉為平穩之後,才會降息。當然這是在沒有其它干擾的單純環境下,沒有助長通膨變數出現,所推估出來的預測。從這層面檢視,此項推估是正常的「理性預期」(Rational Expectation),因為光是目前的 4.5% 到 4.75% 的利率,就足以讓生產者的資金成本顯著提高。且在面對「有效需求」(Effective Demand) 不足、廠商存貨極需要變現之際,對資本支出會更加謹慎;這樣的謹慎、目前已經落實在減產、員工正常上班 (不加班)、公司裁員的一些積極收縮措施上。

貳、科技業進入「正常、彈性上班」與裁員?但對股價卻是利多 (成本減少)?

雖然美各大科技公司如特斯拉、與微軟、亞馬遜、美光、柯林等公司,多已傳出裁員消息。但在 2022 年 6 月、Fed 已開始升息一季之後,全美失業率還在 3.6%;通貨膨脹被控住的現象還沒有出現。2023 年 1 月 6 日所公布的,美 2022 年 12 月的失業率數據還降到 3.5%。本文非幸災樂禍,樂見失業增加、個人所得驟降、影響家庭生活;尤其是廠商「開刀」對象,多是第一線從事生產製造、或是契約、約聘的基層勞工。而一國央行貨幣政策,如果是為打壓物價上揚,而執行緊縮升息,則其必然結果是失業率升高。失業率的增加,是打壓通貨膨脹的「必要之惡」;美國能夠承受多少失業率才可以讓通貨膨脹落底?且不至於讓經濟衰退?Fed 的判斷是 4.5%,那時將是通貨膨脹消散於無形、經濟到了衰退邊緣、或已經出現短期衰退了;而 IMF 看法是,幅大不夠高的升息緊縮、永遠給投資者充滿將會降息的期待,比升息過頭還糟糕;IMF 這種見解與鮑爾的思維一致,即使未來長期合理的利率目標為 3%,Fed 也要將 Rate 升高到 5.5%、甚至 6% 才罷手。屆時股市多頭心會碎了、當所有人已對 Fed 降息絕望之際,就是通膨完全滅跡之時;也是股市又悄悄地接近高點之前。IMF 說,在 2023 與 2024 年、全年多會見到升息不停、經濟衰退的窘境。讓你對舊事絕望後,才會突然來了一個有盼望的新事。

廠商的生產活動、與消費者消費行為,是互相因果互相影響、而且是正相關;廠商生產旺盛,員工的所得會增加,使資本支出增加,則需要雇用的勞工也將會增加,如此互相影響會使就業旺盛,失業率下降。美國的失業率為何至今,還能維持 3.5% 這麼漂亮?因為這是 2020 年至 2022 年 3 月,大約是 2 年整的無限量 QE 所創造的成果。如要估計當時 Fed 總計釋放出多少資金量?其實也不難,若以每月購買公債、與企業債的金額 1,200 億美元計算;兩年以來 Fed 就釋出 2.88 兆美元;如果假設貨幣流通速度為 2.5 倍。則 Fed 在兩年中在美國金融市場,至少有多出來的 7.2 兆美元在市場翻轉;這個金額還不包含日本、與歐洲央行的貨幣寬鬆金額、與貨幣流通乘數。資金是無國界的,當這麼龐大的資金、在全球金融市場大量流竄時,當然會將「資金的價格」、就是「利率」掉到零。對實際資產與資本資產價格,有極為正面的推升效應。

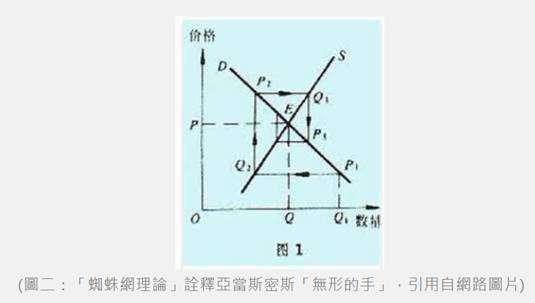

叁、徹底理解「蜘蛛網理論」、供需如何 Argue 之過程、就可洞見未來景氣!

QE 不停止、廠商對未來產品價格,會有不斷樂觀預期;這種預期產品上揚的心態,就是通貨膨脹的根源。適度溫和的通膨,將帶來廠商漸進式的擴廠;但在 QE 下的持續性物價上揚,將使廠商對未來由樂觀到興奮、最後瘋狂,於是出現囤積與過度投資。下游廠商對中游、中游對上游不斷下訂單採購,形成螺旋式的向上噴發,眾人皆陶醉在物價大漲中。這對消費者而言,剛開始也帶來「財富效果」(Wealth Effect),因政府為疫情紓困發放現金給人民;如拜登上台 50 天後,就發給符合規定的低收、每人 1,400 美元支票,換算約 4 萬元新台幣;2020 年底再發 600 美元紓困。股市與房地產價格大漲,這使擁有實質資產、大量房地產與資本資產 (股權) 資本家,有財富暴增之感受。於是對消費出現擴張行為,集體效應反應在供需互動上,就是變成消費者多在搶物資;產品價格、會因需求遠大供給而上揚。這「需求勾動供給」「天雷勾動地火」的火爆交易行為,終於引發 CPI 指標,從 2021 年 3 月開始至 2022 年 7 月、這一段期間每個月持續上揚;CPI 年增率由 3.2% 直線上升到 8.3%。不曾回頭,也無法回頭、好像也不想回頭!

這時消費者開始感覺到東西貴了,開始找替代品、或是減少購買量;廠商也漸漸感到銷售情況不對勁了;因為存貨從安全存量,出現銷售速度減緩、慢慢出現庫存問題、生產過剩了。當經濟活動走到這地步後,減產與降價終將會陸續出現在該項產品交易中;於是營收將下降、獲利也會減少;嚴重的話則繼續出現賠錢求售,只要能夠收回「固定設備」的「折舊費用」、就是「固定成本」(Fixed Cost),開出來的售價把「變動成本」(Variable Cost) 犧牲掉也無妨;只求存貨出售變現,以鞏固財務結構、減少利息支出。這便是經濟學廠商理論中,廠商為求生存,不惜將售價壓到「損益兩平」(Break Even) 價位;此即為個體經濟學「廠商理論」(Firm Theory) 之兌現。但是這樣就能熬過需求淡化,重新獲取消費者的青睞嗎?這就要看消費者對這些產品是否非買不行,日常食衣住行所需產品,可以維持大致上穩定需求;但不必要與奢侈性的開銷會減少。雙方買賣之間的這種 Argue 出現惡性循環,這情況會持續到一個、雙方皆滿足的價位、才會「均衡」(Equilibrium)。以上所述,一言以蔽之、即個體經濟學「蜘蛛網模型」理論 (Cobweb Theory) 的大白話。

由以上的白話過程,不難理解為何以 Milton Friedman 教授為代表,芝加哥經濟學家的「貨幣主義論」始終強調「通貨膨脹本質就是貨幣現象」,過多貨幣跑去追、逐生產速度無法馬上變多的產品。而壓制或解決這種「需求拉動」(Demand Pull) 的通膨,除緊縮貨幣政策、壓制貨幣胡亂蠢動外別無他法,先將奔騰火熱的熱錢冷卻下來再說。Fed 從 2022 年 3 月起才轉向緊縮,但是兩年以來、利率已升高到 4.25% 到 4.5% 間,為何至今還無法將通膨完全壓抑?通膨被壓抑的落後指標,就是失業率上揚;Fed 也不諱言,失業率要達到 4.5%、才是通貨膨脹確實落底信號;而失業率是為 GDP 總額的替代變數,失業率增加代表 GDP 總量降低,就是經濟成長率趨緩、甚至變成在意義上是負數的衰退。根據投資銀行的嚴格定義是,只要那一年 GDP 成長率低於 1.5% 的機率為 20% 以上,即可斷定面臨「經濟衰退」(Recession)。

肆、結論:通往榮耀的過程?沒有不是荊棘坎坷之路!

IMF 此次提出,對於 2023 年與 2024 年的 CPI 預測,其意義在於市場對於 Fed 升息轉向回到從前的寬鬆,要耐心且謹慎以對。不可能在 2024 年底就會降息,對期待「降息」者先波一大盆冰水,提醒所有廠商與消費者,不要好高騖遠、未見到通膨結束、就預期「降息」到來;這的確是對我們的「暮鼓晨鐘」。先好好處理 2023 年與 2024 年的苦日子,再去享受往後寬鬆的喜悅;所有人世間的榮耀,多要經過磨難、千錘百鍊;「天上不會有隨便掉下來的禮品」。從以上 2020 年 3 月執行無限量 QE,才造就 2021 年的經濟榮景,可清楚見到貨幣政策有效果落後的「延遲」(Time Lag)。而同樣從 2022 年 3 月至今的升息,其實際效應必然在 2023 年中以後、才會透過生產與消費者 Argue 過程顯現出來,持續時間將延遲至 2024 甚至 2025 年;真的是由儉入奢易、由奢入儉難。降息與升息,永遠存在著真正發酵時間的不對稱;前者迅速欣然接受,後者必定經過百般掙扎、難以就範,但摸摸口袋、想想存摺餘額、就得認命。升息步伐放緩,但升息腳步尚未結束;只要可以接受 Fed 與 IMF、對於升息與經濟衰退的預料,投資股市前應可事前將「市場風險」融化掉。通往榮耀的過程?不會沒有荊棘坎坷之路!!

(補充:面對股市劇烈波動,事先面對可能風險、及處理危機方法,凡事豫則立;前往榮耀的道路,必然佈滿荊棘。)