過年恰逢美股財報周開始!到底過年連假期間需要注意哪些數據與財報呢?

12 月的 CPI 報告符合市場預期,甚至出現月減的情況,這也認識市場開始更認真考慮通膨會快速下滑的可能性以及軟著陸的機率正在提高。那在接下來的過年連假與開紅盤週有什麼事情是我們需要留意的呢?

1. 上週盤勢與本週大事— 台灣過年休市八天

2. 過年期間行事曆整理— 房屋數據、GDP、PCE

3. 過年期間美股財報資訊整理—重要公司紛紛公佈財報

4. 分析與週策略— 封關前夕有望維持行情,美股財報將影響開盤

5. 總結— 封關前夕,持續樂觀看待

1. 上週盤勢與本週大事— 台灣過年休市八天

本週大事主要就是房屋數據以及台灣過年長假開始,以下是本週大事表:

2022 年最後一份的通膨報告已經公布,符合預期也有月減的趨勢,這讓通膨疑慮逐漸下降,FED 官員的態度也更為和緩,雖然依然不考慮降息也確實繼續堅持起碼要升破 5%,但也認同今年主要是觀察數據,在維持高檔利率的情況下調控市場。軟著陸的機率也持續上升中。那這代表 2023 年諸事大吉了嗎?或許 2023 年的重點將是接下來的財報!

2. 過年期間行事曆整理— 房屋數據、GDP、PCE

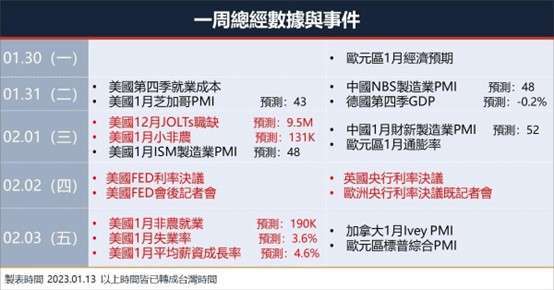

從下周開始的台灣過年,會一路放到 1/30 號才開市。而過年當週也是美國一月最後的公布期;開紅盤當周則是二月的就業數據以及美國 FED、英國央行、歐洲央行的利率決策會議。

初二到初四沒有重大數據公布,雖然美股正常開市,但是至少總經層面沒有太多的干擾,可以讓投資人安穩的回娘家與出遊。星期四的美國 GDP 初值顯示出國 2022 年的經濟依然強韌,最後就是 FED 最在意的 PCE 指數以及可以了解消費者預期走勢的密大消費者信心指數。

開紅盤的時間是 1 月 30 號,該週也是二月的第一週,因此許多就業數據都會公布,同時也是 FED 在 2023 年第一次 FOMC 會議開始的時間,在 2 月 2 號凌晨會有 FOMC 的會議結果雨會後記者會,接著是英國與歐洲央行的利率決議結果。雖然目前市場預期是只升息一碼,歐洲則可能不只一碼,但須慎防日內波動巨大的影響。接著就是 2023 年的第一份 2023 年的就業報告。目前市場預期勞動市場會相對於 12 月弱,但更需要關注的是薪資成長率的狀況。

只是目前接下來的總經事件多半已在市場預期內,無論是通膨趨緩、就業仍有韌性但也在下滑,美國經濟持續強韌,各國央行會持續升息,但是 FED 可能會放緩腳步以便後續觀察。接下來的長假,總體經濟數據不至於成為市場動盪的關鍵,重要的是接下來的財報週!

3. 過年期間美股財報資訊整理— 重要公司紛紛公佈財報

目前市場已經形成一個基本共識,也就是上半年落底,下半年反彈,今年頂多只是輕微衰退,然後通膨議題結束,各個央行繼續升息的幅度有限。有關於財報也都一致認為會衰退,無論是哪家公司,2023 年 Q1 季減的可能性都很高。最早開法說會的台積電也確實證實這個觀點,雖然他們 2022 年 Q4 表現優於預期,毛利率更是創歷史紀錄來到了 62.2%,但他們也預估 2023 年 Q1 應該有雙位數的衰退。

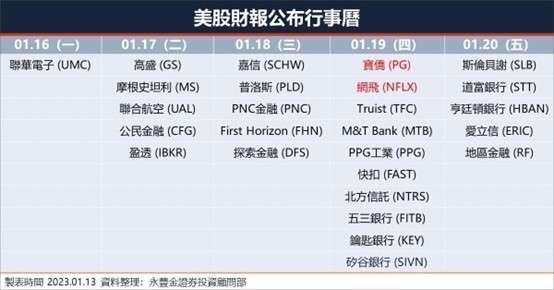

那接下來有哪些美股會開始公告財報呢?

下週是第二批的重要金融公司公布財報,包含最近轉向不再認為歐美會衰退的高盛,以及持續看壞大盤的摩根史坦利。還有重要的民生價值股寶僑與網路串流平台網飛。這兩家的財報以及對於 2023 年的展望與財測是讓我們去觀察企業對於今年消費前景的重要前瞻指引,也是讓我們得以觀察通膨發展的看法。

初二開始則有:

開始有大量重點公司公布財報,其中包含民生用品、製造業、晶片業、金融消費類、休閒娛樂等。也都是對於大盤很重要的公司,建議投資人可以在初四初五關注特斯拉、艾斯摩爾、Intel 的消息。這背後代表下週的車用、半導體類股都可能會受到他們財報與財測的影響。

開紅盤當週則是與台灣息息相關的蘋果財報公布,同一天也有高通的財報。這週也大量傳產股例如麥當勞、通用汽車、卡特彼勒,還有醫療股的財報,Meta 也是該週星期三。同時間 FED 的 FOMC 會議與歐洲央行會議、英國央行會議也都會召開,再來就是美國就業數據。因此這週也將會是最具影響力與波動的一個禮拜。

那這三週有哪些重要的公司財報值得注意呢?以下是個重要公司的財報預估供各位投資人參考:

年前需要關注高盛與摩根史坦利,他們對於 2023 年的金融環境看法與高利環境下的財測展望會是很重要的利率指引。寶僑如何看待 2023 年的通膨以及當通膨下滑後是否會傷害其利潤將是關鍵。

過年後第一批重要財報就是初三的嬌生與德州儀器。嬌生在 2022 年表現亮眼,那這是否受惠於通膨,在接下來通膨下滑的過程有沒有可能削弱獲利能力,醬會是這次財報的重點。德州儀器如何評估 2023 年的經濟與市場需求則可以更清楚了解整體電子業與半導體業相關的的預期與發展。

初四與初五就是投資人最為重視的特斯拉、艾斯摩爾與 Intel 的財報。雖然台積電在 1 月 12 號的法說會已經完整闡述他們看待 2023 年的看法,但是核心設備廠的觀點依然十分重要,因為是可以了解整體產業而非只有最頂尖公司的看法。特斯拉則要關注他們的德州廠擴廠以及中國銷售和降價的影響,尤其是中國經濟的觀點也值得留意。

IBM 與 SAP 則可以留意他們的客戶需求是否持穩,或是出現明顯下滑預期,作為多數企業是否會維持資本投入的依據。Intel 作為核心 IC 設計公司同時也有製造,在美國晶片法案推行,台積電赴美設廠確定後,Intel 在高速運算、伺服器、以及更先進的晶片有沒有相關的看法,換代需求有沒有復甦都是值得注意的點。

Visa 與美國運通就是注意消費面的看法了。消費市場在黑五、聖誕、新年消費季的消費行為有沒有什麼變化,高通膨與高利率的環境下有沒有可能出現更進一步的萎縮也是要注意的。

看上圖的預估,就可以發現去年對於傳產與醫療股十分有利,也因此道瓊指數與標普指數反彈的力道遠遠大於納斯達克指數。那這些去年表現優異的公司在 2023 年可能表現如何呢?價值股在 2023 年是否依然可以有不錯表現,或者真的出現嚴重的營利預估差距,實際的獲利可能根本沒有成長?這些公司會如何給予 2023 年財測將是關鍵!

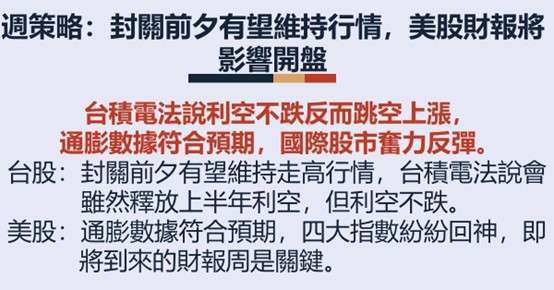

4. 分析與週策略— 封關前夕有望維持行情,美股財報將影響開盤

年前與年後主要是 ETF 除息,此外還有瑞昱與中華電信法說會:

目前確實已經出現利空出盡的意味,在上半年利空消息確認後,台積電反而跳空上漲,美國 ADR 甚至出現 6% 上漲。通膨數據符合預期與月減則更是讓市場相信通膨即將結束,軟著陸將至。因此短期有望持續行情,但是過年期間需要密切注意美國公司財報與展望,若有美股部位的人需要持續關注。

5. 總結— 封關前夕,持續樂觀看待

祝大家兔年快樂!封關後有許多重要事件值得關注,同時美國公司財報周即將展開!祝大家過年快樂!

(每周財經大事評析,前往延伸閱讀-本周爆報)

美股投資延伸推薦閱讀:

1. XLP ETF 是什麼?必需消費品龍頭股產業 ETF 公開資料介紹

2. 美股籌碼怎麼看? 波克夏、貝萊德、高盛、費雪都買什麼?

4. 2022 總經回顧&存股績效回測介紹(社群登入立即測)

本公司所推薦分析之個別有價證券

無不當之財務利益關係 以往之績效不保證未來獲利

投資人應獨立判斷 審慎評估並自負投資風險