美利率政策Higher for Longer 瀚亞Q4債券布局策略:升升「布息」

美國聯準會9月如預期升息三碼,主席鮑威爾更透露強硬升息的態度,聯準會採取「Higher for Longer」的政策基調。針對第四季至 2023 年「升升不息」的升息趨勢,逢景氣轉下行、資金動能轉向避險資產之際,瀚亞投資建議,逢低布局「債息資產」,震盪期間側重公債及投資級債,以中長期角度配置非投資級債,累積息收、靜待資本利得。

瀚亞投資 - 全球非投資等級債券基金 (本基金配息來源可能為本金)(原名:瀚亞投資 - 全球高收益債券基金) 經理人周曉蘭分析,根據利率點陣圖顯示,上調 2022 年終端利率至 4.25-4.5%,較市場原預期高出 50bp,10 年期美債殖利率未來可能測高,且美債 10 年期與 2 年期利差負斜率可能持續擴大。

根據 Bloomberg 統計,各類債券利率已回到 10 年前相對高點,美元投資等級債券收益率超過 5%、非投資等級債超過 9%(截至 2022/9/23),債券收益率已高於美股股利率,這將使資金重新配置。周曉蘭補充,從過去經驗來看,投資人若把握在利率相對高點進場,並且持有一年以上期間,正報酬機率高,再加計資本利得,預料報酬率可期。

周曉蘭認為,短線無法預測殖利率頂部位置與時點,但投資人不妨在殖利率逢高時分批布局,以息收累積收益,並靜待未來潛在資本利得行情。考量 2023 年若停止升息循環,對債券中長期投資相對有利,加上經濟衰退在即,市場會有更多資金流入債市避險。

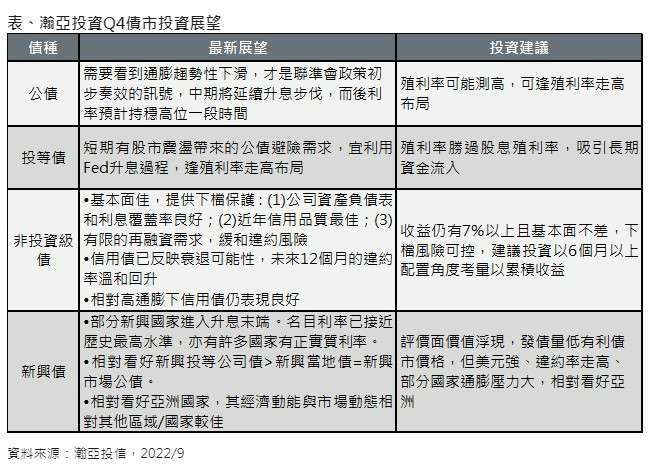

至於券種選擇配置,瀚亞投資建議,第四季市場波動且資金動能趨向避險,且考量景氣下行風險,債券配置可先側重公債與投資等級債,逢殖利率走高時布局;或選擇高品質非投資等級債,因收益率佳且基本面不差,適合風險承受度較高者以 6 個月以上配置積極累積債息;至於中性及保守者,則可鎖定複合債或投資等級債券資產,降低單一債券資產波動風險。