【邱志昌專欄】Fed對「Taylors rule」演算?為何與 Taylor教授迥異?

壹、前言

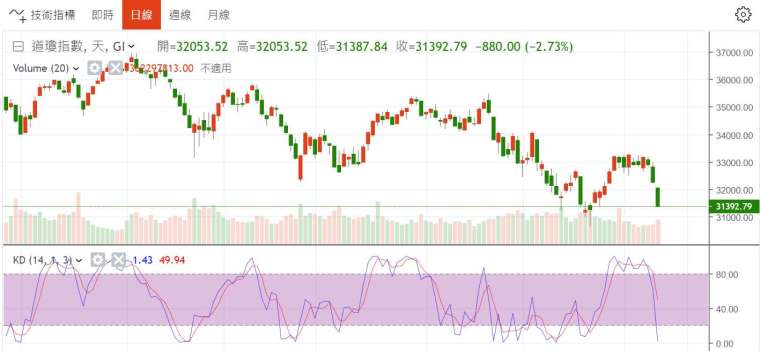

美國 2022 年 5 月消費者物價指數年增率,竟然還是處在極為高檔區域、年增率數據高達 8.6%。為避免金融市場突然震驚,白宮還特意選在勞工部公告前一天,刻意表態對高通膨的關注。這使得美股在前一個交易日就大幅下跌,道瓊指數再度跌回原來起漲、回到 31,392.79 點;幾乎快跌破 30,000 點整數關卡。這對原來就為 Fed 緊縮政策擔心、緊張的投資機構、寄厚望的投資銀行,感到極度失望與不可思議;對於未來通膨情勢發展更發不安。次日 6 月 13 日台灣股市延續美股狂跌趨勢,殺紅眼、三大法人、除國安基金委任操作之投信外,單日大砍、賣超台股 400 多億元。

貳、全球通膨真的纏綿難解??寬心!供給面變數也正在解決中!

多頭悲傷到盡頭之際,可能是苦盡甘來時刻;行情總是在恐慌中誕生。仔細再回顧此次全球通膨演進,起於 2021 年 3 月開始;當月美國 CPI 年增率為 3.6%。從此之後每月 CPI 年增率持續增高,一直到今 2022 年 3 月 8.6%。本文曾判斷,從今年 4、或 5 月開始,由於 2021 年、去年 CPI 比較基期開低走高;從今 2022 年 5 月開始,CPI 年增率便會因比較基期墊高關係,會慢慢地走跌。我們不盡然認為,通貨膨脹會驟然降溫;但徐徐趨緩、應是可期待。這也是我們從 5 月之初起,就從空頭立場逐漸轉彎,回到多頭陣營中、且極力鼓勵多頭不要失望氣餒。

但美勞工部這次所公布, 2022 年 5 月 CPI 年增率還是高達 8.6%,當下情勢演變必然會,讓投資機構對通膨將漸漸落幕判斷深度質疑。但本文認為,這是黎明之前最黑暗的時刻,物價上揚終將會被控住;現在 CPI 年增率會已處在高原期,再升高的期間不會太長。最重要的原因是,Fed 目前正在運用「不讓市場預期得到」的邏輯,在進行執行緊縮貨幣政策;本文判斷,對需求面的唯貨幣現象通膨已獲得控住後。剩下的供給面所引發通膨的根源,目前美國總統與商務部、國會也正在處理中。

貳、在空頭曲調中?台灣半導體產業績效卻依然引吭高歌!!

但就在此時,台灣台積電公司在 6 月初,業績公開發表會中對經營願景依然樂觀;甚至預期該公司未來、今 2022 年、明 2003 年展望樂觀期待,公司經營階層甚至認為可成長 30%。當然就此信息宣告時間點,與股價互動關係,仍一如本文多次所言,會被短線投資者視為利多出盡、是調節股票機遇。但本文再度回眸、另外半導體核心公司聯電,2022 年 5 月營收業績時,也同樣見到 5 月營收表現亮麗、為史上第二大。以這兩家公司股價落底時間比較,我們發現聯電股價落底時間,早於台積電;聯電在 4 月 27 日,而台積電則在 5 月 11 日股價分別落底。從兩者產品特質,顯見當前廠商對成熟產品的需求,高過於對高階製程。

從美股道瓊指數與 NASDAQ,仍畏懼通膨的單日暴跌現象,我們見到的是股市仍然處在、對通膨怪獸現極度恐慌中;如果美與台股相關係數為 100%、完全正相關的話;則台股當然會受同樣幅度的重創,後續的發展不僅會讓多頭失望,且極有可能越發恐慌。若真出現這種局面,則本文可能會失掉此次預測的準確性,且可能貽害了投資者。可是當本文回頭檢視台股近期,重量級上市公司業績發展,例如剛剛所提台積電與聯電等等,所見到的卻是正面樂觀願景時;另外和碩公司經營團隊,也多對下半年也非常樂觀以待。但大盤系統性風險使得多頭像是中邪著魔了,通膨與畏懼 Fed 大幅調高利率陰影,竟然至今還揮之不去,彷彿是一場無法清醒的噩夢?

美國聯邦準備理事會,自 1994 年以來改用 Tailor Rule 泰勒法則,做為替代貨幣數量;成為 Fed 至今決定貨幣政策的核心指標。史丹福大學泰勒教授 (John Tailor) 認為,若要壓抑當今炙熱通膨,在同樣也是運用 Tailor Rule 演算下,認為需要將利率水準提高到 3% 以上,才能確實壓抑通膨。這顯然與鮑爾領導下的 Fed 理事會認為,將 FOMC 利率提高到 2.25% 到 2.5% 之間便可擺脫通膨糾纏,兩者存在顯著落差。依據本文對 Tailor Rule 公式的熟悉理解,雙方對同樣公式或方程式,透過相關自變數即產出缺口、與物價缺口,所計算出來的預期標的利率目標,必然有所不同。

叁、同樣多是運用泰勒公式?為何 Fed 會與泰勒的演算結果顯著差異?

泰勒教授,在 1993 年提出來的泰勒公式為:目標利率 = 自然失業率 + 0.5*(預期 GDP 成長率 - GDP 目標數值)+0.5*(預期通貨膨脹 - 通膨目標數值)。泰勒教授自己與 Fed 各自演算結果,之所以有如此之差異;主要有幾項可能;一、是對於自然失業率,也就是 R neutral、即泰勒公式的「截距項」(Constant) 的認知有差異。這在伯南克當 Fed 主席時代,運作從 2009 年 3 月起至 2016 年底終止三次的 QE 政策過程,我們就發現,伯南克主席在執行第一次 QE 之際曾說,美國「自然失業率」為 4.5%。但當時 Fed 的有限量 QE 政策,是越做越順階段,且物價 CPI 月資料年增率、皆被控住在 2% 左右、甚至連 2.5% 年增率多不到時。而在突然又宣告第三次 QE 之際,Fed 就將自然失業率目標降到 3.5%。這就是以泰勒公式演算出來,對應變數 R * 會產生差異主要原因之一。

二、對於未來每年 GDP 預期與實際缺口,兩者認知也會有差異;目前已知美國第一季 GDP 成長率為 - 1.6%,如果 Fed 還想將今年預期 GDP 成長推升達 2% 到 2.5% 之間為滿足,而泰勒教授也認為美國年 GDP 成長率要達 2.5%。則在這不同的情勢下,兩者對目標利率演算結果也多會高於 2.5%;但 Fed 對 GDP 已接受第一季為 - 1.6%,很顯然地這也誠如、美國各投資銀行的推論,Fed 將以犧牲 GDP 成長率,換取通貨膨脹的降溫;這就是本文認為,Fed 緊縮政策必然對通貨膨脹,產生需求面的壓抑效果絕對有效。相同的道理與邏輯,也可運用在物價缺口詮釋上。只要兩者對這些變數的 CPI 年增率,與 GDP 年增率預期不同;就會對目標利率的預期值不同。

三、最後是有關於對物價缺口,與產出缺口的係數,雙方是否多認定各別是 0.5,或是 0.6 與 0.4、或是其它不同組合;總之以兩者加總為 1 的組合,若此則其演算最後結果也會有很多不同。

四、再者就是對兩個自變數、即產出缺口 (Output Gap) 與物價缺口 (Price Gap) 的資料「樣本期間」摘取,如有所不同;則對目標利率 (R*) 也會有不同。Fed 所採樣本期間可能較長,極有可能以 2018 年 1 月 29 日美中貿易戰爭起,至今近四年為樣本期間,因此認為只要升息到 2.5%,就可壓抑通膨。但泰勒教授可能認為,通膨燃燒的時間為 2020 年 3 月起,也就是至今只有約兩年的期間樣本;因此 Fed 透過泰勒法則,所獲得的目標利率也必然低於泰勒。

五、當然兩者必然皆知,通膨與利率之間存在升高與下降的「不對稱效應」,亦即要以刺激方向提升 GDP,與要以壓抑方式處理通膨,前者容易、後者要用較大升息幅度才能解決;因為物價存在「向下僵固性」,且生產鏈之間存在「骨牌效應」(Butterfly Effect)。但 Fed 是想運用「後發先至」的快速節奏,換取此一不對稱效應;但泰勒則單以利率為唯一壓抑工具,因此兩者所獲得演算結果,多會傾向於投資銀行的犧牲經濟成長方式,換取通膨降溫;這也是菲力普斯曲線圖的反向運用。既然過去 Fed 以犧牲物價,換取 GDP 成長有效;為何現在要以犧牲 GDP 成長,換取通膨降溫會無效?

因此本文對兩者所求演算的目標利率,運用同種模型、卻存在的演算結果差異並不感意外。本文自 2020 年下半年,就對無限量 QE 必然衍生通膨提出多次顯著警告,本文當時常提及「理性預期學派」(Rational Expectation School) 理論,因此深切理解「被預期到」(Anticipated ) 的寬鬆貨幣政策;最終將對 GDP 成長無益、且只會促成萬物齊漲的通貨膨脹。因此本文 2020 年 4 月對台股最大預期,認為多頭只會衝過歷史 12,682.41 點,達 1,5000 點左右、並未預期事實會跑到 18,000 點去、當然也未附和過投信公會 20,000 點推論。

當台股股價指數,在 2021 年三次通過 18000 之際,其實讓本文感受到的是賣出股票機遇。而 2021 年底,在創辦人劉泰英先生台灣經濟研究院,對外公開 2022 年台股金融股市展望中,本文曾以黃金切割率計算過,2022 年股市將大幅震盪;最高點數為 23,000 點,而最低為 14,900 點。本文還預估 2022 年將是開低走高,低點會落在第一、或第二季。隨著時序的演變與事件發生,本文在 2022 年 3 月,再將股市最大系統風險、通膨拆解為需求與供給兩層面,前者為無限量 QE 所肇、後者為供給面疫情切斷產業供應鏈、及俄烏戰爭所貽害。至 5 月初本文從諸多投資銀行、經濟學家與財金專家,全部陷入一片猜疑之中體會;這其實就是確認 Fed 的所有政策是在製造「不被預期到」(Anticipated) 效果,這對壓抑通膨將有效果,因為投資人預測不到,Fed 到底要做甚麼驚天動地大事;它的出手就會有效。

肆、結論:悲到底的多頭、就是反轉前的黑暗?黎明將至!

果不其然,2022 年 6 月 15 日 Fed 宣告,將 FOMC 聯邦資金利率提高三碼,這連同 2022 年 1 月的半碼、3 月的兩碼,至今已共調高 6 碼、FOMC 的利率為 1.5% 至 1.75% 之間。在台灣的投資機構對全球景氣,負面的觀點越來越悲哀;自從馬斯克突然公開說,他認為未來經濟景氣會很差開始,氣氛更差。2020 年 6 月 15 日周三,Fed 例行性會議將 FOMC 聯邦資金利率,雖在此之前投資機構對 Fed 的緊縮,存在提高兩碼或三碼預期,美股道瓊指數以利空出盡反應,當天上揚 303.7 點、收盤為 30,668.53 點;但 6 月 16 日道瓊股價指數卻在大跌、收盤為 29,888.78 點,顯然仍不被股市領情;通膨顯然並未劃下逗點。

本文認為,這次 Fed 的措施會對通貨膨脹做個了結,但新興市場還是繼續開高走低、收最低,還是像一個出貨盤,野火燒不盡、空頭春風吹又生。台股市場雖然開高走低,但若仔細觀察台股當天 2022 年 6 月 16 日,類股的結構變遷還是可以做有系統,且有脈絡的詮釋與分析。當天率領大盤開高走低的類股,並非是半導體電子股、而是航運類股;尤其是關係到運輸成本費用將被美國官方關切的貨櫃航運股。如果投資者現在還處慌亂之中,則應留意台股已從 18,600 點下跌到 15,666 點了,下跌 3,000 點之際依然看空、感受到底部仍是無底洞,這反而是空頭風險。如果有系統從今 2022 年,Fed 的第一次 FOMC 會議,持續檢視相關於 Fed 與美國相關商務部、白宮等處理通膨的一系列,可以看清楚這多是有系統的解決措施;或許就不會那麼恐慌。再次壯大自己的自信,本文拆解通貨膨脹為需求與供給兩層面,QE 的緊縮在 Fed 如此運籌帷幄下,已足以消彌對 QE 引發的通膨;預期 Fed 以出奇不意、「非直線路徑」壓抑需求面通貨膨脹;也就是說,萬一下一次突然來個回馬槍,反而暫時降息一碼?而美國商務部在第一季又降低 300 多項,中國輸往美國產品關稅;外交老將季辛吉正也可能正在進行,俄烏戰爭和平落幕的談判事宜,而中國上海疫情也趨緩、結束封城;供給面變數的解決也著實進行,預期下半年 CPI 年增率數據將緩緩下降,通貨膨脹即將溫和下降。

(聲明:本文為財金與總體經濟務理論、與美國貨幣理論與政策實際融合,詮釋貨幣政策疑問;期盼通貨膨脹盡快落幕。)