〈財報〉俄烏衝突影響、交易放緩 摩根大通Q1純益年減逾4成

摩根大通(JPMorgan Chase)周三(13 日)美股盤前公布最新財報,雖然上季營收優於市場預期,但因不良貸款相關的成本增加、俄烏戰爭造成市場動盪,以及併購、首次公開發行(IPO)與債券發行放緩,摩根大通第一季純益年減逾 4 成,此外董事會批准 300 億美元的股票回購計畫。

摩根大通 (JPM-US) 憂喜參半的第一季財報公布後,美股盤前股價下跌 1.32%,每股暫報 129.8 美元。

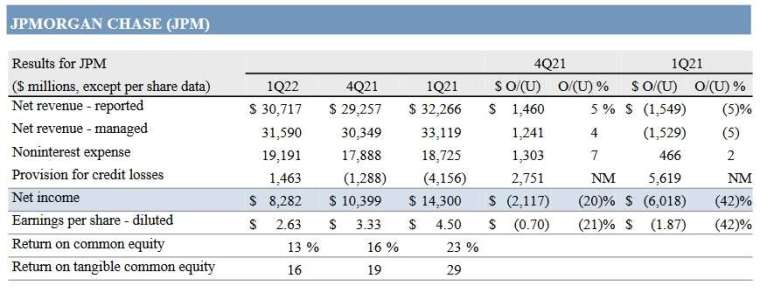

FY2022 Q1 財報關鍵數據:(vs. Refinitiv 訪調預期)

- 營收:315.9 億美元,年減 5%,高於預期的 308.6 億美元

- 純益:82.8 億美元,年減 42%

- 稀釋後 EPS:2.63 美元,遠低於去年同期的 4.5 美元,略於預期的 2.69 美元

摩根大通表示,該行計入 9.02 億美元用於建立貸款損失準備金,並計入在俄國入侵烏克蘭後,資產減記與利差擴大造成的 5.24 億美元損失,這兩項因素讓上季每股獲利減少 0.36 美元。

摩根大通執行長戴蒙(Jamie Dimon)警告稱,建立貸款損失準備金是因為美國經濟更有可能出現下行風險。

戴蒙說:「我們對經濟保持樂觀,至少在短期內,消費者和企業的資產負債表以及消費者支出保持在健康水準,但由於高通膨、供應鏈問題和惡烏戰爭,我們認為未來將面臨重大的地緣政治和經濟挑戰。」

Q1 營收按業務分拆:

- 消費銀行:122.3 億美元,年減 2%

- 企業與投資銀行:135.3 億美元,年減 7%

- 商業銀行:24 億美元

- 資產和財富管理:43.1 億美元,年增 6%

俄烏戰爭 2 月爆發後,大型銀行的投資銀行業務營收停滯不前,再加上併購、首次公開發行(IPO)與債券發行放緩,根據 Refinitiv 數據,今年第一季未完成與已完成交易的總價值降至 2020 年第二季以來最低。

投資者關注的另一個部分是該行業如何利用利率上升的機會,利率上升往往會提高銀行的貸款利潤。分析師預估,貸款成長將有所改善,因為聯準會(Fed)的資料顯示,在商業借款人的推動下,一季度銀行貸款成長 8%。

不過,當季較長期利率上升的同時,短期利率升幅更大,殖利率曲線持平,有時甚至反轉,引發對未來經濟衰退的擔憂。當投資者擔心經濟衰退時,銀行股就會遭到拋售,因為這可能會導致借款者的貸款損失激增。

摩根大通的財報常視為經濟健康的晴雨表,投資人密切注意該公司財報,以了解華爾街在動盪的第一季表現。