【普徠仕觀點】運用ESG 成為更好的價值投資人

重點摘要

- 因為世界上許多行業都與 ESG 投資背道而馳,因此價值投資人面臨顯著的挑戰。但我們相信前方將有巨大的變化,隨之而來的是機會。

- 我們相信,發現改變並獲得對 ESG 改進的信念,可以證明是選股過程中的一個強大工具。

- 評估公司的內在價值並買進低估的股票是價值投資的核心,ESG 分析已成為該過程中的關鍵要素。

將環境保護、社會責任和公司治理 (ESG) 要素整合為投資決策的論述不斷增強。投資人越來越關注與氣候變遷相關的環境事件、多樣性和員工待遇等社會問題,以及與這些和其他 ESG 要素相關的監管變化影響。即將在蘇格蘭格拉斯哥舉行的聯合國氣候峰會(COP26),將進一步強調全球監管機構、社區和投資人都需要加快行動,以實現《巴黎協定》和《聯合國氣候變化綱要公約》的目標。

對於價值投資人來說,這帶來了不同的挑戰。事實上,有些人會認為,價值投資的本質和投資領域的特徵,通常與一些 ESG 目標相關的基本面背道而馳;許多在價值投資領域佔據重要地位的行業,可能會對 ESG 要素產生負面影響,尤其是在能源、原物料和公用事業等行業,這些歷來是高碳排放行業,但如果沒有他們的改變,我們將無法實現減排二氧化碳的目標。前方將有巨大的變化,隨之而來的是機會。

透過將 ESG 要素納入決策,可以發現新的股票投資機會,或市場尚未完全了解的風險。有時,因股票或行業的特性而在 ESG 領域的落後,意味著他們有潛力對於推動創新技術、釋放資源和在融資管道方面做出巨大貢獻;我們相信 ESG 和主動式的價值投資可以齊頭並進,透過參與,我們可以深入了解管理階層的想法並潛移默化地影響其行為。

價值股和 ESG 結合 — 在投資領域的潛力

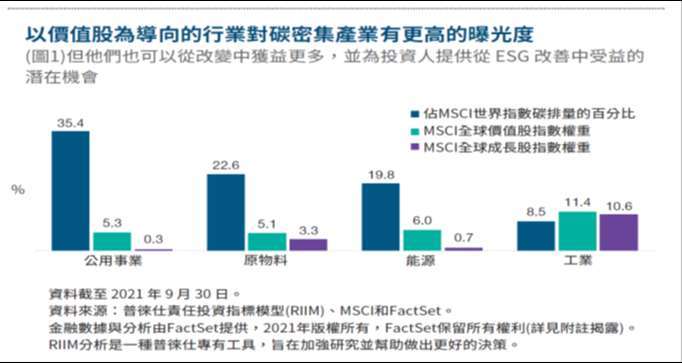

相對於市場上的一些其他行業或類型,價值股中存在更大比例的 ESG 落後者。根據我們的內部模型 (圖 1),公用事業、原物料、能源和工業 — 通常在環境保護方面排名較差的行業 — 佔 MSCI 世界指數近 90% 的碳足跡。

但是,雖然開採和生產能源的公司,可能要為我們面對的大部分污染負責,但他們也是轉型過程中不可或缺的一部分。作為價值投資人,我們身處於協助推動改變的特殊地位,我們可以引導和支持改變,而不是從開採業 (例如採礦和能源) 中脫離出去。讓公司資金匱乏並不是解決之道。作為基本面選股者,我們的工作是尋找能夠在這個乾淨能源新世界中蓬勃發展的公司。

為什麼主動投資能使我們創造價值

在普徠仕,我們擁有大量的資源,使我們每年能夠進行數千次公司業務參與。討論 ESG 有助於我們了解公司管理階層的想法,並讓我們有機會表達關切並鼓勵積極改善的行為。我們總是嘗試投資在以所有者身份思考和行動的管理團隊,時常會選擇投資在會受股票獎勵的管理階層,因為我們認為員工持股與股票表現之間存在很強的關連性。

與此同時,重要的是不要迴避潛在的爭議,而是要充分了解對股票的潛在影響,無論是正面還是負面。我們發現,如果您發現變化並確信改變正在進行,那麼這可能是一個很好的投資切入點。有時候,這將意味著採取逆勢投資,尤其是在爭議時期;近年來我們投資成功的關鍵基礎之一,就是能夠在投資情緒低迷時期持續持有股票部位,以幫助我們潛在地受益於前景改善的過渡期。雖然等待復甦模式的建立總是很誘人,但歷史證明,及早發現基本面趨於穩定或 “停止惡化” 的關鍵點,對於產生報酬至關重要。

為什麼整合 ESG 可以讓我們成為更優秀的投資人

長期以來,我們在投資股票時都會考慮 ESG 要素。分析風險和報酬率是作為我們信託責任工作的一部分,要做到這樣我們盡可能思考所有投資的潛在風險。例如,作為股東,在考慮公司毛利率的永續成長時,與公司的關係便至關重要;如果企業支付的稅率過低、員工工資過低或對供應商造成壓力,那麼基本經濟學表明相關風險可能會增加。

優秀的企業員工也可以成為優秀的價值創造者,道德和財務績效相輔相成的因素有很多。企業內部的多樣性,帶來了不同的觀點並減少了群體思維。善待員工的公司,更有機會擁有更忠誠和更積極的團隊,而那些管理對環境影響的人,也有助於降低任何法律或聲譽風險。

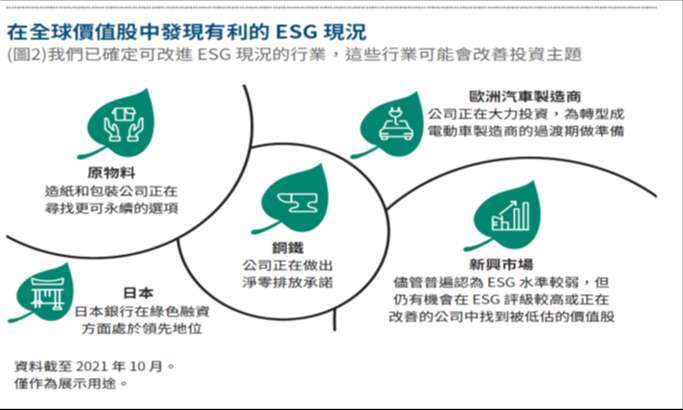

改善 ESG 現況也有可能改善投資論點 (圖 2)。我們的投資理念的一部分,集中在發現不確定性導致股價暫時被低估的機會上,如果能找出被市場誤判的機會或風險,那麼就有可能證明 ESG 是有益的。

過去,我們已經確定了 ESG 風險未充分反應的行業,或者在另一方面,儘管有證據表明公司的行為有所改善,並且在改善方面取得了進展,但公司股價在過去卻因不良行為而受到懲罰;我們發現,致力於提高 ESG 標準的公司,通常最終會從投資人情緒的改善中受益。

從更具防禦性的角度來看,對 ESG 風險的適當認識,也可以成為對抗價值股管理者無處不在的敵人 “價值陷阱” 的額外武器。根據傳統的財務分析,許多公司可能看起來非常便宜,並且具有可靠的長期上漲潛力。然而,透過對非財務性的 ESG 的分析,可以清楚地看到,一些公司之所以便宜是有充分理由的。

雖然潛在的價值陷阱可能很普遍,但假設最壞的情況並不總是合適的,這通常是一個揭露問題,因為公司的管理階層並不真正理解,為什麼投資人對 ESG 要素如此感興趣;令人振奮的是,我們看到越來越多的公司管理階層,對參與 ESG 的興趣越來越大,並且願意了解更多關於 ESG 的訊息。

歐洲汽車製造商:

汽車製造商歷來都在 ESG 基礎上進行了嚴格篩選。我們的前瞻性分析顯示,其中一些公司正在大力投資,為轉型成電動車製造商的過渡期做準備。

原物料:

過去幾年是有記錄以來最炎熱的幾年,天災事件正在證明氣候變遷的事實。造紙和包裝公司已做好準備,從塑料轉型成更可永續的原料,尤其是在電子商務變得越來越普遍的情況下;一些該行業的公司可以獲得林業資產,這些資產可以通過碳捕獲和儲存,在面對氣候變遷方面發揮進一步作用。

鋼鐵:

有許多公司做出淨零排放承諾,但有些公司領先於其他同業。例如在日本,我們投資的其中一家鋼鐵公司就明確表示,其首要任務是研發並明確實施突破性技術,實現鋼鐵零碳化。但將製程改為碳密集度較低的流程成本高昂,“綠化” 該行業很可能意味著只有最大的公司才能負擔得起成本,這造成了進入壁壘,從歷史上看,這為老牌公司創造了更有利的環境。

日本:

日本公司治理水準大幅提升,企業部門改革是近年來日本公司盈餘和獲利能力上升的關鍵影響要素。日本的中央銀行 — 日本銀行 (BoJ) 在綠色融資方面也一直處於領先地位;日本央行已啟動政策,通過允許銀行將其在日本央行的存款準備金。從支付較低利息的類別轉移到支付較高利息的類別,來獎勵為綠色及減碳投資提供資金的銀行,在我們看來是此類行為中的首例。

新興市場:

有鑑於普遍認為新興市場為較弱的 ESG 水準以及市場規模,但仍有機會在 ESG 評級較高或正在改善的公司中找到被低估的價值股。

【萬寶投顧獨立經營管理】本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金投資風險及基金應負擔之費用(含分銷費用)已揭露於基金公開說明書或投資人須知,投資人可至萬寶基金投資網(www.efund.com.tw)或境外基金資訊觀測站(www.fundclear.com.tw)查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。「T. ROWE PRICE」、「大角羊」圖樣以及「普徠仕」三字均為普徠仕集團之商標。此廣告由萬寶證券投資顧問股份有限公司發佈。