美國REITs百花齊放 多頭行情至少延續到2023年

REITs 與總體經濟息息相關,美國是疫後復甦最強的國家之一,總統拜登任內將持續推動內需振興計畫,美國經濟動能將維持高速擴張,也將為美國 REITs 迎來長多行情。台新北美收益資產證券化基金 (本基金配息來源可能為本金) 經理人李文孝指出,美國 REITs 各次產業百花齊放,商用不動產正向循環剛啟動;住宅空置率下探 5%,租金漲幅超過疫情前的 10%;逛街人流超越疫情前水準,店面租金穩定增長。分析師預期本波美國 REITs 多頭行情至少延續到 2023 年,明後年預估獲利增長率分別達 9.5% 與 6.5%,加上每年約 3% 股利率,潛在合理報酬約 20-25%,近期快速修正後提供好的進場點。

李文孝指出,目前美國貨幣政策仍偏向寬鬆,雖然 QE 將減少,但離升息緊縮還有一段時間,且股價反應在升息尾聲才會大幅回檔。依歷史經驗來看,前二次升息過程中,美國 REITs 初期仍呈上漲格局,如 2004-2006 年升息過程,REITs 每年均上漲,直到 2007 年房產泡沫才反轉;2015-2018 年升息過程中,REITs 每年上漲至 2018 年才下跌。預估本輪升息時間在 2022 下半年 - 2025 年,因此,2024 年以後才須特別謹慎。

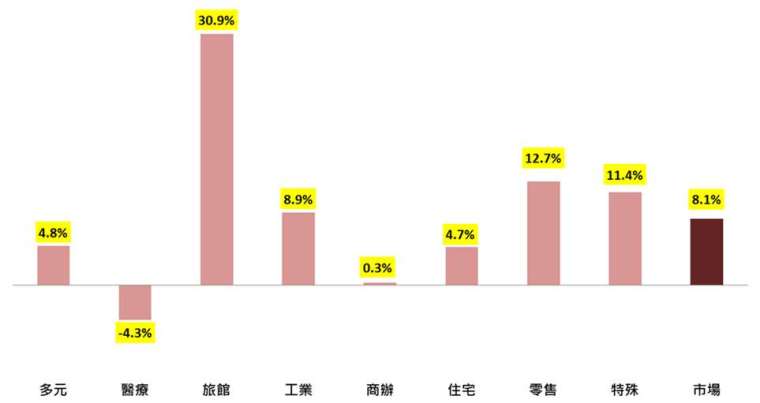

李文孝表示,美國 REITs 上半年財報大幅超出預期,各產業加速增長與復甦,獲利大幅上調,分析師將美國 REITs 整體市場 2021 年獲利成長率持續上修至 8%,以特殊型、零售型、住宅型產業上修幅度最多。除了強勁的基本面優勢下,REITs 為純內需產業且具備抗通膨特性,今年市場開始受青睞,扭轉資金外流現象,今年來累積主被動基金流入 110 億美元,2015 以來首次淨流入,REITs 資產管理規模今年大幅增加 700 億美元至 2600 億美元。

美國 REITs 次產業 2021 年預估獲利成長率

【台新投信 獨立經營管理】本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書 (或簡式公開說明書) 及風險預告書。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。有關基金應負擔之費用及相關投資風險已揭露於基金之公開說明書中,投資人可向本公司及基金銷售機構索取,或至本公司網站及公開資訊觀測站中查詢。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動,投資人於獲配息時,宜一併注意基金淨值之變動。本基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。由本金支付配息之相關資料已揭露於公司網站,投資人可於基金公開說明書或本公司網站查閱。投資人於申購時應謹慎考量。