【邱志昌專欄】美股、債市是「史詩級泡沫」??

(嚴肅聲明:本人從未在 Telegram 等社群,建立「飆股聊天室」,探討「飆股基因」等。本人鄭重聲明,該社群冒用本人肖像,請馬上自行刪除、並自負法律責任。)

壹、前言

長期以來偶爾困擾投資人,美國債務上限問題;又將於 2021 年 8 月 1 日再來一次。雖然自 2008 年以來,歐巴馬與川普政權,先後多經歷過美國國債餘額、超過政府債務上限的考驗;最後也迫使政府運作中止。即使美國政府也曾經有過暫時發不出薪水,公務員只好被迫休「有薪假」;但每次多是有驚無險、雨過天晴、安然度過。唯在政治協商過程中,通常需要對在野黨讓步;因此每次債務上限調整,多為在野黨帶來一些政治談判籌碼。近期拜登的財政政策總支出,由高達 6 兆美元預算、被砍到剩 1.2 兆美元;也就是因為在野黨認為,政府債務餘額問題越來越嚴重,因此在此項財政支出政策上,要認真嚴格把守;以免引爆無可挽回的債務違約危機、嚴重影響國家財政。這等同共和黨向拜登政府、財長葉倫的雄圖偉略潑出一盆大冰水。面對債務違約渾水時的風險是,美國國家債券發行定價所依據的、國家主權信用評等曾經被降級過;進而影響全球金融投資機構,對購買美國國債的興趣。對全球各國產壽險公司而言,投資評等為 2A、或是 3A 的政府公債,是對未來給付保險金、最好的負債資產配置,吻合投資學理論的「免疫策略」。美國財長葉倫,在 2021 年 6 月 25 日參議院聽證會上,懇求國會於 2021 年 7 月 31 日之前,提前調高或暫時中止、美國政府債務上限限制。為讓國會議員充分理解,再次國家債務破表傷害;葉倫說如果國會不採取行動,美國將會發生債務違約;那將是一場大災難!一定影響美國工人就業機會,使得美國在疫情威脅下,經濟復甦之路途更加艱難。如果國會不做出正確決定,則在 2021 年 7 月 31 日那一天,財政部不能再舉債、發行國家債券;無法以債養債的結局,就是步入美國開國以來,從沒有過的違約災難。

美政府曾在 2011 年時,發生近十年來首次,債務餘額超過國家債務發行上限問題:當時美政府被標準普爾信評公司,降低美國債信用評等等級,造成股市股票投資人拋售持股,資本市場全面震盪不安。雖然如此,但投資機構 Always 還是認為,美國債是全球信用最好、有價證券流通程度最佳的有價證券;美債如果違約?那是神話、也是笑話!所有全球各國壽險巨擘,若又聽聞美國債又要破表,必定會反常認為又是放羊小孩喊狼來了;反而會備妥資金,準備在該項利空襲擊時、去大量買進美國國債;最好是美債信用評等,也再被大砍一次、這樣會有較便宜價格可進場。以日本目前公債餘額佔 GDP 比率至少 214% 左右相比,美債餘額即使已達 22.7 兆美元餘額 V.S.18.5 兆美元年 GDP,債務餘額佔年 GDP 的 122.7%,那又怎樣?財務金融學系的第一課就是 MM 定理?公司的價值與資本結構、負債比率高低無關?國家的價值與債務結構無關?美債違約?是為賦新詩強說愁吧!

貳、真的美債從未曾違約、或發生類似 2013 年歐債危機!

2013 年時美國國債高達 16.39 兆美元,再度使債務破表;美國國會有鑑 2011 年經驗,那次允許在特殊情況下,美財政部可以繼續發行公債,以利於政府公務運作。2019 年 7 月,美國政府債務餘額又面臨同樣問題;白宮與當時在野民主黨,協商將債務上限提高為 22 兆美元;這一次調高額度,已經顯著超過、美國年 GDP 總額。但截至 2021 年 5 月為止,政府債務餘額又達 28.2 兆美元,不僅超過最新年度 GDP 總額,也遠遠超越 2019 年當時規定。對於科技、軍事、金融、教育、社會福利最優越國家,對政府債務似乎不必 Care;只要將臉書、谷歌與亞馬遜、特斯拉等等,美國前百大上市公司的總市值加起來,就足以清償所有的國債?不是嗎?

不管 Fed 的 QE 政策、或是財政部紓困資金,多會造成政府預算與債務負擔;Fed 發行美元貨幣,將銀行體系擁有債券買回,就是印鈔票、鈔票是一個國家對持有者的物質債務。美財政部為了進行大規模財政政策,又要舉債、發行政府公債。美國政府的雙赤字、貿易與預算赤字,長年以來已經成為宿疾,成為全球最強大國家不得不接受的原罪。從柯林頓、 歐巴馬到川普,多曾經有過政府部門,因發不出薪水、而暫時閉門謝客經驗;當然這是因在野黨在債務上限,達到再一次的臨界點時,不願輕易鬆手、拖到快失控才願意放手。但畢竟所有美國公民,多要公務部門服務,海關人員一天不上班、所有企業的商務協商可能被迫延期;其它公部門日常服務,平時沒感覺它們存在;一旦突然關門、會中斷很多平日認為理所當然的生活服務。葉倫是因為政治任務在身,因此為此問題煩心;畢竟最後還是會經過政治協商後通過。但在這些過程折騰中,對美國與全球金融市場活動還是存在風險。因為美國國債是全球,資本市場每天交易量最大的有價證券,而且由地表上最強國家政府背書;而這些債務多以各種到期期限的公債發行,在全球貨幣與資本市場流通。由於背後有美政府保障背書,因此持有美國國債相當持有美元貨幣。但若萬一違約倒債,那可不只是一場金融風暴而已!!

目前全球持有美債最多的國家為日本,根據 2020 年 6 月統計資料顯示,日本持有美國國債為 1.2717 兆美元、排名第一;而中國大陸持有餘額為 1.086 兆美元、排名第二。根據當時情勢,日本持有部位並未大幅增加,反而是中國在 2020 上半年,顯著減持了至少約 2,000 多億美元美國公債。從財務專業理論觀點,這是正確債券操作買賣行為。因為 Fed 執行無限量 QE、市場利率大跌,而債券因為有固定利率的標定,價格大幅上揚;這對於投資者而言、當然是獲利了結大好機與。這是金融市場情勢演變下該有的理性決定;人民銀行是為獲利了結,與所謂美中貿易、科技戰爭、經濟內捲或外捲無關。凡是在美 Fed 實施無限量 QE 之後,較為積極拋售美國公債者,在 2020 年多有顯著投資利得。

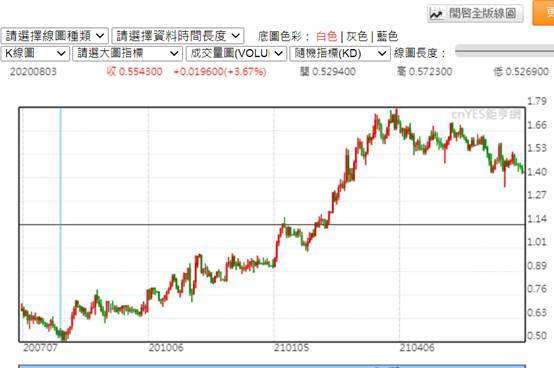

當時中國人民銀行的操作行為,是當美國 10 年期國債殖利率,一度因為 QE 而從 2.25% 左右、大跌至 0.25%,公債價格高漲,難得遇上這種好價格,因此持續賣出美債。從曲線圖可以見到,因為 Fed 於 2020 年執行無限量 QE,公債價格的 10 年期殖利率,從 2 月約 2.25%、一路下跌到 2020 年 7 月 7 日的 0.5%,之後最低曾經跌到 0.25%;人行出售美國國債,是在公債價格高價區、殖利率往下走低期間。中國大陸減持美債行為,從債券投資理論很能理解。但日本為何又會從老二變成老大?

叁、Fed 傾全力、有史以來其實就只是在控制與操縱美元指數!!

因為日本在 2019 年底到 2020 年初,陸續小幅加碼美國國債,而相對於中國的積極操作,就被拱上最大債主寶座。但對日本來講,美國這樣以債養債運轉財政,總有一天還是要付出代價;如果萬一 QE 的刺激已麻木,或只是造成萬物皆漲、草木皆貴,那 Fed 是否就得運用負利率政策?日本央行可能這樣想。2013 年歐債危機之後,ECB 歐洲央行不就在 2016 年中,破天荒降低存款準備率為負數。如果萬一美財政部、或是 Fed 的 QE 最後無法振興經濟,被迫追隨跟進?則國債價格不就會更高?在正常與理性的情勢下,這是不可能的。如果連美國的貨幣政策多走到這個地步,那不但代表 QE 已經失去魔力,還會隱含 Fed 對這次疫情災難、心有餘悸,還未走上經濟復甦之路、經濟成長之路就嚴重受阻。美國經濟復甦受阻,肯定是全球風險,這是杞人憂天?

其實經濟學家在 2009 年時就曾經,引用日本 24 年通貨緊縮經驗,認為 Fed 的資產收購、不見得每次多會讓經濟起死回生,稍有不慎反而會落入流動性陷阱、通貨緊縮的境界。但近 10 多年事實卻是完全相反,美國產業創新與科技進步,繼續帶動 2009 年後經濟復甦繁榮。而同樣的資產收購 QE 現在又再一次執行,美國 Fed 到目前仍然一戰成名。美日兩國經驗為什麼會有這種差異?最主要原因還是出在對匯率的主控權、及科技是否持續創新上?日本企業在 1990 年之後,進入通貨緊縮低潮期,而且而衍生出不少財務理論例外個案;例如物價下跌、企業獲利不振、利率變成負數。這其中最大關鍵在於,一個國家央行寬鬆貨幣政策,是否能夠刺激企業生產、及人民的有效需求。這個差異也讓我們,花費相當時間沉思。最後我們獲得幾個重要結論:一、美元貨幣是全球最強勢、Fed 一舉一動也最有影響力,因此對於世界各國貨幣匯率,多有外溢效果。也就是當 Fed 進行自己國內資產收購,推出 QE 政策時;所有其它貿易對手國的貨幣必然升值。二、其實弱勢美元,早該在 2017 年底、Fed 反向進行資金收縮時就應該結束。但是川普上任之後,為了對中國進行關稅報復與貿易戰爭,因此仍然將美元指數壓低在 103.33 點以下。美國相關部門使用了匯率調查報告與 301 法案等等手段,讓貿易對手國的匯率,無法也不敢往貶值方向操作。三、其實在川普時代,人民幣兌換美元匯率,與 2009 年前水準相比已顯著升值;這種讓最大貿易對手國匯率升值,漸漸強化自己外銷價格競爭力手段,在 1985 年對付日本經濟奇蹟崛起時,已應頗有成效地操作過。1990 年之後,日本臣服在強勢日圓匯率之下,過著通貨緊縮的日子;很難想像日本在 2012 年時,日圓兌換美元匯率,竟然還從 1985 年的低價、大幅升值至 90 元兌換 1 美元以上。四、而在 2008 年之後,時空轉變、Fed 又將這套匯率戰略用在中國人民幣匯率上。美國對外經濟戰略就是,在開放自己經濟內需之後,還對等地要求、對手國在其內需銷售利潤得逞後,要付出匯率升值、也要開放其內需市場等等代價、符合公平正義對稱原則。

肆、結論:Fed 故技重施?恐今非昔比?會浮現邊際遞減效果!

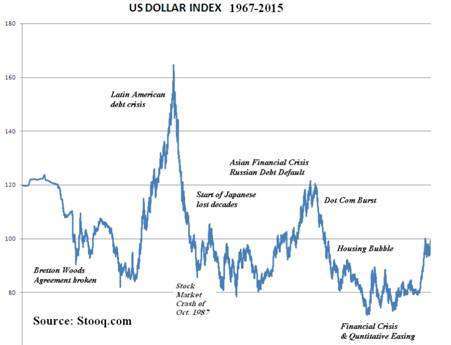

其實由美元指數長期變遷路程演變,我們就看見到為何在釀出金融危機後,美國科技產業反而更強勁、股價總市值越壯大。最重要的發現是,弱勢美元居功厥偉。美元指數對金融系統性風險具有一定規律;獨強高於 115 點的指數,將對新興國家造成傷害,甚至是釀成風暴。例如高達 140 點的美元指數,終於終結了 1980 年代拉丁美洲的繁華;120 點的美元指數,也逼使亞洲陷入 1997 年金融危機中。而獨弱的美元又可能對,美國本身金融市場造成禍害;例如 80 點以下的 2008 年美國與全球金融風暴。

可以這麼推論,容許美元指數最大的浮動區間為 85 點到 115 點,但最好是落在 90 到 110 點之間,太偏 90 點對美國本身不利,太高則會逼使新興國家,出現資金外逃、金融危機。美元指數應該是 Fed 最核心關切的指標,尤其在寬鬆貨幣政策下,Fed 只要守住 90 點到 110 點區間,而且盡量往 90 點偏、則對美國本身金經濟是相當有利。也因此無論如何,Fed 多要對外宣稱,無限量 QE 必將引發暫時性通膨,但 QE 政策固若金湯。其實由全球鐵礦砂、石化中間原料、貨櫃運輸價格、工業原料多顯著大幅上揚,Fed 仍然面不改色、以緊張的內心、鎮定的表情說,這是短期問題。

本文多次以理性預期學派觀點論述過,當 QE 未來效果已經可以被完全算計清楚後,QE 最後只能推動物價成長,而對就業效果將遜於物價。才高八斗的 Fed 金融專家、經濟學家不會不知道 QE 有這樣風險。但是他們一定要拖,即使已經發生通膨、只要狀況沒有失控,就是還會 QE,一路的 Q 下去;最好把美元指數壓在 95 點以下。這樣會使美國製造商的最終產品,在全球各國的價格競爭力無往不利。且繼續以對付日本經濟奇蹟經驗,再加強施壓附加在中國上,這樣的演變最後會:一、中國目前股市被壓縮了、人民幣實質匯率高估了,尤其歷經資產泡沫與美中貿易戰爭,中國有陷入通縮之虞。人民幣與當時 1985 年,被美國「雙規」的日圓一樣,缺乏顯著的外溢效果;即使自搞資產購買 QE,也未必能驅動自己的匯率弱化。二、當投資機構發現 QE 只會推升通膨之後,對於債券固定收益投資必需報酬率將提高,且不再相信 Fed 的宣告、只會尊重市場現實發展。當物價持續上揚情勢確定,則對股市有何影響?眾所皆知,這就是技術分析波浪理論中,股市會走出邪惡第五波。先不管它是否邪惡,最後的結果就是多頭鳥獸散、QE 功敗垂成。上述本文所述應就是,當前美國寶級金融、經濟大師,不斷警示美股現在正處於「史詩級泡沫」,主要的理論根據吧!

(提醒:本文為專業學術研究,非投資建議書;不為引用本文為商品行銷投資損益背書。)