施羅德:看好永續氣候變化題材 2021更應精選個債、聚焦關鍵主題

新冠肺炎疫情徹底翻轉全球經濟局勢與產業結構,大眾對環境友善的意識高漲,「永續投資」一躍成為新顯學;而市場的劇烈波動,亦使投資人更仰賴「債券」以追求穩健收益。施羅德投資在日前舉行的「2020 投資論壇」中,格外看好「永續投資」的成長趨勢,特別是「氣候變化」新議題,可望持續獲得市場青睞,而債券等信用資產,在未來仍能提供極佳的收益機會,是面對充滿變數的 2021 年不可或缺的投資主題。

減碳抗暖化,全球每年需投入至少 2 兆美元

談到永續投資,施羅德投資格外強調「氣候變化」範疇的重要性。根據施羅德投資集團獨家研發的「氣候變化儀表板」所預測,今年第二季全球氣溫將上升 3.9°C,幾乎是《巴黎協定》目標 2°C 的 2 倍。對此,施羅德投資(環)環球氣候變化策略基金經理人 Simon Webber 指出,根據估算,要控制全球升溫不超過攝氏 2 度,全球必須在 2030 年前較 2010 年大量減碳 33%,而要達到此目標,全球每年需投入的金額高達 2 兆美元,在全球齊心減碳對抗氣候變遷之際,相關商機也非常值得期待。

Webber 指出,根據估算,要控制全球升溫不超過攝氏 2 度,全球必須在 2030 年前較 2010 年大量減碳 33%,而要達到此目標,全球每年需投入的金額高達 2 兆美元,在全球齊心減碳對抗氣候變遷之際,相關商機也非常值得期待。

在減碳友善環境的過程中,Simon Webber 特別點出「氣候變化投資」的三大趨勢主題,分別為電氣化、氫能發展與永續消費。首先,為求有效減碳,「電氣化」是關鍵的解決方案,目前全球再生能源成本持續下降,已有三分之二地區的最便宜能源就是風電與太陽能;另外,儲能成本的下滑,也使再生能源更易儲存,邁入「近全時供電」的新階段;Simon Webber 認為,此刻是投資能源轉型的絕佳時機,其中銷量將呈現爆發式成長的電動車產業,格外引人注目。

「永續」是門好生意,「電動車」銷量將爆發性成長

電動車產業身為明日之星,除了其儲能電池成本持續下降,使價格更具競爭力,而且電動車駕駛起來,也完全不輸傳統內燃引擎車,更重要的是,各國法規積極規劃,許多國家都有完全轉型電動車的期限規畫,Simon Webber 預計 10 年後,內燃引擎車就會逐漸被市場汰除。

而從內燃引擎車完全轉換成電動車的過程中,Simon Webber 也指出,將會增加 30% 至 35% 的用電需求,換言之,各地都需要更多的發電站才得以滿足用電需求,但隨著電動車的市場滲透率逐步攀高,所有東西都電動化之下,包括潔淨能源生產、輸送與配送、儲能、電動運輸、基礎設施等相關的供應鏈、價值鏈都蘊藏著相當大的投資循環與機會。

「氫能」讓「全面去碳化」變可能,「永續消費」潛藏龐大變革商機

至於氫能的發展契機,Simon Webber 分析,主要是因為「氫」可以讓電氣化做不到的領域,也能實現潔淨能源,像是航空、船運、重工業等去碳化成本極高的產業,都需要電力以外的替代方案,「氫能」在此就扮演重要的神隊友角色,預計到 2050 年,「氫能」佔最終能源需求佔比有機會達 18%,整體潛在市場 (包括氫能銷售與相關設備資本支出) 總值預料可達 2.5 兆美元。

最後,在永續消費部分,Simon Webber 表示,食品、農業與時尚產業,是最常被忽略的永續範疇,但這也是溫室氣體最大的碳排來源。以食品業為例,砍伐森林改為農業用地、農場牲畜排放的甲烷、動物飼料的生產、食品的加工運輸等,都是極大的碳排來源,特別是家畜與動物性蛋白質排放量最高,要解決這個問題,就得靠替代蛋白質的研發。目前替代性蛋白質在全球「肉品」產業佔比不到 1%,預料在製程技術更為精進之下,10 年後市值可高達 1400 億美元。

充沛流動性支撐信用資產,「主動投資」才是收益關鍵

在債市展望部分,施羅德投資固定收益產品投資總監 Sriram Reddy 分析,過去這段期間,各國央行已窮盡所有政策工具,來為市場挹注流動性,疫情爆發後,更積極透過財政政策來救援經濟,如此對市場也產生了三大影響。

首先影響之一,就是通膨風險可能會增加,但這應不致於發生在短期間內;其二,則是各方不計價格的購債行為讓利差持續下滑,意味著投資信用資產更應聚焦基本面;再者,就是任何資產包括股債,未來的期望報酬都將愈來愈低,目前已看到負殖利率債券總量接近歷史新高,未來「被動投資」的收益將陷入困境,「主動投資」才是維持較佳收益的關鍵。

贏家輸家表現兩極,宜挖掘價值低估信用資產

在看好的信用資產部分,Sriram Reddy 表示,其對新興市場公司債前景最感樂觀,而全球投資等級債券則相對偏好歐洲的投資機會,認為美國市場應採逢低承接策略。但因肺炎疫情使許多產業受惠推升其投資價值,也有不少企業因疫情而傷,但在危機中存活的企業債券價格就顯得相對便宜,這些都需要有卓越研究能力的主動投資者深入挖掘,找出值得長抱的精選標的爭取收益機會。

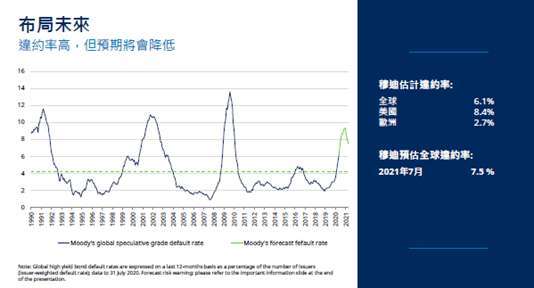

在高收益債市部分,疫情肆虐讓大家更加審慎檢視高收益債的違約風險,但 Sriram Reddy 認為,政府積極救經濟,企業注資量也相當穩健,亞洲企業債的違約率應會相當低,是相當具吸引力的投資區塊;另外,歐洲企業近期連續接獲政府貸款大力支持,募資結果也相當不錯,讓歐洲高收益債市前景也獲得顯著翻轉。

整體而言,在依舊充滿挑戰的 2021 年,各產業的贏家與輸家表現將更加兩極化,布局好債聚焦關鍵主題,較能增加收益空間、降低資產波動風險;而在資產中納入永續投資,更能掌握主題投資的獲利趨勢,這將是投資人不可忽視的重要課題,也是新年度持盈保泰的致勝策略。