台灣壽險業出海結構調整 美元需求放緩助台幣笑傲亞洲

台幣過去三個月經歷了新冠疫情和美元荒對全球市場的衝擊,但仍在亞幣中表現居於榜首,其中一個因素可能就是過往的一個主要利空因子 -- 台灣壽險業者今年來因保單結構等策略調整,對台幣影響有所轉向,甚至間或提供支持。

由於總保費收入明顯下滑,加上衝刺外幣計價保單的銷售策略,讓壽險匯出力道減輕,甚至有時出現資金匯回,間接支撐了台幣;展望後勢,市場人士指出,台幣走勢仍將受美中關係等因素牽動,但壽險公司對美元的需求料放緩,可以讓台幣匯價少了一個拖累。

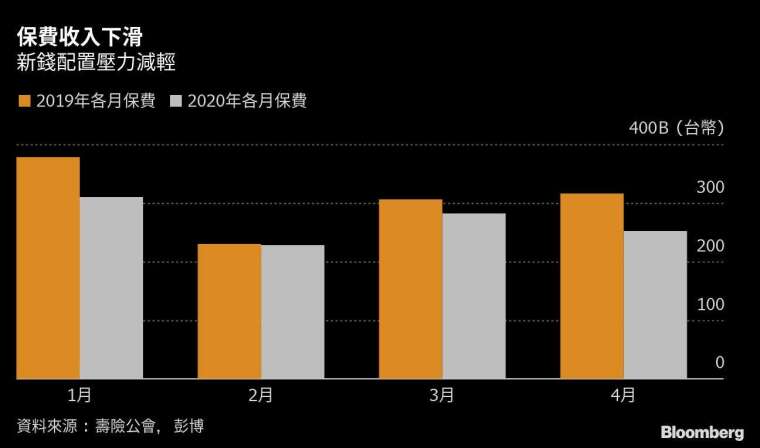

由於金管會加強監管,壽險業去年總保費收入已創 2011 年來首次衰退,而據壽險公會統計,今年 1-4 月總保費收入約 1.7 兆元台幣,又較去年同期年減約 13%,其中初年度保費更較去年同期衰退近四成,這個下滑的趨勢在今年恐怕難以反轉。

國泰投信量化投資部主管鄭立誠指出,過去壽險保單銷售中有四至五成和儲蓄險有關,現在主管機關嚴控保單宣告利率不得過高,可預期今年壽險去化資金的壓力不會像往年那麼大。

「保單結構改變,加上今年市場不確定因素高、波動大,壽險會想多留一些資金在手上,投資海外資產的力道放緩是確定的,」他說。

債券 ETF 不再單向成長

同時壽險業對於台幣的影響轉變不只在於減少利空力道。隨著台幣計價債券 ETF 不再像往年那樣單向成長,今年以來甚至反向有些贖回匯回,三不五時也成為提振台幣匯價的實際資金流。

據彭博數據,九成以上均為台灣壽險業所持有的台幣計價債券 ETF,今年一改自 2017 年首檔美國公債 ETF 掛牌以來單向成長勢頭,隨著壽險已建置一定滿足量的部位,加上金融市場的動盪,出現壽險獲利了結、持有單位數下滑的走勢。至 5 月底為止,台灣掛牌的台幣計價債券 ETF 受益權單位數已跌至約 276 億股,較去年底的 314 億股減少了約 12%。

由於這些在台灣掛牌的債券 ETF 的投資標的都是海外債券,當壽險業者減持時,投信業者便會有相應的資金匯回,在本地市場形成台幣買盤。

復華投信債券研究處投資策略長吳易欣指出,展望今年,台幣計價債券 ETF 已難以像過去那樣快速成長,除了壽險因市場波動因素減持,主管機關之前祭出包括信評限制、提高計算資本適足率中的風險係數、分散投資人等措施,都會限制這類商品的成長。

此外,為了避免匯率風險,包括國泰人壽、台灣人壽等多家資產居前的業者都在法人說明會中明確指出,將持續增加銷售外幣保單的策略。這意味著不只在現匯市場,在壽險業著墨最深的美元兌台幣換匯市場 (FX Swap),隨著保費結構調整,壽險業者在收到美元保費後便可直接進行海外投資,亦減少了換匯市場先買後賣美元的需求。

其中中國人壽及新光人壽的初年度保費中,第一季外幣保單的占比均已高達約七成。

台幣持堅

據彭博數據,過去三個月台幣約升值 0.6%,在 12 種主要亞幣中和日幣一起漲幅居首;彭博行業研究亞洲外匯策略師趙士軒指出,儘管受台灣壽險業喜愛的投資級美元債近期的利差仍具吸引力,但考量到海外投資比例仍受法規限制,再加上 3 月時壽險公司已經在利差擴大時增加部位,短期內壽險公司對於美元的需求料會放緩,是短線支撐台幣的一個可能因素。

他並表示,中美關係對台灣出口商的影響、以及外資進出台股,將會是左右台幣短期方向的重要觀察指標。

馬來亞銀行外匯分析師黃經隆亦指出,保單銷售放緩對於台幣可能有些微幅正向作用,但台幣持堅的表現還有其他利多因素存在,包括,全球經濟逐漸回歸常態、科技產業趨勢,加上美元偏向疲軟等等。

他進一步稱,中美的緊張情勢是最新出現的不確定因素,「可能對台幣有利或不利,取決於兩大國採取什麼行動。」

(本文不開放合作媒體轉載)