Fed會議登場預料利率不動 交易員聚焦四個問題

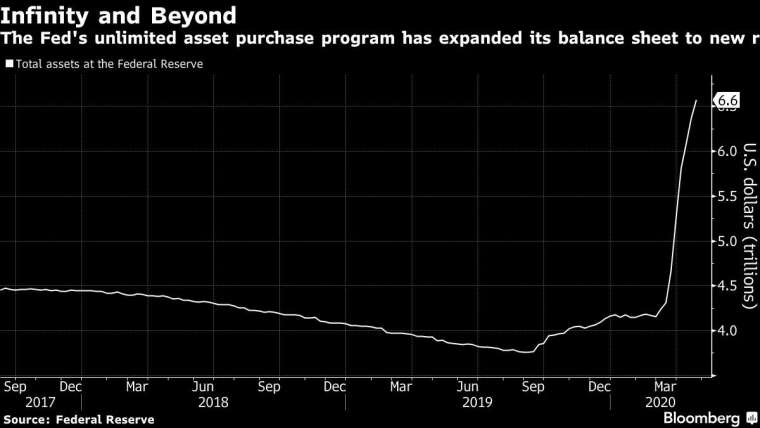

美國聯準會 (Fed) 過去六週透過降息 6 碼、啟動無上限量化寬鬆 (QE) 等釋放上兆美元資金救市,投資人雖然普遍不認為美國聯準會 (Fed) 會在 30 日例行會議上宣布更積極的措施,仍希望從這場會議中尋找關於景氣和政策動向的明確訊號。

《彭博》報導,除了官員對疫情造成的經濟損失最新評估之外,債市交易員希望以下四個問題能有更明確的訊息:有關利率和購債規模的前瞻指引、超額存款準備金率 (IOER) 辯論、商業票據,以及殖利率曲線控制政策。

前瞻指引

前瞻指引對資產收購計畫尤其重要。Fed 一開始購債規模為 5000 億美元公債和 20000 億美元抵押貸款,一週後改為無上限購債,高峰時一天收購公債目標為 750 億美元,而本週 Fed 平均每日收購 100 億美元。

目前 Fed 每日平均購債規模一週發布一次,策略師預料該是改為每月發布一次目標值的時候。美國銀行 (BofA) 和摩根士丹利認為可能是每月 1500 億美元,巴克萊預估每月 750 億美元。

關於超額存款準備金利率 (IOER) 的辯論

雖然明尼阿波利斯聯準銀行官員 Narayana Kocherlakota 採取負利率的說法可能不大可能從 Fed 獲得迴響,但鮑爾勢必會被問到負利率的問題。

由於聯邦資金利率 (聯邦公開市場委員會目前設定的目標區間為 0-0.25%) 平均值過去一週以來曾兩度觸及 0.04%,策略師預測 Fed 可能會修改用來執行聯邦資金利率區間的利率。過去 Fed 也在實質聯邦資金利率降到只比利率下限高 5 個基點的時候這麼做過。

資產收購計畫和流動性措施正對聯邦資金利率施加下滑壓力,巴克萊策略師 Joseph Abate 說,Fed 可以藉由提高目前作為下限 (0%) 的附買回利率 (RRP)、和目前作為上限 (0.1%) 的超額存準率 (IOER) 來因應。

巴克萊和美銀策略師都預估兩者會提高 5 個基點,而美銀認為 IOER 甚至會提高 10 個基點。德意志銀行則抱持不同看法,認為提高 IOER 可能導致某些 Fed 信用機制的定價收緊,造成適得其反的效果。

商業票據

Fed 也可能提及信用機制,美銀和道明證券 (TD Securities) 的策略師認為 Fed 可能調降貨幣市場和商業票據的利率,鼓勵更多參與者投入並促使倫敦銀行同業拆款利率(Libor)進一步下滑。

但 NatWest 認為這種可能性不大,理由是三個月 Libor 這個月以來走在穩定下滑趨勢。

殖利率曲線

策略師也在討論 Fed 將在今年稍晚是否會採取控制殖利率曲線的政策。也就是將公債殖利率控制在一定水平,防止趙府釋放的上兆美元援助資金導致借貸成本失控。

日本銀行 (央行) 實行殖利率曲線控制已有數年的時間,澳洲央行則在 3 月正式把三年期利率維持在一個水準。

Vanguard 經理人 Gemma Wright-Casparius 預期,Fed 或許很快會在這方面鋪路,「6 月當我們開始聽到他們提供的最新經濟預測,就會看到流動性支持措施轉移為政策性支持措施,購債計畫可能再次發生變化。」

(本文不開放合作媒體轉載)