〈鉅亨主筆室〉美股債修正將異常慘烈?

壹、前言

好一場漫長偉大的美國股債春夢!Fed 主席葉倫在 2018 年 1 月中,宣告 2018 年第一次貨幣會議結果內文後;全球貨幣市場預期,2018 年 3 月、Fed 肯定再次升息一碼。而且 2018 年升息次數,至少四次、甚至四次以上,且幅度可能增大;因為通貨膨脹的隱憂越來越大。為何在 2015 年底 QE 退場後,歷經兩年多以來的升息與縮表,多沒有這麼嚴肅、現在為何會這麼緊張?2018 年初原本穩定的股債市,在不到 1 個月時間的 2 月初,為何變得如此風聲鶴唳?最重要原因是因,美國抗通膨債券 (TIPS)、與政府 10 年期國債兩者殖利率差距越來拉的越大。這兩種固定收益債券的殖利率差異 (Gap),被視為是對近期一年內,貨幣市場對於通貨膨脹的預期數據。在 Fed 的貨幣政策中,FOMC 對於預期通膨水準,自從 2009 年 3 月起就認定為 2%,這個數據是 Fed 從 QE 逆向,緊縮貨幣政策的指標。政策對於市場影響時效有落後效果,因此「預期」成為投資機構領先下手的指標。

貳、該來的就是跑不掉、因果報應總是不會缺席!

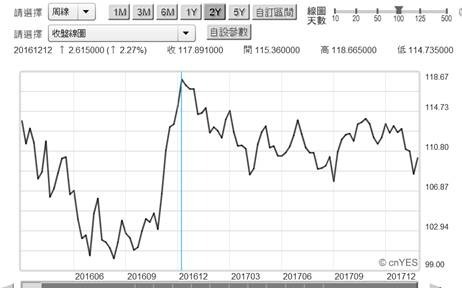

但在這只一年中為何會有如此、豬羊變色的改變?一、最重要原因是來自於 Fed 信誓旦旦的宣告、及美股道瓊與 S & P 500 指數、NASDAQ 等大漲給予的信心。還有國際油價的上揚,雖然這是因為 OPEC 減產措施引發,但油價的多頭回春,使得投資機構充滿對有效需求復甦、景氣繁榮預期的篤定。這個前景更促使抗通膨債券 TIPS 與 10 年期債殖利率持續拉開,當然也是通膨率、CPI 未來預期增加率將持續上揚。2 二、018 年 2 初 TIPS 的殖利率為 0.57%,而 10 年期債殖利率約為 2.7%、兩者利差約為 2.13%;對於貨幣與資本市場的投資者,這就意味未來美國 CPI 年增率就是 2.13%。這項預估現在沒人知道、未來是否就這樣兌現,但是 TIPS 的預期 (Expectation) 就是如此。三、Fed 為何對於物價上揚會如此有自信?從實體經濟面發展,外部無法有充分資訊得知 Fed 的算計方式;只能由每個月經濟預測單位公告得知。例如台灣 CPI 是在每月 5 日公告,上一個月 CPI 的指數數據、及年增與月增率變化情形。但 TIPS 的殖利率是領先指標,它的功能就與股市相對於總體經濟、企業獲利、上市公司未來現金流量,有精準的預期功能。其實近三年多以來,美國 10 年期債券殖利率,在 QE 退場與 FOMC 利率升息、縮表下。在這個緊縮預警過程中、債券殖利率的預期走勢多呈現區間起伏循環,從未有過空頭態勢。但是在準備第五次升息前的 2017 年底、2018 年初,味道就不對了。殖利率突然擺脫過去的趨勢型態,不回頭地上揚、價格下跌。從殖利率的領先意義,這是未來存放款利率上揚的徵兆。而且更令人得注意的是,過去執行 QE、或權衡極端寬鬆貨幣政策的國家不只是美國,還有英國、日本及歐盟。要跟進 Fed 緊縮貨幣政策的國家,至少還有歐盟歐洲央行 (ECB)。

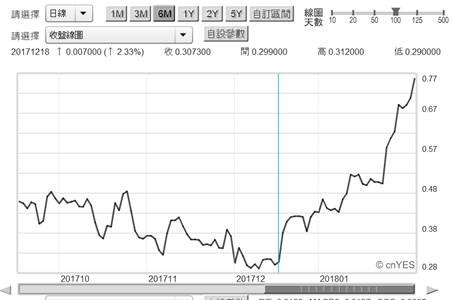

由 SDR 各國債券殖利率變化也可見到;這一波債券殖利率上揚,的確是全球性的、也就是系統性 (Systematic);這是最為重要與嚴肅之處。由德國 10 年期公債殖利率檢視,近期德債券價格的大跌,是自 2017 年 12 月 18 日、是 Fed 宣告第四次升息後。類似這種動作與反應,在過去 2016 年初至當時、多是以利空出盡處理。但這次不同了,德 10 年迄債殖利率由 0.28% 的低水準開始,一路爬升到近期的 0.77%。一、由德公債檢視可發現,這一次債市價格下跌是全球性的。以成因面思考,這是因為 ECB 也會跟進 Fed,停止歐元的 QE 政策、停止歐元負數存款準備率政策、最後跟進升息、縮表等等;因為有這些蕭規曹隨的預期、因此德債與美債殖利率同步上揚。二、但是不對勁的是,由貨幣與債券的正常關係檢視;卻可發現到美元與美債、對上歐元與德債卻出現不對稱情形。弱勢美元的確是配合上揚的美債殖利率,但是上揚的德債殖利率卻是對上強勢、或說是非弱勢的歐元。這就不對了;在效率前緣曲線上,貨幣與債券兩者、期預期報酬率與風險的水位大約是一致的。美元弱勢、當然就是美債價格下跌,但歐元強勢、為何德國債也下跌??近半年來,為了防範美國債務上限問題、甚至擔心長期美國財政破產,中國人行與日本央行、這兩個美債的最大債權人,不多是轉向買進歐元區公債?為何德國債殖利率不跌反漲?如果近一年多以來,中國人行與日央行不買美債、且轉買德債,則歐元與德債多會呈現強勢;但德債殖利率卻反其道而行?這對於全球貨幣、或是資本市場多是相當危險的。這表示 SDR 國家因為 QE 搞過頭,最後就如理性預期學派的誓言,該來的總是跑不掉;系統性風險將鋪天蓋地而來?

叁、中國資本市場會突圍?

就國際經濟學的理論模型,進行資本管制的國家,因為是封閉體系 Close-end,因此它會發生輸入性通膨,效率會落後於開放體系經濟體。

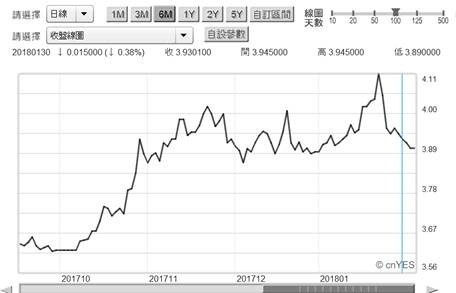

檢視中國 10 年期債殖利率日曲線圖,殖利率上揚的起漲點卻早在 2017 年 10 月 11 日就發生,殖利率數據為 3.62%;自此上揚到 2017 年 12 月 20 日的 4.0%,然後在 2018 年 1 月 22 日衝上 4.11%。但在此之後又卻呈現下跌,短期趨勢與美與德債迥異。這似乎顯示在這一段期間中,從美國或德債賣出的資金,轉向買進中國國債?由債券是「類貨幣」概念,中國 10 年期國債是為現在與未來,全球債券市場的中流砥柱?這是中國 10 年期債的底價區域已經出現?不是說中國總有信貸、債務違約的完美風暴危機?或是中國股市將在 2018 年 5 月,真正被納入 MSCI 正面預期,內部人先進場卡位?現實的比對發現,在 2018 年 1 月 22 日之後至今,中國資本市場內潮流是賣股買債、賣掉上證股票買進中國國債。這就怪了?不是不少投資銀行說,中國資產價格過高、泡沫化的場景總有一天會出現?為何斗膽買進人民幣國債?莫非向天借膽?或是中國會再推出「兩帶兩路」?

如再由人民幣匯價比對,則由 6.6 兌換 1 美元升值到 6.27 兌換 1 美元;就是由 2017 年底美 Fed 宣告,第四次升息後開始、人民幣就明確升值。上述殖利率、匯價、股債市的這一些複雜比對顯示意義是:一、以中國人民幣匯價、及股價、債券殖利率三個指標互動。貨幣升值、資金由股市轉向債市互動同步發生。若這項假說可發生在中國;則它也該出現在美國,也就是美元突然轉強,美債止跌、美股大幅回檔?美債為何會止跌?因為美股價太高無利可圖,轉進風險大低的債券。二、其實這也是葛洛斯先生的觀點,他認為 3% 的殖利率就是美 10 年期債的底部區。而道瓊股價指數 2018 年 1 月 26 日,26,616.71 點就是短期的最高點、也可能是歷史的最高點;如果道瓊指數跌勢是一波到底的話,則道瓊指數的長期走勢將一如金價,在 1,912.14 美元 / 盎司做頭後,進入下跌、然後區間整理至今三年多。

是葛洛斯的理性觀點出線脫穎的機率較高?還是會演成失控局面;就是美 10 年期債殖利率升過 3%、而美股價則繼續下跌,但美元指數卻開始回升不斷轉強。三、如果是這樣的演變,那這個變化不僅會是美國本身資本市場風險,更是全球新興國家的災難。因為這就是新興市場外資的資金回流美元,但沒去買進美債、債價沒有止跌,那錢跑到哪裡去?這的確會勢全球股與債市災難,因為外資回流的美元跑到銀行的定存去了;未來銀行定存利息將遠高於債券利息報酬。那就是美元定期存款利息將會顯著升高,遠高於債券利息甚至與本金報酬;而活期存款利息也可能高於股市機會成本,也就是無風險利率 (Free Rate)。這個景象如果真發生,這也將是房地產災難,不僅投資性房地產會因為貸款利息成本升高,由原本的等待與觀望演成拋售,而且新購屋者也將會退卻;如果不幸這樣,則這就可能是全球房地產價格主跌段開始,更悲情地說應該是長空的開始。

肆、結論:最好不要演成全球股債「蝴蝶效應」!

再度由日本日圓匯價、貨幣政策與債市股市檢視。短期日圓兌換美元匯價呈現貶值後區間整理,日經 225 股價指數緩慢上揚。當美股轉弱、美債價下跌、美元轉強時,日圓將回頭走原來貶值的方向,日經 225 股價指數上揚機率高。而日 10 年期債殖利率上揚幅度並不顯著,貨幣匯率與債市方向並未顯著背離。由以上 SDR 貨幣與債券檢視,美國債券價格與美元匯價表現風險最大;影響層次也會擴散,後續跟進的是歐元區、最後才是日圓;中國債券的風險最高、但溢價報酬也會最高。不過最好不要演成美債、人民幣債、德債、日債價格下跌的蝴蝶效應。

(提醒:本文為財金專業研究分享,運用財務理論透視分析,無任何多空立場;說明與判斷皆非投資建議,只為研究舉例用,不為任何引用本文行銷或投資背書。)