〈鉅亨主筆室〉美元何時轉強?唯ECB是問!!

壹、前言

美元指數由極弱勢轉為強勢,將會引發全球金融變動風險,但是這個潘朵拉盒子的開啟,卻是在歐洲央行 (ECB) 手中。ECB 宣告歐元存款準備率恢復正常、及歐元 QE 退場與升息、甚至縮表多將會激化美元強勢?美元指數的回升掌握在 ECB 之手?最主要原因是,在美元指數組成成分中歐元佔最大比重,因此當歐元匯價由升轉為貶值後,則美元指數會受到升值激化。一個銅板不會響,只有 Fed QE 退場升息縮表,還是無法激化美元轉強;唯有 ECB 跟進緊縮政策後,才會使美元指數由極弱勢逆轉為正常、再慢慢轉為強勢。美元其實已經具備初步升值必要條件,就是 Fed 本身提高了美元利息;並且進行縮表等緊縮操作。但這些多是美國自己單方面做法,還要有歐元匯價的配合、即 ECB 的引導。而這引導就是,ECB 宣告退出歐元 QE,調高歐元存款準備率;這些政策應該多是未來可預見的必然,只要宣告不必等到執行就有效果。

為什麼會有這樣的思維?道理還是在於本文熟悉的財務理論,偶而就會會被本文提到,Fama「效率市場理論 (EMH) 運用;所有的成熟市場多是強式效率。這是我們在前一篇文章,以道氏波浪或是艾略特波浪理論,對長期美元指數探討,所獲取的一些珍貴理論假說;那就是美元指數短弱長強,其臨界時間點出現在 2013 年中;也就是 Fed 宣告將退出美元 QE、並且將會升息、回收資金等計畫宣告時。

貳、緊盯德國 10 年期公債殖利率趨勢、判斷 ECB 的非寬鬆宣告!

在此一宣告後美元指數就針對,這些計畫做迅速預期反應。事件分析法的邏輯就是,短線是針對短期事件,長線指標是針對長線事件預期做出最迅速反應。這就是在 2013 年,當時 Fed 柏南克主席,開口後不到半年時間,美元指數就由 70 多點衝上 90 點以上的主要背景。由 EMH 理論的邏輯詮釋那就是,美元指數已先在 2013 年;以不到半年時間,反應 2015 年底的 QE 退場、及 2016 年 12 月 15 日的升息、及 2017 年 9 月 5 日的縮表宣告等三件事。這些幾年後的包裹宣告預期效果;多全部在 2013 年的下半年,持續反應在美元指數上。就美元指數組成成分而言,歐元是最為關鍵、再來是才是日圓;當歐元匯率確定貶值,那美元還想要弱到哪裡?歐元長期匯率強弱取決於與物價有關的長期匯價假說,就是大麥克的「購買力平價理論」;但短期則決戰於與利率有關「利率評價假說」。只要以預期的邏輯,去詮釋金融市場所有價格變動,就會理解「點的事件」會有事前預期波動,「期間的一連串事」件也會有一系列「期間的預期效果」。

除以上所提到的「包裹計畫」預期兌現,與「單一事件」的兌現等理論外;目前全球外匯投資者最大的疑惑是;ECB 何時會進行歐元退場、升息與縮表宣告?2018 年的一季、第二季、第三或第四季?要回答或預測這有關時間點問題,必需要回顧 ECB 過去多年來,一連串的質與量化化寬鬆貨幣政策,它們的排序時間點。ECB 在 2012 年歐債危機最高峰後,開始展開對主權債務危機的彌補,將歐元的存款準備率降為負數,這是在 2014 年 6 月 16 日;而後繼續在 2015 年初進行歐元 QE,並且端出對歐盟消費者有利消費貸款措施。由這個時序政策回溯推演,按照正常邏輯,ECB 將會先恢復歐元存款準備率,由異常的負數調高到零;這會是 ECB 準備由寬鬆轉向,打出來的方向燈。然後再來宣告停止歐元的 QE 政策,然後過了一段時間後才會緩慢宣告升息,幾年之後再進行歐元資金回收。

叁、ECB 會成為美股轉弱的殺手?

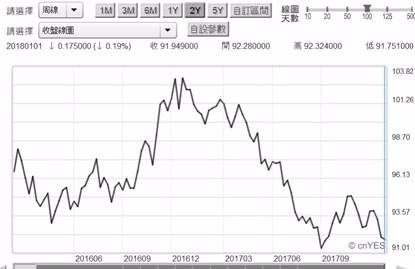

依據 Fed 在 2015 年之後對於 QE,權衡貨幣政策的回收穩健做法。在 2015 年 11 月美元 QE 退場,但遲遲等一年後的 2016 年底才升息,2017 年 9 月 5 日才宣告縮表,並於 2017 年 12 月才真正開始。預估 ECB 也可能仿效 Fed、以免傷害到金融市場。ECB 可能會在負數存款準備率實施整 4 年後,即 2018 年 6 月 16 日;才會宣告要將歐元存準率恢復為正數;這是終結歐元寬鬆、並轉為中性政策信號。依據 EMH 理論,歐洲各國貨幣市場對此項宣告預期效果,會提前在 2018 年第二季、或是第一季出現;現象可能會是公債殖利率,在回檔後繼續緩慢升高,而歐元兌換美元匯率由強轉為區間,浮動於 1 到 1.2 美元兌換 1 歐元之間。此一期間中美元指數將可能在跌近 90 點後,反彈上來到 90 點以上盤整。而在歐元存準率轉為正、約一季或半年後,2018 年底 ECB 可能宣告歐元 QE 確定完全退場。接下來進行規則 (Rule) 貨幣政策,而在 2019 年底才會進行縮表。預期 ECB 與 Fed 最大不同會是,ECB 將會強調它是進行規則貨幣政策,不會像 Fed 一樣強調物價與縮表。因為歐盟的經濟問題在於主權債務,美國則相當在乎失業率問題。在這樣預估過程中,美元指數持續弱勢與整理時間,可能落在 2018 年第二季到第三季中,而 2018 年第三季末、由於 ECB 未來貨幣政策正常化、規則政策完全浮現;美元指數可能在 2018 年第三季前,由谷底轉為強勢。

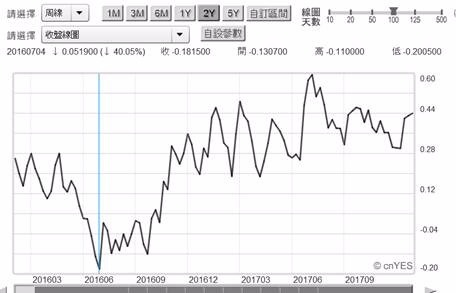

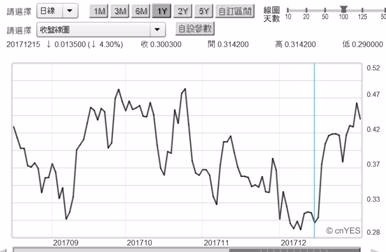

由德國 10 年期公債殖利率周曲線圖檢視,其實早在 2016 年 7 月時就已由負殖利率轉為正數;在 2016 年第三季時脫離負數。如果將殖利率回升解釋為,企業對於資本支出需求,則表示 2017 年歐盟的經濟成長,的確是因為歐元寬鬆貨幣政策有效。在 2016 年中時對消費者與企業,加強了消費與投資刺激效果。以最近的日線圖去看,也可見到在此一次 Fed 升息之後,德國公債殖利率也出現了一波上揚;由 0.28% 上升到 0.47%。就預期效應而言,當下殖利率走高將顯示,未來 ECB 的緊縮或規則政策即將進行,這也間接表示美元指數即將從谷底上揚。

美元指數上揚後,將帶動美國政府 10 年期公債殖利率同步上揚,贈成美股高檔震盪回檔的機率升高。預估這開始的時間會在 2018 年 6 月,預期效應最早將在 2018 年第一季發生。美元指數隨著殖利率同步升高,對於股價將會有負面影響?由美股股王亞馬遜股價日 K 線圖檢視,近期該股價的次高點為 2017 年 11 月 27 日的 1,213.41 美元 / 股。其與目前股價 1,229.14 美元 / 股相距離不遠。這意味著該公司股價在 2017 年底後,短線投資價差獲利等待期至少需要三個月以上。從空頭的角度,每一波主流類股在走出泡沫價格後,多是在無系統風險下、因為物超所值而大跌,在 2015 年的 NBI 生技類股如此,電商股價可能也不例外。當全球的主要實體零售業不斷被電商購併,不被吞併者則破產倒閉時;則表示在該產業市場上,管理較佳的零售業多被電商購併。這對於電商並非利多,因為這表示、可充實營收與盈餘的機會,已經達到一個飽和階段。接下來無法再藉由異業,虛擬與實體併購拉高未來營業現金流量,必需仰賴自己開疆闢土。

肆、結論:美股空頭史:NBI 生技指數是被 QE 退場利空打下來的!

借用美國生物科技類股指數 NBI 興衰史,可以見識到系統性風險對,擅長併購的產業的空頭威力。該類股指數是在 Fed 進行 QE 後,上揚幅度最大的類股。根據 2015 年時統計,6 年多的股價報酬率高達四倍;但最終仍不敵 2015 年中系統性風險,中國金融不良債權最大化。美國 NBI 指數對中國不良債權杯弓蛇影;而進而對 2015 年 11 月 Fed 的 QE 退場出現預期反應,終於不支倒地。美國生物科技類公司股價,在 2015 年的上半年,就被當時 Fed 主席葉倫,與川普的競選對手希拉蕊,認為股價估值過高。生物科技類公司股價,在 2009 年由谷底崛起後,藉由便宜公司債資金與高貴股價,進行購併與換股等,壯大公司規模與營收;但 2015 年 6 月創下 4,194.87 點之後,NBI 指數突然反轉。依據投資 NBI 類股經驗,在 2016 年中開始以定期定額,買進 NBI 類股的投資者,目前仍處損益兩平邊緣;換言之 NBI 指數短期再創新高的機率不大。Small Size 的類股,其貝它係數通常是與大盤逆向;或許當 NASDAQ 指數顯著回檔後,NBI 指數就逐漸有表現空間。NBI 指數是 NASDAQ 分類指數,但顯然地在 2015 年,就被 Fed 的 QE 退場戳破股價泡沫。時空荏苒,目前 Fed 縮表是否也會戳破,那一種光是擴張規模、未見盈餘的類股。這是否就是仍處虧損的電動汽車?或是尚未顯著獲利的電子商務產業?後者對於全球股價的殺傷力,其威力可能大於前者;因為電子商務是當下各產業,銷售型態轉型的示範營運模式;電商股價泡沫化帶給各產業的衝擊將遠大於電動車。

(提醒:本文是為財金專業研究分享,就事論事無任何政治與多空立場;非投資建議書,不為任何引用本文為行銷或投資損益背書。)