〈2018投資雷達〉澳元是漲是跌 對沖基金怎麼看?

澳元 2018 年究竟會不會跌破 70 美分?澳洲兩家最大資產管理公司看法迥然不同。

管理海外資金等值 630 億美元的 QIC Ltd 公司認為,2018 年中期左右,隨著澳洲公債利率低於美國公債利率,澳元就會跌到 70 美分以下。

管理 1370 億美元資金的安保資本投資 (AMP Capital Investors Ltd) 則不認同,反之他們預估,因應中國經濟強勁且大宗商品價格上揚,可支撐澳元在 70 美分以上。

看跌派說法

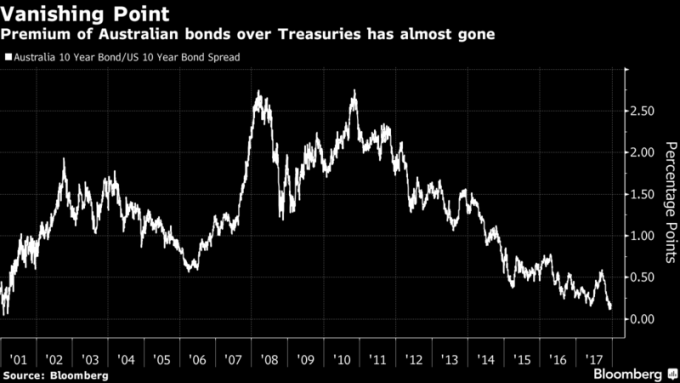

澳元已自今年高點 (9 月) 貶值約莫 6%,且其 2 年期公債溢價上個月消失,創 2000 年來頭一遭。多空交錯的經濟數據意味澳洲儲備銀行 (RBA) 可能不會急著升息,目前利率仍在創紀錄低點的 1.5%。相較美國 Fed 自 2015 年 12 月以來已經五度調升基準利率,達到相似的水準。

QIC 全球金流策略總經理 Susan Buckley 表示,「(澳元) 整個 10 年期的收益率曲線恐低於美國,我們可能將邁入利差因素比其他因素更會讓貨幣承壓的時期。」

澳洲兩年期溢價目前是 5 個基點,與 2008 年 2 月的 510 個基點相比下降許多。10 年期公債殖利率也自 2008 年的高點 277 個基點縮減至 17 個基點。

QIC 的 Buckley 認為,RBA 要到明年下半年才會緊縮,但 Fed 明年卻可能升息 3 次。

看漲派說法

安保資本投資的動態投資基金主管 Nader Naeimi 認為,澳洲最大貿易夥伴──中國,其成長穩定,可能有助於遏制澳元進一步下跌。

運送至青島的鐵礦砂自 10 月 31 日以來已增加 20% 以上;強勁的工廠產出和消費者支出讓中國經濟第三季成長 6.8%。

Naeimi 表示,「中國和大宗商品的助力,卻又遭遇當地阻力,這是我認為澳元短期內不可能看出明確趨勢的原因。我仍認為要買進澳元,在 70-73 美元買進,然後在 82-85 美元區間賣出。」

新加坡麥格里銀行外匯利率分析師 Gareth Berry 認為,澳元利差消失不是「外匯災難」,收益率不是央行和其他投資者尋求多樣化持股時的唯一考量,澳洲公債仍有優良的股息收益,對澳元也有支撐力。

2018 年底時澳元價值估計範圍自 67 美分至 86 美分均有,凸顯各分析師看法分歧。週一雪梨交易,澳元兌美元為 76.60 美分。上一回跌破 70 美分是 2016 年 2 月的事。

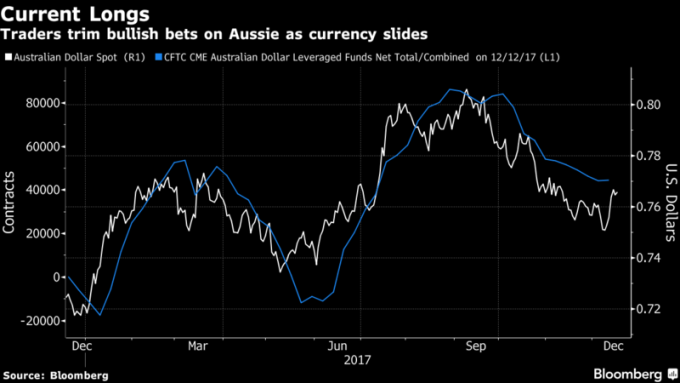

市場定位變得沒那麼利多,因為對沖基金和其他大型投機者削減多頭部位,根據 CFTC,12 月 12 日降至 44409 口,自 8 月底達到的 4 年高點 86204 大幅下降。

RBA 升息澳元才會漲

皇家蘇格蘭銀行旗下的新加坡 NatWest Markets,其貨幣策略主任 Mansoor Mohi-uddin 認為,除非澳元能找到觸發點,否則將持續走疲。

「未來幾個月澳元還是看跌,除非 RBA 明年變得強勢點,開始示意升息,才有可能改變這種趨勢。」