〈鉅亨主筆室〉由匯率推導過程?已見全球股市未來!!

壹、前言

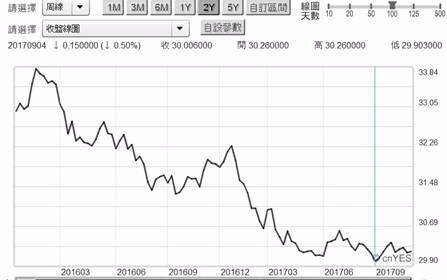

檢視新台幣兌換美元匯價周線圖一發現,近一年以來新台幣匯率低價區,發生在 2016 年 1 月中;新台幣兌換美元匯價為 33.84 兌換 1 美元。此時也是台股加權股價指數低檔區,外資從此再度將資金匯入台灣金融市場。新台幣兌換美元匯率開始升值,台股股價加權指數隨之上揚。一直到 2017 年 11 月中今天,台股的「外資買賣超」指標一直是,台股股價指數的正向指標。外資賣超台股、股價就反向進入整理。對台股投資者而言,如果依這樣的互動關係,則將要攻歷史高點的台股,新台幣似乎突破 29.9 兌換 1 美元,是一種未來的必然?

但也非常湊巧,在 2017 年中美國財政部對,與美國主要貿易對手國,每年多進行了兩次匯率操縱調查。新興國家貿易對手中,台灣、中國大陸與韓國必然是其首要對象;而 2017 上半年調查報告中,台灣是被列入「匯率操縱」觀察名單中;當時是新台幣匯率由低檔區,向上升值到 29.9 兌換 1 美元之際。但下半年 2017 年 10 月,破天荒地、台灣由觀察名單中剔除、變成監視名單。而新台幣兌換美元匯價、早就在 9 月初、創下近期最高價後就停止上揚了。由這種新台幣匯率變化,對應於美國財政部的匯率調查報告;兩者的互動關係儼然是效率市場假說,EMH 中的強式效率市場行為,是非常專業與內部人的傑作;與所有有價證券的效率市場假說完全一致。

貳、貨幣匯率與經濟景氣循環一樣、多有循環起落!

美國財政部之所以會對這些,貿易對手國家貨幣匯率進行操縱調查;主要訴求是為維持公平正義。希望各國能夠以非價格競爭方式,與美國廠商做貿易競爭與合作。不要用價格競爭,將產品輸進美國;擠壓美國同業市場佔有率,讓美國消費者偏愛外國貨。如果國產品發生滯銷,則國內廠商產品庫存將會增加、未來生產線就要減產、工人雇用數量下降。因此德國歐元、日本日圓、中國人民幣與瑞士法郎、台灣新台幣、韓國韓圜等,多是平日美國財政部、與美國會貿易委員會,及美國商務部、各產業工會長期關切的主要貨幣。

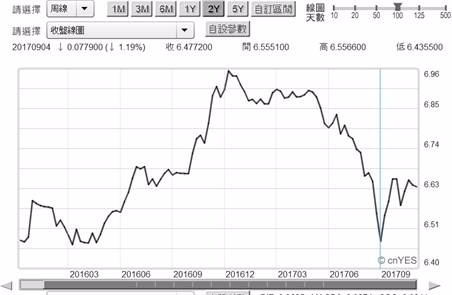

就美股或是美國經濟貿易言,2017 年上半年最大的價格競爭動能,是來自於歐洲主權債務危機結束,與歐元兌換美元波段升值;而且也配合了中國人民幣兌換美元,在歷經三年貶值後反轉上揚。美元指數轉為弱勢,美廠商出口價格競爭力回溫;造就道瓊與 NASDAQ 股價指數,不斷向上創新高。這種變遷在 2018 年是會發生改變的,當歐元不再強勢升值,由 2017 年 9 月初的 1 歐元兌換 1.21 美元,開始回落後;預估美元指數將會呈現溫和上揚,不利於美股再持續攻堅;而歐洲以德國法蘭克福指數為主股價指數將可能持續上揚。對於短線股票型基金投資者,若單就 2018 年上半年佈局而言,歐洲股市預期報酬率可能比美國高;其實就以股價圖形鑑別,本文這樣的預期已落後一步了。

如圖三德國法蘭克福股價指數,自 2017 年 8 月 29 日就從 11,945.88 點開始上揚;近期已經攻擊到 13,506.01 點。這一段漲幅就是匯率由升轉為貶值預期效應所造成。匯率由升值開始回貶之際,就是股市由低點向上攻擊的信號彈,而股市的最高點通常是匯率貶值的最低點;這已經成為歐洲、美國、日本股市特性。由這個觀點去檢視歐、美、日三國股市時,2018 年日本股市潛力最優,而歐洲股市持續攻堅、創歷史新高機率也高。如圖四,如果沒有驗證日經股市日 K 線圖,在直覺上投資者必然認為,日經是因為自民黨再度贏得執政權力,因此扶搖直上。但是經過指數走過痕跡比對,卻會發現是因為 Fed 縮表緊縮貨幣政策宣告,在短期內被預期美元指數將,因實質利率攀高而上揚;日圓貶值或弱勢促使日經指數展開大漲行情。

叁、台股加權股價指數繼續攻堅?

研究台灣過去數十年經濟貿易發展史,成為美國財政部「匯率操縱觀察國家」名單貴賓,這已經不是甚麼新鮮事了。但就新台幣匯率而言,湊巧的是它近期出現預期功能。當上半年新台幣匯價持續升值到 29.9 兌換 1 美元之際,美國財政部匯率調查報告公佈結果是,仍將台灣列為匯率操縱觀察國家名單。2018 年新台幣匯率趨勢將如何發展?在 2017 年底勢必成為股市、或投資海外基金投資人,亟欲於預測與掌握。自二次大戰之後,全球金融價值的最後準備貨幣,由英鎊正式轉換到美元;華府的 IMF 成為主導全球匯弊制度、及引導匯率變化中心。但美國在二戰中,對全球政治與軍事涉入甚深,戰後仍繼續主導;新台幣匯率最主要升或貶值,己乎完全取決於美元供需因素變化。2017 年底開始至 2018 年整年,Fed 勢必落實縮表;就是進行反向收入資金的公開市場操作。將政府公債與 MBS、機構保證債券等,由 Fed 賣出給銀行機構,將貨幣市場資金回收到 Fed 裡。由相關美國政府 10 年期公債殖利率檢視,縮表對資金緊縮預期效果的確顯現;公債殖利率自 2017 年 9 月中起反彈,意味債券投資人為因應縮表而賣出債券。該次殖利率上揚趨勢到 10 月 26 日,川普提名鮑爾先生、準備接任 2018 年 2 月後的新任 Fed 主席為止。

鮑爾原來就是 Fed 理事,在柏南克與葉倫時代擔任過決策委員會理事;對 QE 與退出 QE、升息與縮表決策思維不會陌生。川普團隊想要維持經濟、與股市現狀意圖相當明顯。現狀就是美國經濟持續復甦,而股價還是繼續走多頭格局。在縮表即將開始啟動前,預期名目利率上揚速度,可能會快過物價上揚;實質利率將會上揚。因此 2017 年 10 月至 11 月底,美元指數觸底反彈、向上揚升。如果這就是新台幣近期匯價走勢,則台股加權股價指數將有機會在 2017 年底,做適當休息;這其實也非常符合美股與美元指數預期。由台股結構也可見到美股科技類股的結構已經變化。目前在台股股市攻城掠地的多是小型股,且多與 Apple 的零組件產業有關,例如無線充電概念股等。另一個運用 AI 最夯的電動車,由於領頭廠商 TESLA 不敵很不如預期的財務績效,股價短期大跌、中期進入整理格局。由阿里巴巴、亞馬遜書店、蘋果與特斯拉短中期股價圖鑑別,其中以電動車已趨於弱勢,目前維持強勢的是電商、與智慧型手機、半導體產業等。這也是台股在智慧型裝置產業結構中,小型股 Small Size 火熱未熄原因。

肆、結論:美元指數、新台幣、人民幣預估與股市推測是有一致性的!

就總體性匯率調查報告事件分析邏輯,如果被列為匯率操縱調查或是監管名單,這些國家央行多與該國匯價變遷有關,則新興如韓國、台灣與中國大陸這些國家,在 2017 年第四下半季、及到 2018 年初為主,是引導匯價弱勢最佳時機。這對新興市場股市並非利多,因為這會觸動外資對新台幣貶值風險的可能賣超。但這種回檔或許不至於會影響到,台股加權指數「萬點常態」趨勢;2018 年第二季,美元指數會因歐元的橫盤或是落底,還有美元本身實質利率偏高、做為實質利率平減分母的物價還是積弱,美元指數變成為非弱勢或強勢。則新台幣匯率又得面對再一次,2018 年上半年的匯率調查報告,預期升值壓力再起。則外資對於新台幣匯損的風險降低,或許股市多頭攻勢再起。

就中國股市投資策略而言,在低檔指數即將面對 MSCI 投入前,策略只有兩種選擇,買進 ETF 或是投資股票共同基金。2017 年 10 月中國共產黨 19 大會議中,總書記習近平思想正式被列入黨章;代表習近平在 2013 年「一帶一路」經濟擴張政策,已成為未來中國經濟建設重點。這也意味著中國本身,總體經濟改革開放門戶必定更開闊、更洞開。2018 年第二季,中國 A 股正式被國際投行投入,視為 MSCI 成份股前,資本管制與人民幣交易面改革會再次進行;預估人民銀行將會放寬,人民幣外匯交易的每日交易浮動區間。預期 2017 與 2018 年初,人民幣匯價,趨於盤整或弱勢貶值機率高;2018 年第二季後,中國資本市場國際化開始,匯率止跌回穩、人民幣兌換美元價位趨平穩。或許在 MSCI 效應下,買進 ETF 會是可優先參考策略、化繁為簡。

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)