〈鉅亨主筆室〉「匯損止」「韓轉單」萬點戰鼓再鳴!

壹、前言

這是一個台灣的機會,美國上周末匯率調查報告的揭露,與朝鮮半島的緊張情勢;將塑造出匯損的利空出盡,與電子類股的轉單效應,多頭有武器再戰萬點!由未來幾年後回顧今天,近一年多資金回流將台灣意味著,未來世界經濟潮流將步入,以各國內需為主經濟型態。如果回流台灣的這些資金,多能投入生產事業,則「產業空洞化」必然宣告結束。50 多年前日本經濟崛起,為尋求低成本代工,將垂直供應鏈生產線移到勞動力成本便宜的台灣、泰國、馬來西亞等地;日本中小企業步入「空洞化」。1990 年後台灣電子代工產業突起,也為 Cost Down 將生產製造線移到中國大陸,台灣中小企業為配合供應也同步移出。產業外移與空洞化因素有:一、景氣進入繁榮期,社會充滿工作機會,尤其是第一次享受到「錢淹腳目」新興國家;當時多數民眾認為,資產價格與工資只會上揚不下跌,就如同現在中國大陸一樣。二、但這對看過全球產業興衰,對世界經濟變遷有長期史觀資本家而言,他們卻受到工資與土地成本提高、環境保護意識抬頭、處理生產廢棄物排放成本增加、匯率升值出口價格競爭力轉變等、,多大環境轉變不利威脅與壓力。三、而適巧此時中國大陸經過「文化大革命」洗禮,自 1978 年起漸改變「無產階級鬥爭」路線,1989 年後進入社會主義建設、開始改革開放;台商與近鄰香港與韓國、日本等廠商投資中國最為熱絡。自 1990 年前後,台灣企業對大陸投資前仆後繼、絡繹不絕;台商去大陸帶走資金、也帶走台灣工作機會、當然也使薪資競爭趨勢反轉。台灣大廠的移動牽動下游供應鏈同時跟進,最後就像粽子一樣、整串多過去了;如玩具、印刷、家具、塑膠射出成型、成衣、製鞋等產業,大多是台灣設計、大陸製造。四、這種景象被認定,台灣產業雁行中國大陸;母雁帶小雁、形成「產業空洞化」。為喝止產業過度空洞化,當時政府提出「戒急用忍」政策,執行赴大陸投資管制措施。不過目前這種情勢目前已經有逆轉機會;由於大陸總體經濟正處長期著陸,過去外資投資租稅負擔優惠也改變,台商受大陸地方政府查稅壓力驟增;台資企業資金回流趨勢,可能覆水難收了。

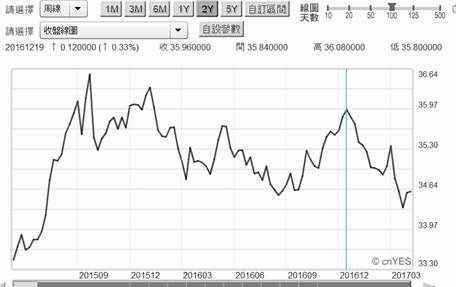

貳、強勢新台幣匯率的確干擾企業營收與獲利計算!

台灣目前正面對新台幣升值壓力;這半年多以來新台幣「莫名其妙」強勢,近期已成亞洲乃至全球強勢貨幣。自 2016 年 12 月 14 日,美國聯準會宣告二次升息後,對新台幣匯價形成利空出盡;從當時到現在新台幣兌換美元,由 32.38 兌換 1 美元持續升值,到 3 月 28 日差點攻破 30 兌換 1 美元;最高價出現於 30.115 兌換 1 美元。為何資金會流向新台幣?除上述所提台商資金回流外:一、主要根源是美國大幅轉變的國際經貿策略,全球化營運 Globalize 由最極端轉向;美國認為,它沒有必要再無條件忍受貿易逆差、尤其是面對自己落後的公共建設、失業問題孳生的痛苦。做為全球最強大國家,美國認為它要再度偉大,不需要亞當斯密斯的「比較利益」,而是逆行的貿易保護主義。二、這是幾十年以來「產業空洞化」結束信號;未來當美國確立了 35%「邊境稅」後,在海外的美國企業、返回美國境內製造潮流勢必浮現。而這趨勢也已感染到台商,全世界乃至中國大陸、台商資金自 2016 年下半年大量回流;在 Fed 升息挺升美元下,新台幣匯率「莫名」強勢至今未歇。幾年後這種情勢將會驗證,此時此刻的台灣股市、傳統類股價大漲,就是未來台灣產業空洞化結束契機。

對台商而言,中國世界工廠低成本優勢已改變;土地,勞力乃至稅率多不再便宜。中國在 2010 年全面推動「勞動合同法」,台商開始轉往大陸西部與東南亞半島移動,尋求廉價替代勞力。但未來全球經貿局勢演變卻相當難找到,低成本高效率的勞力。在美國隊國際貿易轉進保護主義同時,中國展開「一帶一路」擴張;如果推動順暢,則大陸與東南亞勢必整合為,全球最強大新興綜合經濟體。台商新南向策略,在東南亞優勢需要與港資乃至於陸資競合、還要與虎視眈眈的新加坡主權基金競爭;淡馬錫基金對東南亞緬甸、寮國等國,鐵路、電信基礎建設多是勢在必得。台商「新南向政策」如何與中國「一帶一路」合作?2016 年台灣最大鋼鐵與塑膠廠商,在越南地區建廠多還沒營運,就已遭遇環保障礙;繳出一筆不算少的補償金。除土地成本仍然便宜外,環保、政治與稅賦之不可控,經營奏發風險幾乎是信手拈來,這是企業長久營運的最佳環境?

這也所以台灣最大石化廠、在川普「邊境稅」威脅、與企業稅下降下,台塑企業表態願意在美國投資。也是全球最大電子代工廠,鴻海集團對日本企業資產偏愛有加原因。雖然川普完全改變過去美國模式,但民主與政黨國會政治穩定;雖有社會種族歧視糾紛,但與東南亞歷次大規模「排華運動」相比、可能讓企業更厚愛。鴻海集團則更是一石三鳥,它不僅還要在中國與美國投資、還積極購買日本企業資產。郭董事長此時積極介入,購買日本面板與半導體廠是好時機。台灣有不少人,在東京與大阪多擁有出租公寓;只要新台幣 1,200 萬元以上,在東京「淺草」、甚至「新宿」區就可買到電梯住家公寓。郭董此時購買夏普與東芝半導體,是在低價時買資產好時機,最重要是這些公司多有價值不斐的原發技術。

叁、強勢貨幣對台灣企業的利多與利空?

一、台商海外資金之所以會回流也與,2014 年 OECD 要求各會員國,執行 CRS 全球各國全面查帳、彼此交換查稅資訊有關;目前在台灣任何一家銀行開戶,第一個問題問你是否是本人,第二個問題就是問你有沒美國護照。二、可能不僅是台灣,外資預估以中國強力主導的東南亞國協 ASEAN,也會配合一帶一路亞頭行基礎建設,更具投資商機;因此亞洲貨幣多不畏懼 Fed 三次升息,如泰銖兌換美元價位雖不如新台幣強勁,但其趨勢卻與新台幣雷同。三、美國對貿易全球化態度的改變,及亞洲將受惠未來中國經濟整合;及全球刺激經濟成長,由量化寬鬆轉為財政政策、在 CRS 將在 2008 年底完成調查下,國際與本國資金湧入與回流亞洲各國;善用這些資金、導入各國基礎建設,則對 GDP 成長將有顯著效果。

當本國貨幣同步對美元升值同時,各國產品競爭力並不盡然會此消彼漲;但由於美元對本國貨幣貶值,因此收入美元後將出現匯差損。例如原來收入 1 美元可換得 32.8 元新台幣,但本國貨幣升值後,1 美元的收入只能兌換 30,6 元新台幣。因此在美元升值背景前提下,上市公司營收與純益多受影響,比尚未升值前還少;這種效應已反應在近期台股財報上。上市公司結算 2017 年第一季營收與純益時,多出現匯差問題。小股本公司由於營收與純益較低,因此匯差金額顯著影響每股盈餘。若要質疑經營團隊對匯率預測的掌握、與對避險機能的成效。上市公司解決匯差損很難以轉嫁、用預期提高報價方式說服客戶;除非客戶對該項產品需求彈性為零,這是不可能的事。但若要以避險方式解決匯差問題;則就是以逆向方式投資外匯進行沖銷。例如預期新台幣兌換美元,會由 30,5 升值到 28 元新台幣兌換 1 美元,則可買進新台幣兌換美元的遠期外匯合約,將價格訂為 30.5 兌換 1 美元。但問題本身還是在對匯率預測功力,萬一新台幣匯價就真只升值到 30.5 兌換 1 美元;而未來合約到期時卻貶成 32.5 兌換 1 美元,那豈不是虧大了?少賺多了?

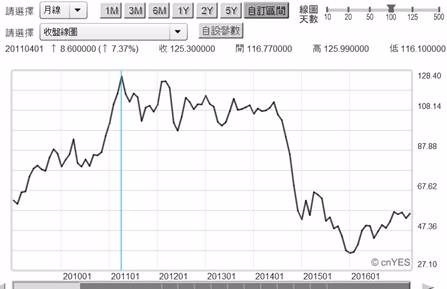

財務理論敘述選擇權 (Option) 或期貨 (Future) 時,幾乎所有文獻多會說,公司對原料成本、或售價以期貨、或選擇權進行避險行為,將會增加公司價值。但實際操作卻仍是「結果論」,以成敗及輸贏論英雄。金融業對匯率的預測,與航空運輸產業對油價預測難度一樣;在低油環境下,如果運輸類股價遲遲未揚升,必然是因為沒福氣享受到低成本幸福,就是栽在油價避險中。如圖五北海布倫特原油月曲線,最低油價出現在 2016 年 1 月 19 日 27.1 美元 / 桶,如果在 2015 年跌到 65 美元 / 桶,就簽下長期燃料供應契約,結果就是犧牲了長期股東權益,是 CEO 嚴重失職行為。

肆、結論:此時此刻是引導資金投資、結束產業空洞化最佳機遇!

若匯率顯著變化只是短期趨勢,則財務報表營收與盈餘的負面匯損效應,只會是短暫與一次性效果;對企業長期成本、原料、售價結構影響會是短暫。短期貨幣升貶的誘因是,貨幣政策或是對該國利率預期效應形成;預期下降的利率將會使資金流出,該國匯率貶值;寬鬆貨幣政策是貶值主要驅動力。以誘因層面檢視,一國貨幣匯率長期性升值,則大多是產業競爭力提升使然。長期競爭力提升則是來自於成本降低,最重要的是技術升級。台灣應善用這次難得資金回流,將其驅動到產業投資中、真的去告別產業空洞化。

台灣自建立公司監理制度後,多有獨立董事與審計委員會,但對避險標價格預估,這些獨立董事並非完全有能力掌握;尤其對極端值的發生更難捉摸。目前全部上市公司多已運用 IFRS、國際公認會計原則認列與編制財報;IFRS 主要精神是公允價值,與 GAAP 以成本法為基礎編制有所不同。多數公司在編制單一公司財報時是以 IFRS 為原則,而合併財報以 GAAP 一般公認會計原則。在資產項目中,對金融資產評價大多使用 IFRS;因為它的帳面價值變動迅速。除非神準預估到未來新台幣匯率變動,否則預測不準、貿然躁進匯率避險代價,可能遠大於以期末公允價值計價。畢竟匯率變動所涉及層面廣泛;不然為何在 Fed 要升息、又要縮表利空中,亞幣竟然不貶反升?或許將不斷想要預測匯率與避險精力,用於提升產品質、拉高售價的努力上多還值得。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)