〈Fed升息〉Fed會議利多出盡?一文看懂美元昨夜暴跌的5大原因

《FxStreet》報導,美國聯準會 (Fed) 已於週三 (15 日) 一如預期地宣布升息一碼,將聯邦基金利率之利率區間上移至 0.75% 至 1.00% 之間,完成本次升息循環的第三次升息。

Fed 在會後聲明中表示,鑑於當前美國勞動力市場持續緊俏,長期通膨均值亦向 Fed 的 2% 通膨目標靠攏,Fed 為達到二大法定任務:(1) 維持美國勞動力市場在充份就業之水準、(2) 保持通膨成長率以 2% 速度上行,故 Fed 決議再次向市場升息。

惟美元指數在 Fed 第三度升息之後,如置頂圖所示,週三 (15 日) 卻逆勢大跌 1.01% 以 100.74 點作收,創下近一個月以來的新低水平。

外匯網站 Forex Crunch 分析師 Yohay Elam 對此分析,由於利率即是貨幣之價格,按理來說,美元指數應該在 Fed 三度升息之後,繼續向上走高,但週三 (15 日) 美元指數卻是反向出現暴跌,這背後主要有五大因素:

(1) Fed 升息速率合於市場預期:

Fed 週三 (15 日) 所釋出的會後聲明中預期,2017 年、2018 年 Fed 仍將維持每年升息 3 碼之升息速率,而 Fed 在本次升息之後,2017 年預估還將會升息 2 碼。

Yohay Elam 認為,由於 Fed 近期持續向市場放出全年將升息 3 碼的政策預期,各美元指數在 Fed 週三 (15 日) 升息之前,早已將升息 3 碼之預期計入美元指數的定價當中,是故 Fed 本次會後聲明依舊維持全年升息 3 碼之預估,並無法使市場對美元指數重新定價。

(2) Fed 對美國經濟前景預期不變:

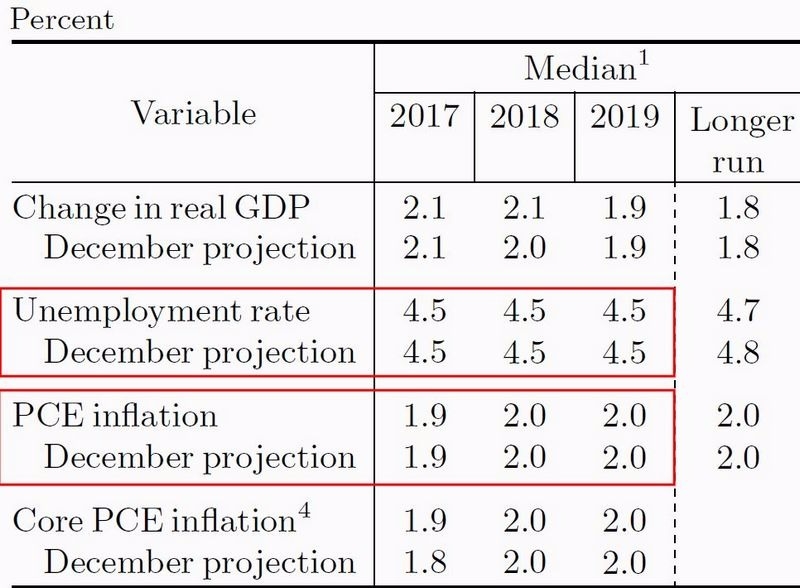

本次 Fed 會議聲明中預期,美國通膨率指標之一的個人消費支出 (PCE) 指數,2017 年估為 1.9%、2018 及 2019 年皆估為 2.0%,與上次 Fed 利率決策會議的估值相同,並未出現變化。

同時失業率亦估 2017 年將繼續下探至 4.5%,2018 年及 2019 年亦為 4.5%,也是與上次 Fed 利率決策會議之估值不變,並沒有令市場出現意外之變化。

(3) 葉倫再次提及「自然利率 (Neutral Rate)」低迷:

Fed 主席葉倫 (Janet Yellen) 在週三 (15 日) 的會後記者會上,再度向市場強調,當前美國的自然利率仍屬低迷,而 Fed 當前之利率水準與自然利率之偏離利差並未擴大,因此 Fed 也沒有必要加快升息速度。

葉倫表示,估計當前美國的自然利率約在 1% 一線,估與 Fed 基準利率相去不遠,故 Fed 若維持每年升息 3 碼的升息速率,仍是屬於漸進式升息,並未與自然利率偏離太多。

註:自然利率 (Neutral Funds Rate, 縮寫為 *r)

自然利率 (*r) 所代表的概念是:中期上,一國經濟產出將會等於潛在產出,而一個維持低度穩定成長的通膨率之自然利率,即代表著充分就業下的實質利率。

惟自然利率 (*r) 並非是一項具有實際數字的利率,此一利率是透過假設「未來產出缺口」及「隱含通膨預期」所計算而得的一項指標。

因自然利率 (*r) 並無法確切的「真實計算」,故不應該將自然利率 (*r) 看作是一項數字,反而應該將之視為一種概念來看待。

(4) FOMC 委員會中仍有官員持著「不升息」之看法:

在本次 Fed 的利率決策會議中,Fed 明尼亞波利斯分行主席 Neel Kashkari 對三月升息一事投下了反對票,市場關注,持不升息論點的鴿派官員倘若增多,那麼這也將對美元後市造成貶值壓力。

(5) 買在謠言、賣在事實:

這是華爾街相傳已久的一句投資名言:Buy the rumor, sell the fact (買在謠言、賣在事實),意即為買在預期、賣在事實,而這也是當前美元指數走勢最直接的解釋。

美元的上漲利多早已在過去一個月內,受到 Fed 官員不斷拉升市場的升息預期,市場早將全年升息 3 碼之估值作出定價,故 Fed 本次會後仍維持全年升息 3 碼之預期,已無法再次刺激美元買盤,Fed 本次會議似反倒成為美元的利多出盡。

Yohay Elam 認為,未來美元後市 Fed 的影響力已經開始下滑,建議投資人應當關注歐洲央行 (ECB)、日本央行 (BOJ),是否開始放出縮減 QE 或是暗示升息的前瞻指引。