【百達投顧】沉寂後的強勢回歸,揭密生技如何重燃市場熱情

2025 年即將走到尾聲,投資人往往在年末回顧年度投資成果並調整投資組合配置。然而近期不少人回頭檢視投資組合才意外發現,生技股在年底上漲幅度遠超過原本預估,今年以來的累積報酬直逼科技股。

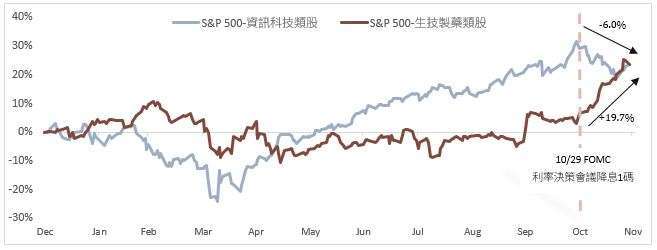

類股輪動的分水嶺在 10 月份 FOMC 利率決策會議宣布降息後,資金迅速重新配置,產業表現明顯分流。生技產業受惠於市場風險偏好改善而走強,S&P 500 生技製藥類股在 FOMC 會後累計上漲 19.7%;反觀科技股受到高估值與 AI 泡沫化疑慮升溫而走軟,S&P 500 資訊科技類股同一期間下跌 6.0%(資料截至 11 月底)。

圖 1. 10 月份 FOMC 會議之後資金流向生技製藥類股

資料來源:Bloomberg, 2025/11/30。

生技漲什麼?降息、併購熱絡與獲利改善的多重利好

暴力升息結束後,生技股曾經歷一段沉寂,如今再度脫穎而出,其強勁表現絕非僅僅受到科技熱錢輪動的影響,還有多重基本面改善的助攻。

首先,降息環境對生技業有明顯的正面影響,因為生技公司多處於研發與成長階段,對資金成本高度敏感,利率下降可以直接降低融資壓力,提升企業持續投入研發的能力。

其次,政策面的放寬亦為產業注入活水。美國聯邦貿易委員會(FTC)近期放寬生技業併購審查,使大型製藥公司能更積極透過併購強化研發能量與產品線,帶動估值上升並推動併購活動熱絡。

此外,值得注意的是,產業獲利結構正在改善。過去投資人擔心生技業不賺錢,但根據資料顯示,在過去幾年代表中小型生技企業的 XBI 生技指數中,僅約 15% 的成分股能達成正獲利。到了 2025 年,這一比例已顯著提升至 30%。隨著更多新藥問世並成功商業化,市場對生技企業的評價明顯修正,逐步扭轉了「沒有真正獲利能力」的刻板印象。

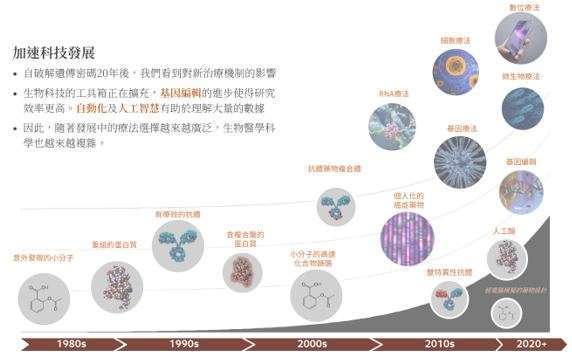

生技產業三十年的發展軌跡

在短線表現亮眼之餘,生技產業本身的底蘊更值得關注。若說科技業的突破性進展始於圖靈計算理論與超級電腦的誕生,那麼生技業的成長轉捩點則是人類基因組計畫的完成。基因體研究的成功破解了遺傳密碼,為新療法的研發與問世鋪平了道路。自此,生技業從實驗室走向臨床應用與商業化,成為當今最具成長動能的創新領域之一。

圖 2. 生技的新治療機制進入爆炸性成長

資料來源:瑞士百達資產管理, 2025。

百達 - 生物科技(基金之配息來源可能為本金)於 1995 年 11 月 30 日成立,近日剛剛滿三十周年。自古孔子云:「三十而立」,意指人在三十歲時學有所成、方向確立而能自立於世。對百達生物科技策略團隊來說,三十周年同樣象徵經歷市場循環與產業變遷後,投資理念更加成熟穩健,並以更長遠的視野迎向新時代。

投資團隊分享,回顧 1990 年代,生物科技領域主要由少數幾家公司主導,市場集中度較高。作為一個成本高昂且失敗率也高的產業,生技公司數量並非一路穩定攀升,而是伴隨著一波又一波的併購與退場潮前進。

以納斯達克生物科技指數(NBI)的成分股家數作為衡量市場規模的指標,早期指數仍以大型公司主導,2000 年代初成分股家數不到 100 家。然而隨著藥物研發能力大幅躍升, 2022 年新冠疫情期間,IPO 熱潮使該指數成分股一度增加至近 400 家左右。隨後幾年,在市場暴力升息的環境,部分公司破產、合併或重組而退出市場,目前 NBI 的成分股家數已回落到更典型的約 250 家。

生物科技策略與展望:聚焦中小型創新潛力股

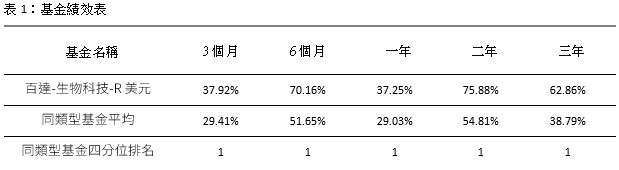

儘管面對快速變化且技術要求極高的生技市場,百達生物科技策略團隊結合了金融與科學背景,對藥物開發、科學進步以及生技產業的商業模式充滿熱情。憑藉專業的投資方法,百達生物科技策略成功經受住了時間的考驗,根據 Broadridge 的數據,目前已成為全球十大生技策略之一。

與 NBI 生技指數更偏向大型股相較,百達 - 生物科技(基金之配息來源可能為本金)更加專注於中小型市值公司,超過五成的基金持股公司市值小於 100 億美元,這使得投資團隊能夠更好地捕捉併購趨勢,投資團隊相信,併購題材將繼續成為基金強大的差異化因素,展望未來,投資團隊將特別關注具創新技術平台的公司,這些平台能提供可擴展的研發解決方案,讓過去被視為無法開發的藥物靶點成為可能。雖然這類公司或許稀少,但往往正是未來大型生技巨頭的雛形。

資料來源 : 晨星,2025/11/30,美元計價。同類型基金為台灣核備境外基金晨星分類之產業股票 – 生物科技類別。,基金過去績效不是未來表現之保證或指標。基金績效不包括申購或贖回時的費用。四分位排名依據晨星計數所得,將同類型基金績效分為四等份比較,1 代表績效位於前 25%。

以上為本公司提供之新聞稿,若有將新聞稿再編製需求者,謹請以本公司所公開資料為主,勿為誇大不實之報導。

本境外基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本資料提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書或投資人須知。本資料所述之資料、建議或預測係百達投顧合理認定為可靠之消息來源,然百達投顧不保證其準確及完整性。以上意見、預估或預測可能隨時改變而不會事先通知。本資料引用的指數數據為資料供應商的財產,資料供應商免責聲明可在百達投顧網站的「法規文件與資源庫」專區取得。有關基金應負擔之費用(含分銷費用)已揭露於基金之公開說明書或投資人須知中,投資人可至百達投顧網站,或至境外基金資訊觀測站 (www.fundclear.com.tw) 查詢下載。投資人以非本基金計價幣別之貨幣換匯後申購本基金者,須自行承擔匯率變動之風險。本基金採用「反稀釋調整」機制,相關說明請詳閱基金公開說明書「擺動訂價機制」、「稀釋費」之章節。基金投資之企業,其股息配發時間及金額將視個別企業之決定(如部份企業可能決定一年配發一到二次)。基金配息級別配息金額之決定,主要是透過對投資企業長期股利配發記錄之追蹤做未來一年內股利金額之預估,決定每單位之配息金額。基金的配息可能由基金的收益或本金中支付,任何涉及由本金支出的部分,可能導致原始投資金額減損。基金配息不代表基金實際報酬,且過去配息不代表未來配息;基金淨值可能因市場因素而上下波動。本基金配息級別得分派淨投資收益、已實現資本利得、未實現資本利得及資本,投資人應瞭解分派可能減少本基金淨值。總代理人備有本基金近十二個月內由本金支付之股利相關資料供投資人查閱,投資人得致電百達投顧或至百達投顧網站下載。百達 - 能源轉型:基金配息前未先扣除應負擔之相關費用。有關基金之 ESG 資訊,投資人應於申購前詳閱基金公開說明書或投資人須知所載之基金所有特色或目標等資訊。本基金其他 ESG 資訊可參閱境外基金觀測站 ESG 基金專區 (https://announce.fundclear.com.tw/MOPSFundWeb/ESG.jsp) 或百達投顧網站的「法規文件與資源庫」專區中「瑞士百達環境社會及治理 (ESG) 基金揭露資訊」查詢。風險報酬等級係依基金類型、投資區域或主要投資標的/產業,區分為 RR1~RR5 五個風險報酬等級,等級愈高風險愈大。RR 係計算過去五年基金淨值波動度標準差,以標準差區間予以分類等級。此等級分類係基於一般市場狀況反映市場價格波動風險,無法涵蓋所有風險(如:基金計價幣別匯率風險、投資標的產業風險、信用風險、利率風險、流動性風險等),不宜作為投資唯一評估依據,投資人應充分評估本基金的投資風險,相關資料(如年化標準差、Alpha、Beta 及 Sharpe 值等)可至中華民國證券投資信託暨顧問商業同業公會網站之「基金績效及評估指標查詢專區」(https://www.sitca.org.tw/index_pc.aspx) 查詢。基金過去績效不是未來表現之保證或指標。基金績效不包括申購或贖回時的費用。四分位排名依據晨星計數所得,將同類型基金績效分為四等份比較,第一分位代表績效位於前 25%。投資 B 級別及 B 月配級別基金不收申購手續費,但如提前贖回投資人須支付遞延手續費 (CDSC),並從贖回款項中扣除。「手續費」雖可遞延收取,惟每年仍需支付 1.0% 的分銷費,可能造成實際負擔費用增加。該手續費依原始申購價格乘上買回股份數量。基金遞延手續費率:0-1 年 (含)3%,1-2 年 (含)2%,2-3 年 (含)1%,超過 3 年 0%。分銷費已反映於每日基金淨資產價值,以每年基金淨資產價值之 1.0% 計算。投資人申購本基金係持有基金受益憑證,而非本資料提及之投資資產或標的。本資料所提之企業,僅為舉例說明之用,不應被視為買賣該標的的建議,也非基金之必然持股/債。投資人申購本基金係持有基金受益憑證,而非本資料提及之投資資產或標的。

百達 - 能源轉型為盧森堡註冊之開放公司型基金 (SICAV UCITS),目前 R 級別管理費為 2.3%。投資人申購本基金係持有基金受益憑證,而非本資料提及之投資資產或標的。參考指標僅為比較之目的。該指標未考慮環境、社會和治理 (ESG) 因素。 用於投資組合構成、風險監控、績效目標和績效衡量。