量化因子投資ep6 | 揭開短線超賣反彈的關鍵? 這個指標看穿市場過熱或過冷?

一、什麼是量化因子投資

如果生活中有一位超級會分析數據的機器人,它可以快速瀏覽一大堆公司的資訊,找出哪些公司最有發展潛力,像是賺了多少錢、公司規模大不大等等,我們就稱之為「因子」。

量化因子投資就是利用這些因子,透過電腦模型來幫我們挑選股票。簡單來說,就是用數據來做投資決策,讓投資變得更客觀、更有效率。

二、量化因子有哪些種類

至於量化因子的特徵就是要能解釋資產風險和報酬,我們可以把這些因子分成幾大類:

(1) 動能因子:過去表現強勢的資產,在未來一段時間內可能繼續表現良好。

(2) 成長因子:公司營收和獲利不斷成長的,通常比較受歡迎。

(3) 價值因子:股價相對便宜的公司,有機會帶來較高的報酬。

(4) 品質因子:財務狀況穩健的公司,通常比較穩定。

(5) 配息因子:喜歡發股息的公司,表示公司經營狀況不錯,也願意回饋股東。

(6) 波動因子:股價波動大的股票,通常風險也比較高。

- 延伸閱讀:量化交易懶人包 一文搞懂量化交易是什麼?

- 延伸閱讀:量化交易是什麼? 如何自學? 不用寫程式也能做量化?

- 延伸閱讀 : 量化因子投資 ep6 | 揭開短線超賣反彈的關鍵? 這個指標看穿市場過熱或過冷?

三、動能因子:10 日均線乖離率

10 日均線乖離率 (BIAS) 是一種技術分析指標,用來衡量當前股價與過去 10 日移動平均價之間的偏離程度。這個指標以百分比形式呈現,能反映價格短期內是否偏離其平均成本,並協助投資人判斷市場是否處於超買或超賣狀態。

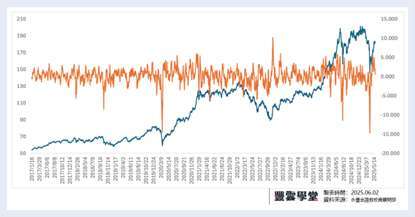

上圖是以知名 ETF 為範例,統計時間為 2017 年至 2025 年 5 月 23 日,我們可以發現常見 10 日乖離率正常範圍在 + 5% 至 - 5% 之間,若超過此範圍,則代表偏離程度較大,例如低於 - 5% 代表短線跌幅較大,市場可能出現「超賣」現象,未來有反彈的機會,若低於 - 10%,則為極端超賣,反彈機會大增。

例如 2020 年新冠疫情,10 日乖離率一度來到 - 14.567%,2024 年 8 月因市場擔憂美國經濟衰退疑慮而引發股災,10 日乖離率瞬間來到 - 11.397%,最近一次則是今年 4 月初美國關稅政策導致股市下挫,10 日乖離率連續 3 日低於 - 10%。

從歷史經驗可以發現極端超賣之後確實容易反彈,直觀、實用的技術指標,能有效反映市場短期過熱或過冷情況,但是也不建議單獨使用,建議搭配市場經驗綜合判斷。

今天的分享就到這邊,感謝大家看到最後,對於量化交易有興趣的投資人,歡迎加入量化交易殿堂,下次見。

** 以上客觀論述,不作為投資建議,請自行判斷風險。